[뉴욕=뉴스핌] 황숙혜 특파원 = 3분기 어닝 시즌을 맞은 월가가 2019년 실적에 대한 잿빛 전망을 쏟아내고 있어 주목된다.

연초 10% 내외로 예상했던 내년 이익 성장률이 절반 가량으로 꺾일 것이라는 관측이다. 중국의 성장률 둔화와 연방준비제도(Fed)의 매파 정책 기조, 여기에 무역전쟁까지 굵직한 리스크 요인이 적지 않은 데다 이에 따른 결과를 정확히 예상하기 어렵다는 것이 시장 전문가들의 지적이다.

기업 실적 경고는 연이어 폭락을 연출한 뉴욕증시의 조정이 장기화될 가능성을 예고하는 것이어서 우려된다.

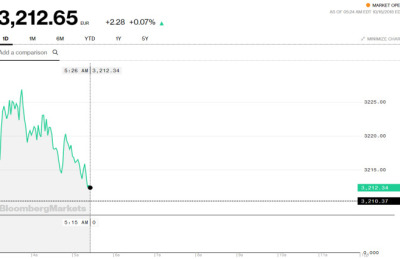

25일(현지시각) CNBC에 따르면 월가 투자자들은 내년 S&P500 기업의 이익 성장이 5%에 그칠 것으로 내다보고 있다. 이는 앞서 예상했던 10%의 절반 수준으로 떨어진 수치다.

매출 성장률 역시 기존의 전망치인 6%에 크게 미달할 것이라는 의견이 힘을 얻고 있다. 최근 한 달 사이 주가가 폭락한 데 따라 2019년 예상 실적을 기준으로 한 S&P500 지수의 밸류에이션이 16.5배에서 15배로 떨어진 것은 투자자들이 어닝 리스크를 적극적으로 반영한 결과라는 분석이다.

월가는 매크로 측면의 구조적 불확실성이 크게 늘어난 점을 주시하고 있다. 연초 세금 인하 및 규제 완화 효과에 대한 기대와 미국 경제의 탄탄한 성장이 주가를 끌어올렸던 것과 달리 트럼프 행정부의 관세 전면전과 이에 따른 충격, 특히 중국의 경제 성장 둔화와 이에 따른 파장이 기업 이익 전망을 흐리게 하는 요인이다.

여기에 임금 및 원자재 가격 상승과 연준의 정책 실수 가능성, 금리 상승에 따른 기업 현금 흐름 악화도 주식시장의 악재로 꼽힌다.

이 밖에 정치적 리스크로 인한 사우디 아라비아의 고립 가능성도 최근 들어 투자자들이 신경을 곤두세우는 부분이다.

FTSE러셀의 알렉 영 이사는 CNBC와 인터뷰에서 “시장은 이미 상당수에 이르는 구조적 리스크를 근거로 주식 비중을 줄이기 시작했다”며 “주식시장의 패닉이 당분간 지속될 것”이라고 내다봤다.

미국의 중간 선거 역시 투자자들이 지목하는 리스크 요인이다. 민주당의 하원 장악이 점쳐지는 가운데 실제 내달 6일 선거 결과 예상이 적중할 경우 대규모 인프라 투자가 강행될 여지가 높고, 이는 세금 인상을 초래할 것이라는 관측이다.

금리 상승에 따른 파장은 다각도로 기업 재무건전성과 주가에 압박을 가할 것으로 우려된다. 안호이자 부시 인베브가 1090억달러에 달하는 부채를 근거로 배당을 절반 수준으로 줄인 것이 단적인 예로 꼽힌다.

금리 상승에 따른 이자 비용 및 차환 발행 비용 상승은 기업의 현금흐름을 축소시키는 한편 이익을 떨어뜨리는 요인이다.

샌포드 번스타인에 따르면 채권 발행 비용 상승으로 인해 앞으로 3년간 유럽 기업의 세전 이익이 1.5%포인트 줄어드는 한편 미국 기업 이익 역시 0.5%포인트 감소할 전망이다.

BNP 파리바의 에드먼드 싱 글로벌 주식 및 파생 전략 헤드는 블룸버그와 인터뷰에서 “현금 흐름 축소는 즉각적으로 신용 등급 및 스프레드에 영향을 미치고, 이자 비용을 높인다”고 강조했다.

크레디트 스위스(CS)는 최근 보고서를 내고 부채 비율이 높은 기업과 신용 스프레드의 상승 가능성이 큰 기업을 멀리 할 것을 권고했다.

higrace@newspim.com

영상

영상