[서울=뉴스핌] 김민경 기자 = 국내 증시의 조정국면이 길어지면서 올해 IPO시장 규모도 크게 줄어든 것으로 나타났다. 주가 역시 지지부진해 선별적 접근이 필요하다는 분석이 나왔다.

|

12일 최창규 NH투자증권 연구원은 "현재까지 집계되는 2018년 공모금액 총액은 2조원으로, 8조원에 육박했던 지난해에 훨씬 못미치고 있다"며 "코스닥벤처펀드 등장에 따른 수요예측 과열 논란과 하반기 들어서는 투자심리 위축으로 공모 철회를 하는 기업들도 많아졌다"고 말했다.

실제로 하반기 상장을 접은 기업은 지난 9일 KMH신라레저까지 총 7곳. 코스피시장의 아시아신탁, 골든브릿지이안제1호스팩, 프라코, 에이치디씨아이서비스, CJ CGV베트남과 코스닥 시장의 카카오게임즈, KMH신라레저 등이다. 이들 기업들이 대다수는 한국거래소의 상장예비심사를 통과하고 공모가 산정을 위한 수요예측 과정에서 부진한 성적표를 받고 공모 계획을 철회했다.

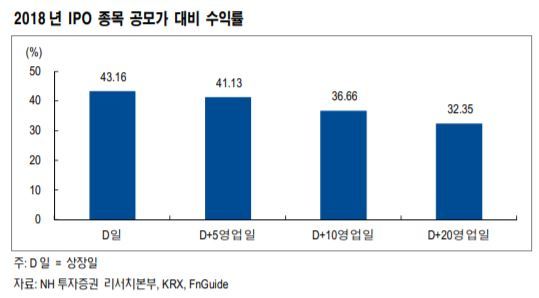

신규 상장한 종목들의 주가도 지지부진했던 것으로 나타났다. 최창규 연구원은 "공모가 대비 상장 당일 주가부터 20영업일 후 주가 수익률을 계산하는 방식을 사용, 조사한 결과 상장일 종가의 수익률이 약 43%로 가장 높게 나타났다"고 분석했다.

종목별로 살펴보면 평균 43% 이상 수익률을 기록한 종목은 18개에 불과한 등 종목별 차별화가 크게 나타났다. 최창규 연구원은 "IPO투자는 여전히 알파가 존재하지만 업다운이 심해 선별적인 접근이 필요할 것으로 판단된다"고 전했다.

cherishming17@newspim.com

영상

영상