[서울=뉴스핌] 최주은 기자 = “적은 지분으로 그룹 컨트롤 타워 역할을 해야 하는 지주사인데다 배당성향이 3%대에 그친다. 여기에 오너갑질 이슈로 인해 주가가 저평가돼 있다. 행동주의펀드 입성이 놀랍지 않다.”

행동주의펀드 KCGI가 한진칼 2대 주주로 올라선데 대한 금융투자업계의 대체적인 반응은 이랬다. 이들은 “언젠가 닥칠 일”이었다고 입을 모은다.

행동주의 펀드의 ‘먹잇감’이 될 가능성이 높은 곳은 지주사다. 지주사를 흔들면 여러 계열사에 영향을 미칠 수 있다. 여기에 대주주 지분율과 시총이 적고 주식거래량이 일정 수준 이상이어야 한다. 주가 할인 요소가 많은 점 역시 행동주의 펀드의 타깃이 될 가능성이 높다.

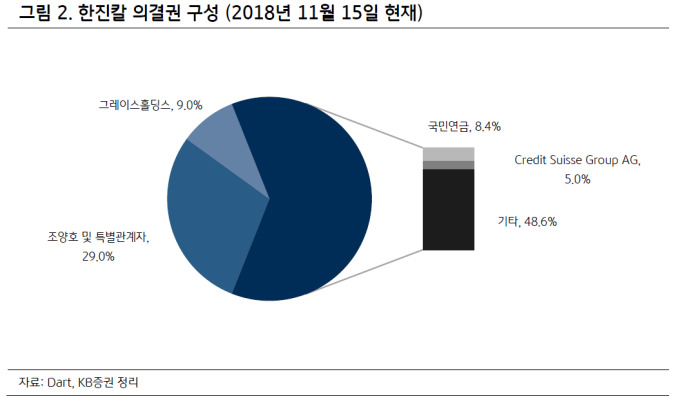

한진칼은 조양호 한진그룹 회장(17.84%)을 비롯한 총수일가 지분이 28.95%로 낮은 편인데다 시가총액도 1조5000억원 내외였다. 일일 거래량은 적게는 30만주에서 많게는 780만주다. 이는 의결권 있는 주식의 5%를 상회하는 수준으로 행동주의펀드가 수익을 남기고 나갈 때 물량 소화에 큰 무리가 없는 정도라고 증권가는 해석했다.

또한 한진칼은 전형적인 ‘짠물 배당’을 해왔다. 에프앤가이드에 따르면 한진칼은 지난해 현금성자산이 2463억원인데 반해 75억원의 배당액을 배정했다. 배당성향은 3%대, 배당수익률은 1%가 채 안됐다. 지난해 코스피 상장사 평균 배당수익률(1.62%)에도 못 미치는 수준이다.

한 자산운용사 최고투자책임자(CIO)는 “한진칼 지분이 어떤 세력으로부터 집중 매수되는 것을 감지했을 때 업계 안팎에선 어느 정도 예상했던 시나리오”라며 “지배구조 개선을 통해 주주가치를 높일 수 있는 최적의 투자처라고 판단했을 것”이라고 했다.

롯데지주 역시 지배구조 개선 요구가 예상되는 기업 중 하나다. 롯데그룹 계열사의 컨트롤 타워 역할을 하는 지주회사로 총수 일가 지분이 38.3%다. 시가총액은 약 6조5000억원으로 자회사 롯데케미칼(약 9조6000억원)에 크게 못 미친다. 지주사 개편과 동시에 배당성향은 지속적으로 늘리는 추세다. 하지만 롯데지주 역시 오랜 기간 경영권 다툼으로 주가가 제 힘을 받지 못하고 있다는 평가가 나오면서 주주친화 정책이 요구될 가능성이 높다.

이외 지배구조 개선이 필요한 기업으로 대형주에선 네이버, 미드캡에서는 현대그린푸드와 현대백화점 등이 손꼽혔다. 기업의 대주주 지분 40% 이하, 배당성향이 15% 이하인 기업 중 보유현금, 자사주, 자기자본 내 이익잉여금 비중이 높은 기업이 포함됐다.

윤태호 한국금융투자 연구원은 “국내 증시에 저PBR주가 많이 포진한 이유는 오너 기업이 보유 자산을 활용한 기업가치 개선에 소극적이거나, 낮은 배당성향을 유지하거나, 소극적인 IR 활동으로 기업의 본질가치를 인정받지 못하기 때문”이라며 “취약한 대주주 지분과 낮은 배당성향, 자산의 과다 보유 대상 기업에 대해 한국형 행동주의 펀드의 관심이 높아질 것”이라고 말했다.

june@newspim.com

영상

영상