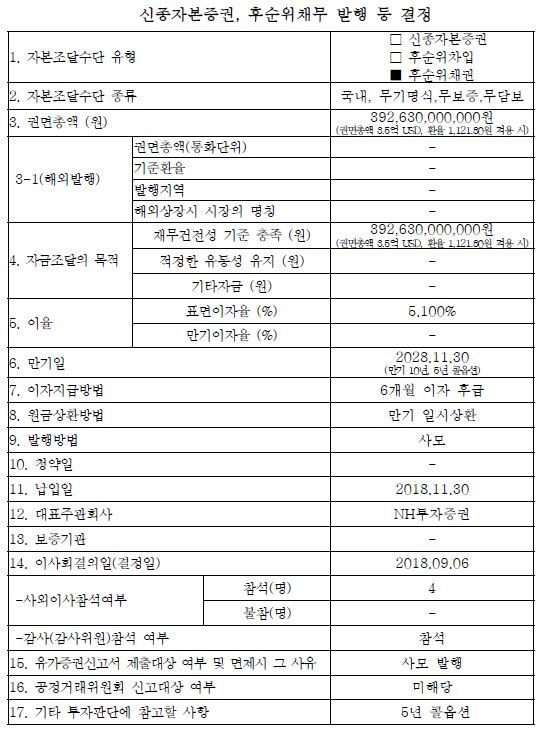

[서울=뉴스핌] 김승동 기자 = 신한생명이 달러 표시 해외 후순위채 발행에 성공했다. 발행 규모는 3억5000만 달러(3926억원)이며 표면이자율은 연 5.1%, 10년 만기 5년 콜옵션 조건이다.

4일 보험업계에 따르면 신한생명은 지난달 30일 달려 표시 후순위채 발행에 성공했다. 주관사는 NH투자증권이다.

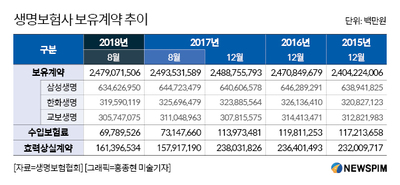

이번 후순위채 발행 성공으로 신한생명의 지급여력비율(RBC)은 약 240%에 달할 것으로 예상된다. 이는 9월말 기준 RBC 201.4% 대비 약 40%포인트 오른 수치다.

신한생명은 당초 해외 신종자본증권 발행을 검토했다. 그러나 미국 금리 인상 여파로 해외 신종자본증권 발행 여건이 좋지 않자 후순위채로 선회했다.

0I087094891@newspim.com

영상

영상