[서울=뉴스핌] 김연순 기자 = A급, BBB급 회사채가 새해 들어 잇따라 흥행행진을 이어가고 있다.

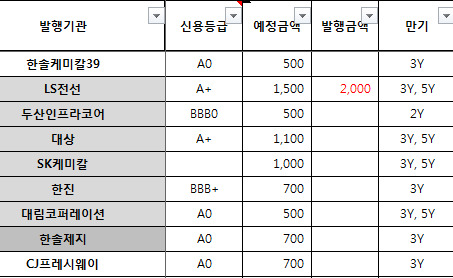

21일 투자은행(IB)업계에 따르면 대림코퍼레이션(A0)은 지난 18일 실시한 회사채 수요예측에서 8150억원의 투자자 주문을 확보했다. 3년물과 5년물 수요예측에 각각 5590억원, 2560억원의 자금이 몰렸다.

대림코퍼레이션은 3년물 300억원, 5년물 200억원의 회사채를 발행할 예정이었다. 발행 예정액 500억원의 16배가 넘는 투자 자금이 대거 유입된 셈이다. 대림코퍼레이션은 이번 수요예측 흥행으로 최대 1000억원까지 증액발행을 검토중이다. 앞서 한국기업평가는 대림코퍼레이션의 무보증사채 신용등급 전망을 A/안정적에서 A/긍정적으로 상향 조정했다.

채권시장의 한 관계자는 “발행시장에서 기관투자자들의 수요가 워낙 강하다”며 “A급도 물량이 부족해 못 살 정도”라고 전했다.

이번 자금은 물품대금 결제 등 운영자금(400억)과 차환자금(100억)에 사용될 예정이다. 오는 29일에 100억원의 사모채(이자율 4.735%) 만기가 예정돼 있다. 대림코퍼레이션의 회사채 신용등급은 A0(긍정적)이다.

지난 16일 수요예측을 실시한 대상(A+)과 두산인프라코어(BBB0)도 1100억원, 500억원 모집에 각각 3400억원, 1790억원에 달하는 투자 수요를 끌어모았다. 발행 예정액의 3배 수준이다.

대상의 3년물에는 1400억원(500억 모집)의 자금이 유입됐고, 5년물에는 2000억원(600억 모집)의 수요가 몰렸다. 대상은 최대 1900억원까지 증액발행을 검토중이다.

이번 조달 자금은 전액 차환 용도로 사용될 예정이다. 오는 27일과 29일에 각각 500억원(발행금리 3.824%), 600억원(2.090%) 어치 공모채 만기가 예정돼 있다. 증액발행 할 경우 운영자금으로 사용할 예정이다. 대상의 회사채 신용등급은 A+(안정적)다.

BBB급인 두산인프라코어는 2년 단일물에서 모집예정액의 세 배가 넘는 1790억원의 자금이 유입됐다. 두산인프라코어는 기존 500억원에서 880억원으로 증액발행을 결정했다. 두산인프라코어는 이번 자금을 단기차입금 상황에 사용할 예정이다. 이달 31일부터 3월11일까지 510억원(연 이자율 4.30%~4.40%)의 기업어음 만기가 예정돼 있다.

앞서 LS전선(신용등급 A+, 발행금액 1500억원)과 한솔케미칼(A0, 500억원)은 수요예측에서 각각 4800억원, 2450억원의 자금을 끌어모았다. 이에 LS전선은 1500억원에서 2000억원으로 500억원 증액발행키로 결정했다.

y2kid@newspim.com

영상

영상