[서울=뉴스핌] 김민수 기자 = 현대중공업의 대우조선해양 인수 결정과 관련해 탁월한 중장기 효과에도 단기적으로는 주가에 부정적 영향을 미칠 것이라는 분석이 제기됐다.

앞서 지난달 31일 산업은행은 보유하고 있던 대우조선해양 주식 지분(55.7%) 전량을 현대중공업에 현물출자하는 방식으로 민영화하는 계획을 발표했다. 이로써 국내 조선업계는 현대중공업·대우조선해양·삼성중공업의 기존 ‘빅3’ 체제에서 ‘빅2’ 체제로 재편된다.

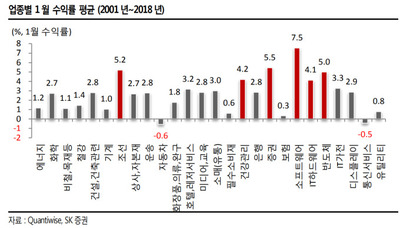

이에 대해 SK증권은 1일 보고서를 통해 모두가 바라던 시나리오였지만 주가에는 단기 악재가 불가피할 것이라고 전망했다.

유승우 SK증권 연구원은 “기본적으로 두 회사 모두 상장사인 만큼 유상증자 과정에서 희석 효과가 나타날 수 밖에 없다”며 “특히 대우조선의 신종자본증권 2조3000억원을 자본으로 인식할지 부채로 인식할지에 따라 밸류에이션에 대한 논란이 발생할 것”이라고 설명했다.

이어 “전량 부채로 인식할 경우 합작법인의 PBR은 1배 수준으로 현대중공업 가치보다 높고, 대우조선해양도 유상증자 대금 1조5000억원 유입으로 PBR이 1.96배까지 치솟게 된다”며 “사측이 인수합병 이후 대우조선 신용등급이 상승하면서 수출입은행과 금리조정에 나설 수 있다고 밝힌 만큼 영구채에 대한 논란은 지속될 것”이라고 덧붙였다.

다만 딜 자체가 무산될 가능성은 높지 않다고 내다봤다.

유 연구원은 “산업은행이 삼성중공업과도 접촉해 대우조선 인수 의향을 타진할 계획이라고 밝혔지만 현실적으로 단기간 인수 구조 구성 및 협상안을 마련하는 것은 불가능하다”며 “사실상 현대중공업과 대우조선의 딜 가능성이 높다고 판단된다”고 전했다.

mkim04@newspim.com

영상

영상