[서울=뉴스핌] 김지완 기자 = 대우조선해양 인수를 선언한 현대중공업지주 신용등급이 강등 위기에 몰렸다.

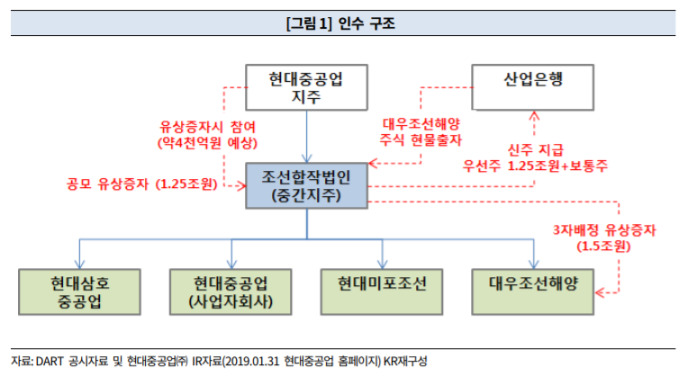

인수과정에서 현대중공업지주의 6500억원 내외의 자금 투입이 재무부담으로 작용할 것으로 판단했다.

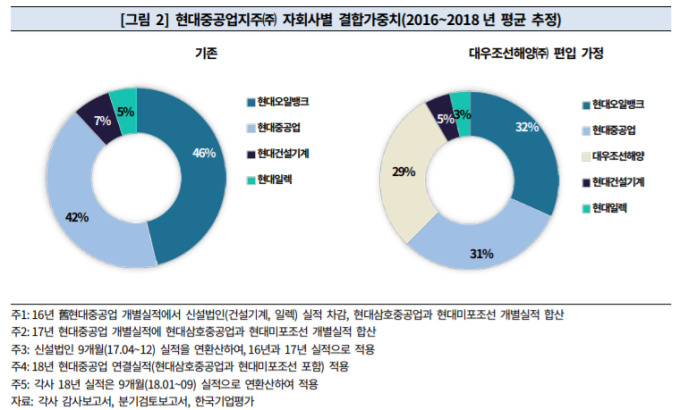

특히 지난해 11월 현대중공업지주 등급전망 '상향'을 이끌었던 현대오일뱅크 비중이 축소되고, 업황부진을 겪고 있는 조선비중이 늘어나는 점은 향후 신용도 평가에 아킬레스건으로 작용할 것이라는 분석이다.

◆ 6500억 재무부담으로 신용도 하락은 불가피...현대오일뱅크 지분 감소도 악영향

현대중공업과 대우조선해양 합병이 성사되면, 현대중공업그룹 신용도 하락은 불가피하다는 입장이다.

유준기 한국기업평가(이하 한기평) 평가4실 수석연구원은 "현대중공업그룹에 미치는 영향은 부정적"이라면서 "조선 사업 전반에 걸친 긍정적 변화의 가능성에도 불구하고 인수 과정을 거치면서 그룹 차원의 직·간접적인 재무부담 확대가 불가피하기 때문"이라고 평가했다.

그는 이번 인수과정에서 현대중공업그룹의 직접적인 자금투입 예상규모는 약 6500억원으로 추산했다. 구체적으로 조선합작법인 유상증자 과정에서의 4000억원과 대우조선해양 유상증자 과정에서 추가 부담하는 2500억원.

인수 직후 떠안게 되는 재무부담과 달리 시너지 효과 발생에 상당 시일이 걸린다는 점도 고려됐다.

유 수석연구원은 "현대중공업그룹의 조선업 사업측면에서는 긍정적 변화의 수혜 가능성이 예상된다"면서도 "그럼에도 그룹 전반의 부담이라고 판단하는 것은 시장 여건의 개선과 시너지 효과는 장기간에 걸쳐 그 효과를 검증해야 하나, 인수 자금 투입부담과 그룹 전반의 재무부담은 단기간에 직접적으로 영향을 미치기 때문"이라고 지적했다.

현대오일뱅크 지분 감소도 신용도 하락요인으로 지목됐다.

지광훈 평가3실 수석연구원은 "대우조선해양이 편입될 경우, 대우조선해양 가중치가 29% 내외에 이르면서 당초 46%까지 상승할 것으로 예상되었던 현대오일뱅크 가중치가 32% 내외로 하락할 것"이라면서 "정유·화학 부문 대비 상대적으로 신용도가 낮은 조선 부문의 그룹 내 비중 확대가 통합신용도에 부정적인 영향을 미칠 것이다. 이에 현대중공업지주의 통합신용도 개선 여력이 크게 감소할 전망"이라고 어두운 관측을 내놨다.

한기평은 지난해 11월21일 조선 부문의 부진한 시황 지속으로 신인도가 우수한 현대오일뱅크의 그룹 내 비중이 조선3사(현대중공업, 현대삼호중공업, 현대미포조선)보다 커지면서 통합신용도가 개선될 것이라는 전망을 바탕으로 현대중공업지주 등급전망이 '긍정적'으로 변경했다.

내달 8일 현대중공업지주의 신용등급 변화 기점으로 제시했다.

김봉균평가4실 평가전문위원은 "현재 현대중공업지주에 부여돼 있는 '긍정적' 등급전망은 정유·화학 부문 확대에 따른 통합신용도 개선 전망이 반영된 것"이라면서 "조선 부문 비중 확대 등 금번 인수의 영향 정도에 대한 추가 검토가 필요하다"고 강조했다.

이어 "삼성중공업의 의사 등에 따라 인수 대상자 선정과정에서 변수가 존재하는 점을 감안해 오는 3월8일로 예정된 본 계약 체결 후 인수진행 결과에 따라 신용도에 대한 영향을 점검해 신용등급에 반영 할 계획"이라고 덧붙였다.

swiss2pac@newspim.com

영상

영상