[서울=뉴스핌] 김형락 기자 = 지난해 자산운용사 총 순이익이 소폭 감소했다. 4분기 증시 급락 여파에 따른 고유자산 투자 손실과 관계사 지분 손실이 발목을 잡았다. 상위권 운용사들의 순이익 순위 다툼도 치열했다. 미래에셋자산운용은 순이익 1위 자리를 지켰다. 삼성자산운용은 KB자산운용을 누르고 2위로 올라섰다.

13일 금융감독원에 따르면 지난해 243개 자산운용사의 순이익은 6060억원으로 전년대비 1.4% 줄었다. 영업이익은 전년대비 4.2% 늘어난 8145억원을 기록했지만 영업외손익이 전년대비 155.3% 내린 405억원 적자를 기록하며 당기순이익이 감소했다. 영업외손실은 주로 관계사 지분 평가손실이었다.

작년 4분기 주식시장 침체도 순이익 감소에 영향을 미쳤다. 지난해 자산운용사가 고유재산을 운용해 얻은 증권투자 이익은 268억원으로 전년대비 71.3% 감소했다. 작년 10월에만 코스피와 코스닥은 각각 13.4%, 21.1% 급락했다. 운용사들의 고유자산 투자도 3분기까지 흑자기조를 이어가다 4분기 411억원 손실을 냈다.

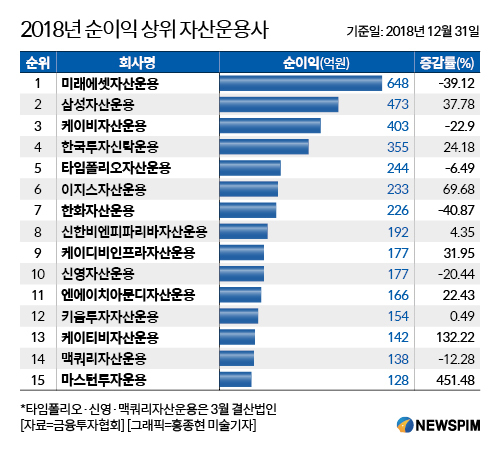

미래에셋자산운용은 2017년에 이어 지난해에도 순이익 1위 자리를 수성했다. 지난해 미래에셋운용의 순이익 규모는 648억원 전체 운용사 중 가장 컸다. 다만 작년 지분법손익(137억원)이 전년대비 387억원 감소한 영향으로 순이익이 39.1% 뒷걸음질쳤다.

지분 매입에 따른 일회성 이익을 감안해야 한다는 게 회사측 설명이다. 미래에셋운용 관계자는 "2017년 2분기 미래에셋생명이 PCA생명을 인수할 때 발생한 일시적 염가매수차익 1812억 중 미래에셋자산운용 지분율에 따라 지분법이익이 약 380억원 발생했다"고 말했다.

염가매수차익은 기업의 지분을 순자산보다 싸게 인수해 발생한 차익이다. 지분은 인수한 기업은 순자산 대비 지급액 차익을 당기이익으로 인식한다. 가령 순자산 가치가 500억원인 기업을 300억원에 인수하면 차액 200억원을 당기이익으로 인식할 수 있다.

삼성자산운용은 3년만에 순이익 2위 자리를 탈환했다. 2017년 4위에서 2계단 올라서며 KB자산운용을 제쳤다. 삼성자산운용은 지난해 순이익이 전년대비 37.8% 증가한 473억원을 기록했다.

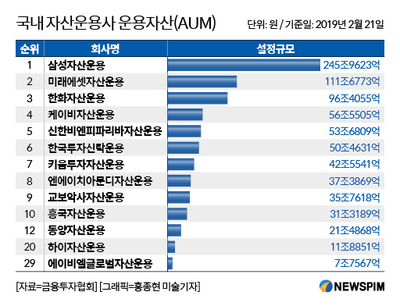

삼성운용은 수탁액 증가에 힘입어 순이익이 늘었다고 밝혔다. 삼성운용 관계자는 "지난해 말 기준 공·사모펀드와 일임자산을 합한 총자산 관리규모는 230조2844억원으로 전년대비 약 14조8600억원 늘었다"며 "같은 기간 상장지수펀드(ETF) 순자산 규모도 21조7593억원으로 약 2조8900억원 증가했다"고 말했다.

KTB자산운용의 선전도 돋보이다. KTB자산운용은 지난해 순이익이 전년대비 132.2% 증가한 142억원을 기록했다. 순이익 순위도 2017년 27위에서 13위로 14단계 상승했다.

KTB운용 관계자는 "주식형 펀드에서 고보수 상품 수탁액이 늘었고, 대체투자 부문에서 신규 펀드 설정 증가와 기존 펀드 상환으로 일회성 수익이 발생했다"고 설명했다.

한화자산운용은 당기순이익 감소폭이 컸다. 한화자산운용의 지난해 순이익은 226억원으로 전년대비 40.9% 감소했다. 순이익 순위도 3위에서 7위로 밀렸다.

한화자산운용은 인력 증가로 비용 지출이 늘어 순이익 줄었다고 설명했다. 한화운용 관계자는 "지난해 80여명의 신규 인력을 뽑았다"며 "지난해 별도재무제표 기준 인건비는 344억원으로 전년대비 28.3% 증가했다"고 말했다.

한편 지난해 영업적자를 기록한 운용사 비율은 39.9%로 전년대비 4.4%p 상승했다. 전체 243개 운용사 중 97곳이 적자를 기록했다. 전문사모집합투자업자 169곳 중에선 47.3%(80곳)가 적자로 집계됐다.

금감원 관계자는 "전문사모운용사의 적자비율이 여전히 높고, 일부 운용사는 고유자산 운용 때 예기치 못한 시장악화에 취약한 측면이 있다"며 "주식시장, 실물경기 악화 등 펀드 건전성에 영향을 미치는 잠재리스크 요인을 점검하겠다"고 말했다.

다만 "손실을 기록한 회사들이 대부분 설립 3년이 안 된 회사들이라 수익모델이 정착되지 않았고, 시설투자, 인력 채용 등 초기 지출이 발생한 점도 고려해야 한다"며 "설립 초기 회사들의 운용손익 개선 여부도 지켜보겠다"고 덧붙였다.

rock@newspim.com

영상

영상