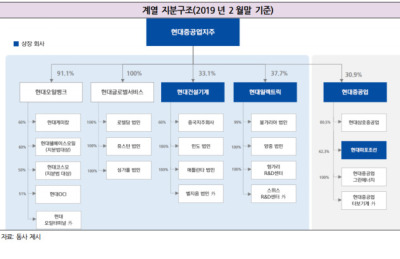

[서울=뉴스핌] 백진규 기자 = 현대중공업지주가 현대오일뱅크 지분 매각 계약을 체결하면서 대규모 현금 유입이 예상된다. 이에 현대중공업지주 신용도가 상승할 수 있다는 분석이다.

17일 한국기업평가(한기평)는 이번 현대오일뱅크 지분 매각으로 현금이 유입되면서, 현대중공업지주의 신용도에 긍정적인 영향을 미칠 것이라고 설명했다.

현대중공업지주는 지난 15일 사우디 아람코와 현대오일뱅크 주식 4166만주(17.0%)를 매각하는 주식매매계약(SPA)을 체결했다. 매각대금은 주당 3만3000원으로 모두 1조3749억원에 달한다. 이와 별도로 아람코는 상장 전까지 현대오일뱅크 주식 711만주(2.9%)를 추가로 매입할 수 있는 콜옵션을 보유한다.

조원무 한기평 평가전문위원은 "선행조건인 아람코의 해외기업 결합심사가 완료된 이후인 올해 하반기에 계약 종결과 대금 지급이 이뤄질 것으로 예상된다"고 밝혔다.

지난 1월30일 현대중공업지주는 현대오일뱅크 지분 중 19.9%를 사우디 국영석유회사 아람코에 매각한다고 밝혔다. 이에 국내 신용평가사들은 지분 매각으로 유동성이 유입돼 재무부담이 크게 경감될 전망이라고 진단한 바 있다.

지난해 말 기준 현대중공업지주의 순차입금은 2조4609억원에 달한다. 한기평은 매각대금 유입이 완료되면 순차입금 규모가 1조860억원으로 줄어들 것으로 내다봤다. 지난해 말 현대중공업지주의 실질현금창출력은 3445억원이다. 이렇게 되면 순차입금/실질현금창출력은 기존 7.14배에서 3.15배까지 낮아질 것이란 분석이다.

현대중공업지주는 유입된 현금을 재무구조 개선 등에 사용할 예정이라고 밝히고 있다. 이에 한기평은 매각대금이 지주의 차입금 상환에 쓰여 자체 재무부담을 완화시키는지 여부를 모니터링 해 신용등급에 반영할 계획이라고 설명했다.

bjgchina@newspim.com

영상

영상