[서울=뉴스핌] 김진호 기자 = 산업은행 등 채권단이 아시아나항공에 대한 1조6000억원 규모의 자금 지원안을 23일 오후 공식 발표한다. 이를 근거로 채권단과 아시아나항공은 이르면 오늘 재무구조개선(MOU) 약정을 다시 체결할 계획이다.

금융권에 따르면 산은은 이날 오후 영구채 5000억원, 신용한도 8000억원 등 총 1조6000억원 규모의 아시아나항공 지원계획안을 내놓는다.

또 이르면 이날 오후, 늦어도 내일 MOU 약정을 다시 체결할 계획이다. MOU 체결은 아시아나항공 경영 정상화의 첫 단추로 평가된다.

아시아나항공에 대한 대규모 자금지원과 함께 MOU가 체결되면 아시아나항공은 단기 유동성 압박에서 벗어날 전망이다. 또 향후 유동성 위험이 축소됨과 동시에 무너졌던 시장의 신뢰도 회복할 것으로 보인다.

아시아나항공은 당장 오는 25일 600억원 규모의 공모회사채 상환이 예정된 상황이다.

채권단이 마련한 지원안은 아시아나항공의 재무건전성을 개선에 초점을 맞춘 것으로 분석된다.

일단 자본으로 인정되는 영구채 5000억원을 통해 아시아나항공은 유동성 위기를 극복할 신규 자금을 확보하고 또 부채비율도 함께 낮출 수 있게 된다. 또 필요 상황 발생 시 사용할 수 있는 크레딧 라인 등 신용공여한도를 8000억원 규모로 넉넉하게 설정했다.

지원 규모는 역시 시장의 예상치를 훌쩍 넘어섰다. 아시아나항공 경영정상화를 위해 채권단이 전폭적인 지원에 나선 것으로 보인다. 앞서 금호그룹은 아시아나항공의 경영정상화를 위해 5000억원을 요청한 바 있다.

금융권 한 관계자는 "산은 등 채권단이 금호그룹이 요구한 금액보다 3배가 넘는 지원안을 밝힌 만큼 아시아나항공 경영 정상화는 무리 없이 진행될 것 같다"고 전망했다.

한편 아시아나항공에 대한 지원안이 구체적으로 마련된 만큼 산은 등 채권단은 연내 매각을 추진할 방침이다. 이를 위해 4월 말부터 매각 주관사 선정 등의 절차에 돌입할 것으로 알려졌다.

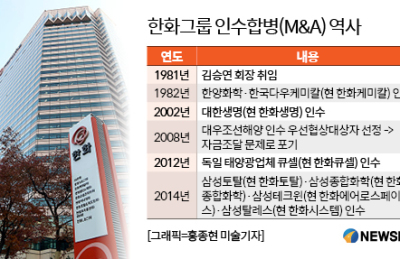

현재 재계에선 한화, SK 등을 아시아나항공의 유력 인수후보 기업으로 꼽고 있다.

아시아나항공도 정상화를 위한 자구노력 방안을 채권단 등에 제출했다. 아시아나항공은 수익성 낮은 노선의 폐쇄 등과 함께 연내 M&A 계약 체결을 위해 적극 협력할 방침이다.

rplkim@newspim.com

영상

영상