[뉴욕=뉴스핌] 황숙혜 특파원 = 세계 최대 IT 투자 펀드인 소프트뱅크의 비전펀드가 차량 공유 업체 우버의 기업공개(IPO)로 30억달러에 이르는 평가 차익을 거둘 전망이다.

지난해 초 77억달러를 투자해 우버 지분 17%를 사들인 뒤 불과 16개월만에 ‘잭팟’을 터뜨렸다는 평가다.

이 밖에 창업 초기부터 투자에 참여했던 골드만삭스와 실리콘밸리의 벤처캐피탈 업계도 우버 IPO로 한 몫 챙길 것으로 기대된다.

8일(현지시각) 업계에 따르면 오는 10일 뉴욕증시 입성을 앞둔 우버의 기업 가치는 800억~900억달러로 평가 받을 전망이다.

이는 소프트뱅크가 우버 지분을 매입했던 지난해 초 기업 가치인 480억달러에서 두 배 가까이 불어난 수치다.

당시 소프트뱅크는 2016년 우버에 베팅했던 투자자들에 비해 25% 가량 할인된 가격에 지분을 매입했고, 이번 IPO에서 우버가 높은 기업 가치를 평가 받으면서 쏠쏠한 평가차익을 챙기게 됐다.

지난 2017년 봄 1000억달러 규모로 출범한 비전펀드가 커다란 결실을 이룬 동시에 보다 공격적인 투자를 위한 포석을 마련했다는 데 시장 전문가들은 입을 모으고 있다.

최근 소프트뱅크는 비전펀드의 주식시장 상장을 추진할 계획을 밝힌 상황. 몸집 확대에 나선 시점과 맞물려 우버의 지분 가치가 상승 효과를 낼 전망이다.

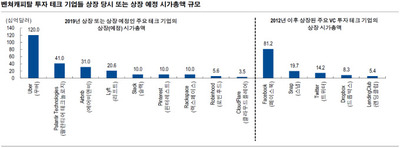

우버의 IPO에 웃는 것은 소프트뱅크뿐만이 아니다. 월가의 대표적인 투자은행(IB)인 골드만 삭스와 벤치마크, 먼로 벤처스, 퍼스트 라운드 캐피탈 등 수 년 전 차량 공유 업체의 지분을 확보한 금융업체가 많게는 투자 원금의 수 배에 이르는 차익을 거두게 됐다.

물론 우버의 기업 가치가 IPO 이후 급감할 가능성을 배제할 수 없다. 앞서 뉴욕증시에 상장한 경쟁사 리프트는 상장 후 주가가 급락했고, 공매도 세력의 집중 타깃으로 몰렸다.

이날 월스트리트저널(WSJ)은 우버 역시 같은 전철을 밟을 수 있다는 의견을 내놓았다. 무엇보다 시장 전문가들은 우버의 중장기 수익성에 대한 불확실성이 주가 발목을 붙잡는 요인으로 지목하고 있다.

한편 소프트뱅크가 투자한 이른바 유니콘 기업들이 연이어 주식시장 데뷔를 준비하고 있어 향후 성과에 대한 관심이 뜨겁다.

기업용 메신저 업체인 슬랙 테크놀로지와 오피스 공유 업체 위워크가 내년 IPO를 목표하고 있다. 슬랙 테크놀로지는 최근 아마존의 인수 가능성이 제기되면서 투자자들 사이에 관심을 끌기도 했다.

지난해에는 소프트뱅크가 3억달러 가량 투자한 헬스케어 벤처기업 가든트 헬스가 나스닥시장에 성공적으로 상장했고, 이후 기업 가치가 6배 이상 불어났다.

higrace@newspim.com

영상

영상