[서울=뉴스핌] 김승동 기자 = KDB생명은 자본으로 인정되는 후순위채·신종자본증권(영구채) 발행 규모가 규제 한도의 턱밑까지 차면서 향후 자본 확충에 난항이 예상된다. 앞으로 지급여력비율(RBC)이 하락하면 추가로 자본을 확충해야 하는 상황인데 더 이상 후순위채나 영구채 발행이 어려워진다.

추가 후순위채·영구채 발행시 유상증자로 자본을 늘리거나 차환발행(기발행한 채권 원금상환을 위한 추가 채권 발행)을 검토해야 하지만 모기업인 KDB산업은행도 더 이상 유상증자가 어렵다는 입장을 보이고 있다. 차환발행이 지속될 경우 금융비용 증가로 RBC는 더 악화될 수 있다. 결과적으로 KDB생명은 자본확충→금융비용 부담 증가→RBC하락→추가자본확충의 악순환에 빠졌다.

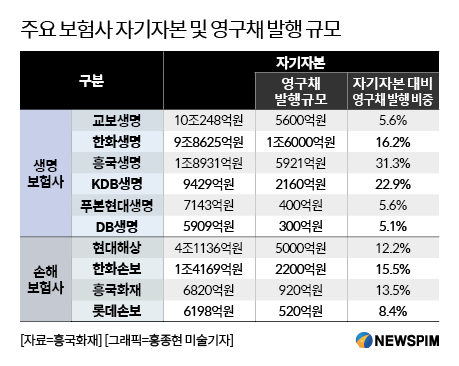

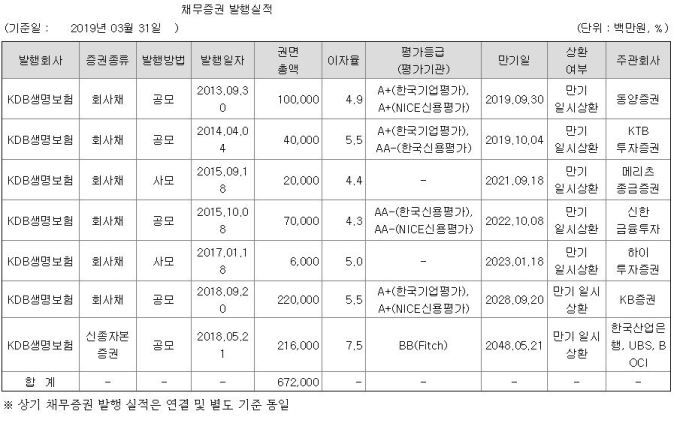

11일 금융당국 및 보험업계에 따르면 지난해 말 기준 KDB생명의 영구채 발행 규모는 2160억원으로 자기자본 대비 영구채 발행 비중은 22.9%로 흥국생명(31.3%) 다음이다. 발행한 영구채 규모만 보면 KDB생명은 큰 문제가 없어 보인다. 하지만 기발행한 후순위채 규모(4560억원)를 포함하면 이미 자기자본의 71.3%를 발행한 상태다.

또 KDB생명 이사회는 최근 연내에 2400억원 규모의 보완자본(후순위채 또는 영구채) 발행 할 것을 확정했다. 발행 예정 금액까지 추가하면 자기자본의 무려 96.7%까지 발행하게 된다.

문제는 금융감독원이 내달부터 영구채를 사채로 분류, 자기자본 이내에서만 발행을 제한하는 신자본규제를 시행한다는 점이다. 이런 자본 규제 신설로 가장 먼저 문제가 될 보험사로 KDB생명이 지목된다.

금감원은 RBC 150% 이상을 유지할 것을 권고하고 있지만 KDB생명의 RBC는 2017년 말 108.48%에 불과했다. 지난해 1월 3000억원의 유상증자를 단행한 후 5월 2160억원 영구채·9월 2200억원 후순위채를 발행했다. 이 덕에 지난해 말 RBC는 215.03%로 높아졌다.

문제는 기발행한 후순위채·영구채의 금융비용(이자 등)이 순이익에 버금간다는 점이다. 게다가 이익잉여금은 58억원(1분기 기준)에 불과하다. 즉 경영상황이 악화되거나 금리 변동으로 보유채권평가익이 줄어들 경우 언제든 RBC가 대폭 하락할 수 있다는 것. 그럼에도 RBC하락을 완충할만한 잉여자금 자체가 없다는 의미다.

KDB생명은 지난 2017년 761억원의 당기순손실을 기록했지만 지난해에는 64억원의 이익으로 반전했다. 다만 소폭 흑자를 낸 것은 보유하고 있던 자산을 매각한 영향이다. 반면 매년 기발행한 후순위채·영구채의 금융비용으로만 약 400억원을 부담해야 한다.

금감원 관계자는 “내달부터 보험업법에 영구채도 사채로 구분, 후순위채 등 다른 사채와 합쳐 자기자본 이내에서만 발행할 수 있다”고 말했다.

보험업계 관계자는 “KDB생명은 더 이상 매각한 (금융·부동산)자산이나 RBC하락의 완충재 역할을 할 잉여자산이 사실상 전무한 상황”이라며 “시중금리 인하로 채권평가손이 발생하거나 이익규모를 대폭 늘리지 않는 이상 조만간 RBC가 하락할 수밖에 없다”고 말했다. 이어 “차환발행까지 하며 사채를 발행할 경우 단기적으로 RBC를 높일 수는 있겠지만 금융비용 증가로 갈수록 건전성은 더 악화된다”며 “악순환의 덫에 빠졌다”고 평가했다.

0I087094891@newspim.com

영상

영상