[서울=뉴스핌] 최유리 기자 = 영세 사업자의 대출 문턱을 낮추기 위해 도입한 '위탁보증'제도가 유명무실해졌다. 보증 심사 및 발급 업무를 신용보증기금(신보)이 은행에 위탁해 신속한 대출이 가능하도록 한 제도지만, 이용실적이 저조하고 관리감독도 제대로 되지 않는 것으로 드러났다. 은행이 위탁보증을 이용할 유인이 없는 데다, 취급기관인 신보도 사실상 손을 놓고 있는 상황이다.

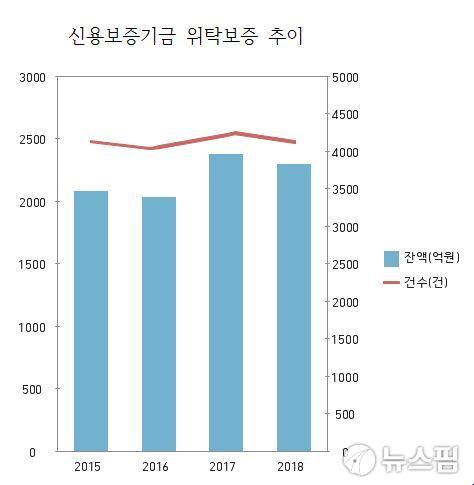

18일 금융권에 따르면 지난해 신보가 취급한 위탁보증 잔액은 2298억원, 건수는 3132건이다. 2017년 대비 잔액은 80억원 가량 줄었고, 건수는 216건 감소했다. 3년 전인 2015년에 비해서도 잔액은 2000억~2300억원 수준에서 머물러 있다. 신보의 전체 보증총액(45조원)에서 차지하는 비중이 극히 미미한 상태다.

위탁보증은 신보에서 위탁보증 계약을 한 은행에서 신용보증서 발급과 대출을 한 번에 받을 수 있는 제도다. 소액 대출을 원하는 영세 사업자들이 신속하게 돈을 빌릴 수 있도록 한 제도다. 또 거점이 많은 은행을 활용해 보증 문턱을 낮추려는 의도도 있었다. 개인 사업자를 대상으로 보증한도는 1억원이며, 운전자금 대출로 제한된다.

현재 8개 은행이 위탁보증 잔액을 보유중이지만 대부분인 98% 가량이 IBK기업은행과 KB국민은행에 쏠려있다. 대부분 최근 3년 연속 보증잔액이 감소하는 추세다. 신규 보증은 거의 없고 기존 보증의 연장이나 증액이 대부분이다.

위탁보증이 유명무실해진 것은 은행들로선 부담만 커질뿐해 취급할 유인이 없어서다. 보증 심사와 발급, 관리를 직접 해야하기 때문에 부담과 책임이 커지는 반면 다른 보증 상품보다 이용은 제한적이란 설명이다.

한 시중은행 관계자는 "업무 부담이 있고 평가를 잘못하면 책임을 져야하기 때문에 거의 취급하지 않는다"며 "대출 업종 제한이 없거나 가능 금액이 크거나 금리 메리트가 있으면 모르겠지만, 위탁보증은 여러 제한이 많아 이용할 이유가 없다"고 말했다.

신보에서도 사실상 손을 놓고 있다는 평가다. 생산적 금융, 혁신금융 등 금융당국 기조에 맞춰 보증 총량을 늘리고, 다양한 보증 상품을 내놓고 있지만 정작 영세 사업자들의 대출 문턱을 낮추기 위한 위탁보증에는 소홀하다는 지적이다.

신보는 올해 보증 총량을 지난해보다 1조원 확대한 46조원으로 잡고 혁신 스타트업 특화 보증, 사회적경제기업 보증 공급을 확대하고 있다. 해외진출 기업에 대한 보증지원을 신설하기도 했다. 그러나 위탁보증은 매년 2500억원 이하 수준에서 답보상태다. 직접보증 방식으로 밥그릇 챙기기에 치중하고 있다는 지적이 나오는 이유다.

다른 은행 중기고객부 관계자는 "신규 보증이 일어나지 않는다는 것은 보증기관에서도 그다지 신경을 쓰지 않는 것"이라며 "아무래도 은행에 맡기는 것보다 직접 평가해 실적을 늘리는 것에 치중하지 않겠냐"고 꼬집었다.

신보가 맡은 관리·감독 실태도 소홀해졌다. 신보 감사실이 내놓은 '위탁보증 보증료 운용 실태 점검'에 따르면 최근 5년간 △정해진 위탁보증비율(80%)을 초과한 보증실행 △보증료 산출 오류 △보증료 환급 기준 적용 오류 등이 발생했다. 부실율은 직접보증보다 0.5%p~1.6%p 높다.

신보 관계자는 "46조원에 달하는 재원의 배분 문제에 있어 관리·감독에서 소홀한 면이 있고, 은행도 수탁의무에서 소홀한 부분이 있다고 본다"며 "개선 방안을 내놓을 계획"이라고 해명했다.

이처럼 기존 위탁보증이 제 역할을 못하면서 금융위원회 야심차게 추진했던 신(新)위탁보증제 도입 역시 물 건너간 상황이다. 신위탁보증제는 신보 등 정책금융기관에서 10년 이상 보증받는 중소기업들의 보증심사를 은행에 넘기는 제도다. 대신 정책금융기관은 신규 창업기업에 더 많은 기회를 주도록 하자는 취지다. 2015년 금융위가 40년 만에 보증체계를 개편할 목적으로 내놓은 제도지만 사실상 논의가 중단됐다.

금융위 관계자는 "중소기업 쪽에서 경제가 어려운 상황에서 도입하는 것은 적절치 않다는 의견을 많이 내서 (추진했던) 방식에 대해선 논의를 하고 있지 않다"며 "주무부처인 중소벤처기업부와 다른 방식을 논의해야 한다"고 말했다.

yrchoi@newspim.com

영상

영상