[서울=뉴스핌] 김형락 기자 = SK증권은 하반기 기업공개(IPO) 시장을 낙관하기 어렵다고 전망했다. 지난 두달 상장예비심사청구 기업 수가 정체하고, 기술력 검증으로 하반기 상장예비심사 청구를 계획 중인 기술성장기업들의 상장이 내년으로 넘어갈 수 있기 때문이다.

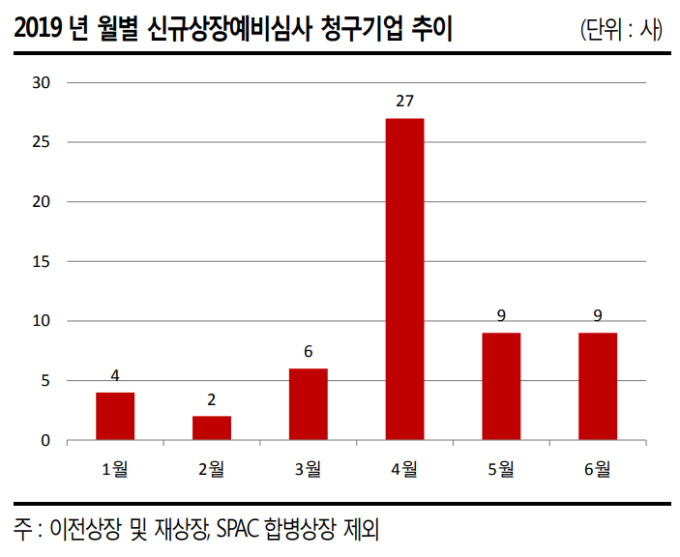

나승두 SK증권 연구원은 2일 "하반기 IPO시장을 낙관적으로 보기 어렵다"며 "공모절차를 진행하는 기업들이 늘어나면서 IPO시장이 분주해졌지만 지난 4월 한 달간 27개 기업의 상장예비심사청구가 몰리면서 나타나는 일시적인 현상일 가능성이 크다"고 말했다. 5~6월 상장예비심사 청구 건수는 각각 9건에 그쳤다.

그는 "수요예측, 공모 청약경쟁률이나 상장 뒤 수익률 흐름이 연초보다 약해졌다"며 "지난해 가장 많은 기업이 신규상장했던 제약·바이오 산업은 하반기부터 기술력 검증에 보다 많은 시간이 투입돼 상장예비심사 청구를 계획중인 기술성장기업들의 최종 상장완료 시점은 해를 넘길 가능성이 크다"고 예상했다.

기업인수목적회사(스팩)는 주가 과열을 우려했다. 단순 기대감에 의한 주가 변동과 합병기업이 확정 된 이후 합병 비율 산정에 따른 주가 변동은 다른 접근이 필요하다는 설명이다.

지난달 30일 기준 총 51개 스팩이 상장돼 거래되고 있다. 일부 스팩은 합병 후보기업들이 거론되며 기준가 대비 80~100% 상승률을 나타냈다.

나 연구원은 "2016년 이후 신규상장한 스팩 수가 증가했다는 점을 감안하면, 존속기간 만료 전 기업인수목적 달성을 위한 스팩 합병 상장 시도가 꾸준히 증가할 것"이라며 "이는 곧 기대감이 선반영되는 스팩 주가 과열로 이어질 가능성이 높다"고 지적했다.

상반기 IPO시장에선 중견급 기업들의 약진이 돋보였다고 평가했다. 기대했던 대어급 기업은 없었지만, 천보·에코프로비엠·지노믹트리·현대오토에버·SNK 등 공모금액 1000억원을 웃도는 기업이 연이어 등장하면서다.

올 상반기 이전상장(코스닥->코스피)기업과 스팩을 제외하면 실질적으로 총 18개 기업이다. 작년대비 신규 공모기업 수는 2개 줄었지만, 총 공모금액은 3184억원 늘었다.

rock@newspim.com

영상

영상