[서울=뉴스핌] 백진규 기자 = 양적완화와 함께 ECB의 회사채 매입 기대감이 커지면서 유럽 회사채 강세가 이어진다. 당분간 가격은 더 오르고 유동성위험은 떨어질 것으로 전문가들은 내다봤다.

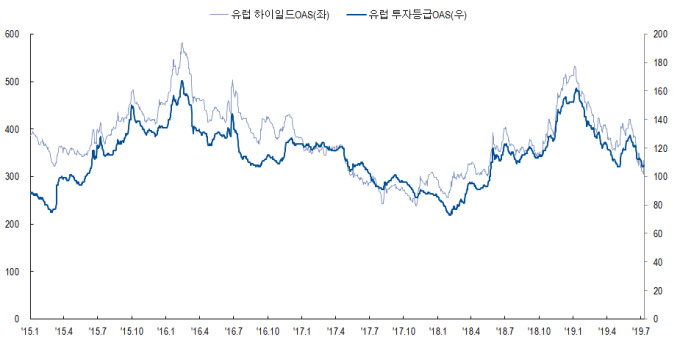

지난 10일 기준 유럽 투자등급 채권 스프레드와 하이일드 채권 스프레드는 각각 108bp(1bp=0.01%포인트)와 334bp를 기록했다. 연초 각각 150bp, 500bp를 기록하던 것에서 크게 축소되면서 가격이 오른 것이다. 이날 유럽 투자등급 금리는 0.46%, 하이일드 금리는 3.77%를 기록했다.

◆ 양적완화+자산매입 기대감, 유로존 채권 강세 전환

한달 전까지만 해도 유럽 회사채는 미중 무역분쟁에 따른 불확실성 확대 우려로 금리가 오르는(가격 하락) 상황이었지만 상황이 빠르게 변했다. 6월 말 마리오 드라기 유럽중앙은행(ECB) 총재가 "물가상승률이 낮은 수준을 유지한다면 추가적 경기 부양책을 꺼낼 수 있다"고 언급한 것이다.

특히 추가 자산매입 가능성도 언급하면서, 지난 2016년 시행했던 회사채 매입 프로그램(CSPP)도 재가동될 전망이다. 당시 CSPP 발표부터 시행까지 4개월간 유럽 투자등급 채권 스프레드는 20bp, 하이일드 스프레드는 90bp 가량 축소된 바 있다. 전문가들은 CSPP가 올해 9월쯤 정식 발표되고 내년부터 시행될 것으로 보고 있다.

특히 유로존 하이일드 채권의 경우, 유럽에서 마이너스 금리가 지속한 만큼 일정 수준의 이자 수익을 얻기 위해 강세가 지속할 전망이다.

한광열 NH투자증권 연구원은 "지난 2016년에는 ECB가 투자등급 위주로 사들였으나 지금은 매입할 물량이 한정적인 상황이다. 결국 금융채와 투기등급도 함께 매입할 가능성이 크다"고 했다. 실제로 최근 한 달간 유럽 투자등급보다 투기등급 스프레드가 더욱 가파르게 하락했다.

라가르드 현 IMF총재가 차기 ECB총재로 지목된 것도 유럽 회사채 강세 요인으로 꼽힌다. 그는 적극적인 통화정책과 재정정책을 지지해 온 친시장적 인물로 꼽힌다. 라가르드 총재 내정이 발표된 3일 독일과 프랑스 10년물 국채 금리는 각각 마이너스(-)0.397%, -0.102%를 기록하며 사상 최저치까지 내렸다.

◆ 거래 유동성도 확보 "내년엔 ECB가 사줄 것"

유럽 하이일드 채권 강세가 기대되지만, 정치적 불확실성 등은 투자자 입장에서 부담으로 작용할 수밖에 없다. 이탈리아 초과 재정적자 시행 여부, 브렉시트 연기, 유로존 경기 둔화 등 우려가 지속하는 상황이다.

다만 CSPP가 가동될 경우, 올해 유럽 회사채를 매입했다가 내년에 되파는 전략을 사용할 수 있어 리스크를 줄일 수 있다고 전문가들은 보고 있다.

한광열 연구원은 "최근 유럽 하이일드 채권 강세가 지속되면서 레벨 부담이 있지만, 앞으로 3개월가량은 스프레드가 더욱 축소될 것"이라며 "내년에도 ECB에서 다시 물량을 받아줄 것으로 기대되는 만큼 가격이 떨어지긴 힘든 상황"이라고 진단했다.

박태근 삼성증권 글로벌채권팀장은 "유로존은 향후 1~2년간 전 세계에서 가장 완화적인 통화정책을 유지할 수 있는 곳이며, 회사채 매입이 본격화 할 경우 유동성위험 역시 상쇄할 수 있다"고 분석했다. 이어 그는 "유로/원 환헤징으로 1%중반 정도의 헤지 프리미엄까지 얻을 수 있는 만큼, 국내 채권대비 양호한 수익이 가능하다"고 강조했다.

다만 유럽 금리하락이 장기화할 경우 은행 수익성이 하락하면서 신용위험이 커질 것이란 우려도 있다. 박 팀장은 "장기적으로는 대출금리 하락으로 인한 신용위험에 대비해야 한다"면서도 "향후 1년간은 통화 완화적 정책으로 위험이 제한될 것"이라고 설명했다.

bjgchina@newspim.com

영상

영상