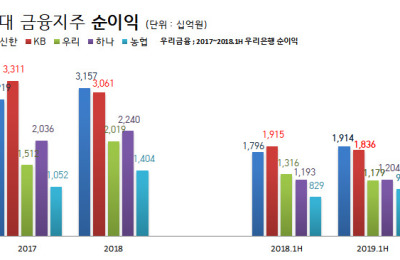

[서울=뉴스핌] 박미리 기자 = 신한금융이 KB금융을 제치고 올 상반기 '금융지주 순이익 1위'를 차지했다. 경쟁사 대비 ROA(총자산순이익률) 지표에서 우세했고, 주요 자회사들의 순이익 또한 가장 뛰어났다.

KB금융은 주력 계열사인 은행에서 순이익 1위를 차지하며, 체면치레는 했다. 우리금융은 금융지주 간 건전성부문에서, 농협금융은 계열 증권사부문에서 빼어난 경쟁력을 보여줬다. 하나금융의 경우 올 1분기 우리금융에 내줬던 '금융지주 순이익 3위' 타이틀을 가져오는 것에 만족해야 했다.

◆ 순위 가른 건 '비이자이익'과 '비용'

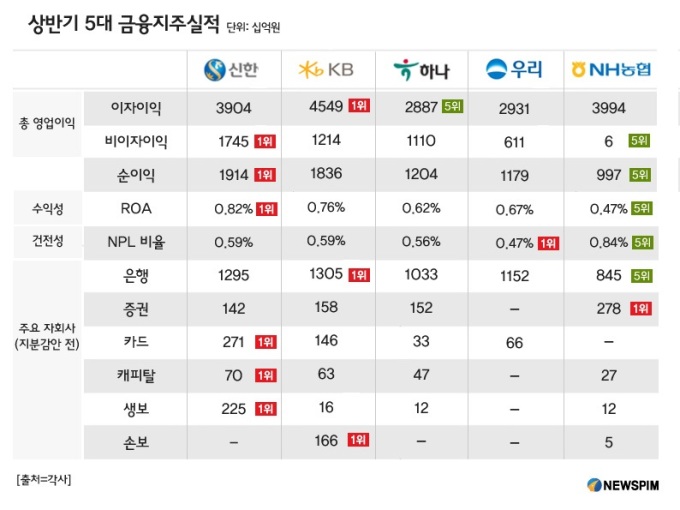

신한금융의 올 상반기 순이익은 1조9140억원으로 KB금융(1조8360억원)보다 780억원 많았다. 이어 하나금융 1조2045억원, 우리금융 1조1790억원, 농협금융 9970억원 순이다. 우리금융이 출범한 올 1분기와 비교할 때 우리금융(당시 3위), 하나금융 간 순위만 바뀌었고, 나머지 순위는 그대로다.

올 상반기 금융지주 순이익 순위를 가른 첫 번째 요인은 '비이자이익'이다. 비이자이익이 클수록, 순이익 순위가 높았다.(비이자이익은 신한금융 1조7450억원, KB금융 1조2140억원, 하나금융 1조1100억원, 우리금융 6110억원, 농협금융 66억원 순)

신한금융은 올초 생명보험사인 오렌지라이프를 인수해 비이자이익이 전년 동기보다 26.7% 늘어난 반면 KB금융은 1.7% 감소했다. KB금융 관계자는 "카드 가맹점수수료 인하, 주식시장 부진 등의 여파로 수수료 수익이 줄었다"고 답했다. 우리금융은 올 상반기 자산관리 수수료 덕분에 비이자이익이 작년 동기(우리은행 기준)보다 50억원 늘었지만, 하나금융 증가폭(1000억원)에 못미쳤다.

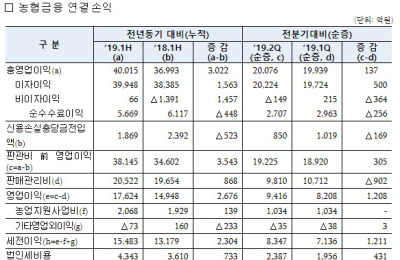

농협금융의 낮은 비이자이익은 보험부문 때문이다. 수수료(5669억원), 유가증권(319억원) 등 부문에서 흑자를 냈음에도, 보험에서 6208억원의 손실을 기록해 이익이 망가졌다. 이는 보험 계열사가 책임준비금(보험금 지급을 위해 쌓는 돈)이 큰 저축성보험에 주력해왔기 때문. 책임준비금은 재무제표상 비용으로 잡힌다. 다만 최근 보장성보험을 강화하고 있어 지켜볼 필요는 있다.

비용 지출도 한몫했다. 총영업이익(이자이익+비이자이익) 기준 1위는 KB금융(5조7630억원)이다. 하지만 KB금융은 지난해 동기보다 판매·관리비가 크게 늘었다. 은행 성과급(매년 4분기 반영되다 매분기에 분할 반영), KB증권 성과급 등이 반영돼 판관비가 9.4% 증가한 탓이다. KB금융의 올 상반기 판관비율은 52.1%로 5대 금융지주 중 가장 높았다. KB금융 관계자는 "인력, 지점수 등 규모가 크다보니, 이에 비례해 비용이 많은 편"이라며 "점차 하향 안정화되고 있고, 곧 40%대로 진입할 것"이라고 설명했다.

◆ 건전성 1위는 '우리금융'

수익성 지표인 ROA(총자산순이익률)는 신한금융이 0.82%로 가장 높았다. ROA는 금융회사가 얼마나 자산을 효율적으로 운용했는지를 보여주는 지표다. 숫자가 낮을수록 좋지않은 신호로 읽힌다.

신한금융에 이어 KB금융이 0.8%로 두 번째로 높았고, 우리금융(0.67%), 하나금융(0.62%), 농협금융(0.47%) 순이다. 다만 농협금융과 올초 지주사 체제로 전환한 우리금융을 제외하곤, ROA가 일제히 하락했다. ROA가 가장 많이 떨어진 곳은 하나금융으로 감소폭이 0.11%포인트였다. KB금융은 0.09%포인트, 신한금융 0.02%포인트였다.

건전성을 보여주는 고정이하여신(NPL) 비율은 우리금융(0.47%)이 가장 낮았고, 하나금융(0.56%), 신한금융·KB금융(각 0.59%), 농협금융(0.84%) 순으로 커졌다.

금융회사는 정상, 요주의, 고정, 회수의문, 추정손실의 5단계로 여신을 구분한다. 이중 '고정'은 연체기간이 3개월 이상인 부실채권을 말한다. 즉, 고정이하여신은 고정, 회수의문, 추정손실 3단계로 분류되는 부실채권이다. 이에 NPL비율이 높은 금융회사일 수록, 건전성이 좋지 않다고 해석된다. NPL비율은 신한금융(유지)을 제외하고 전년 동기보다 모두 개선됐다.

특히 우리금융은 우량자산 위주로 포트폴리오 개선작업에 나선 것이 주효했다. 손태승 회장은 2017년 말 우리은행장으로 취임한 후부터 우량자산 비중 확대를 강조해왔다. 그 결과, 우리금융의 우량자산비율은 2017년 말 81.3%에서 올 상반기 85.3%로 올랐다.

◆ 신한금융, 주요 자회사 6곳 중 절반 1위

각 금융지주에서 순이익 상위권을 점하는 주요 자회사 간 대결에서는 신한금융이 압도적이다. 신한금융은 신한카드(순이익 2710억원), 캐피탈(700억원), 생명보험(2250억원·신한생명 및 오렌지라이프 합산)에서 순이익이 가장 많았다. KB금융은 은행(1조3050억원), 손해보험(1660억원)에서, 농협금융은 증권(2780억원)에서 각각 순이익 1위였다.

다만 각 금융지주가 주력하는 은행에선 KB금융이 경쟁력을 보여줬다. KB국민은행은 올 2분기에만 순이익이 7323억원을 올렸다. 다만 이는 한진중공업과 오리엔트조선 대손충당금 810억원이 환입된 영향이 컸다. 일회성 요인을 뺴면 신한은행(6637억원)과 우리은행(6129억원)과 비슷한 수준이다.

milpark@newspim.com

영상

영상