[서울=뉴스핌] 김유림 기자 = 제주항공이 2분기 실적 부진을 기록한 가운데 한일 관계 악화 여파로 일본 노선 수요가 급감하면서 하반기 역시 이익감소가 예상된다는 분석이 나온다.

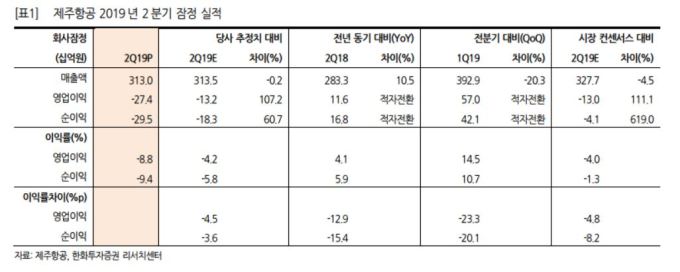

7일 김유혁 한화투자증권 연구원은 “제주항공의 2분기 영업이익은 -274억원으로 적자 전환했다”며 “공급 확대에도 여객수요가 따라오지 못해 운임과 탑승률이 동반하락한 점이 부진한 실적의 주요인이다”고 진단했다.

이어 김 연구원은 “특히 지방발 노선 탑승률이 저조했으며, 일본노선 매출도 수요부진으로 전년 동기보다 감소한 영향이 컸다”며 “영업적자를 기록하면서 순이익도 적자전환했으며, 영업외에선 원화 약세 영향으로 외화환산손실이 80억원가량 반영됐다”고 전했다.

한·일관계 악화로 이익기여도 높은 일본노선 수요위축이 불가피하며, 하반기 실적도 시장기대치를 하회할 것으로 전망했다.

김 연구원은 “최근 일본 불매운동은 기예약 티켓의 취소보다는 향후 예약률 하락으로 이어질 가능성이 크다”며 “일반적인 티켓예매 패턴(보통 1~2달 전)을 감안하면 8월말 이후 일본노선 업황은 더 악화될 것”이라고 설명했다.

이어 그는 “제주항공의 일본노선 매출비중은 27% 수준이며, 거리가 짧을수록 수익성이 좋기 때문에 이익기여도는 더욱 높다”며 “이에 대한 대응책으로 지방발 비수익노선 축소, 지난 5월 배분받은 중국노선 일부를(주 21회) 8월에 신규 취항하는 등의 노력을 지속하고 있지만 일본노선의 부진을 상쇄시키기까진 시간이 좀 더 필요하다고 판단한다”고 봤다.

따라서 예상보다 컸던 2분기 적자를 반영하고 하반기 및 내년 실적추정치를 하향조정하면서 목표주가를 기존 3만8000원에서 3만4000원으로 하향했다.

김 연구원은 “중·단거리 노선 공급과잉과 악화된 한·일 관계 등이 단기에 해소되긴 어려울 것”이라며 “하지만 저비용항공사(LCC)들의 공급조절 노력과 중장기적으로 발생할 수 있는 시장재편 가능성 등을 감안하면 시장점유율 1위 사업자인 제주항공의 점진적인 시장지위 확대를 기대한다”고 덧붙였다.

urim@newspim.com

영상

영상