[서울=뉴스핌] 김유림 기자 = 제넥신과 툴젠이 기업과 주주간의 간극을 좁히지 못하면서 합병이 무산됐다. 증권가에서는 연구개발(R&D) 시너지가 오랜 기간 걸린다는 점과 바이오 섹터 투자심리 악화가 결정적인 원인으로 분석했다.

21일 이명선 신영증권 연구원은 “합병은 무산됐으나 제넥신과 툴젠은 이미 합병을 준비하는 과정에서 공동개발에 대한 구체적 사항이 논의됐다”며 “특히 하이루킨-7에 대한 시너지로 동종유래(Allogenic) CAR-T 파이프라인 개발을 착수해 2020년 하반기에는 임상에 진입하겠다 한다. 다만 합병보다는 소극적인 형태로 진행될 수 있어 기술적인 면에서 아쉬움이 있다“고 전했다.

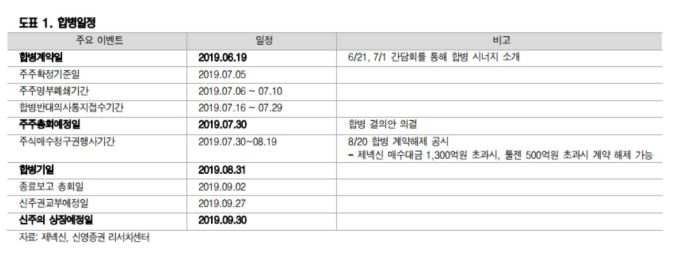

앞서 제넥신은 6월 19일 공시를 통해 코넥스 상장기업인 툴젠과의 합병을 알렸다. 하지만 지난 20일 주주매수청구금액의 집계결과 매수대금(제넥신 1300억원, 툴젠 500억원)을 초과함에 따라 이사회결의를 통해 합병계약을 해제했다.

이 연구원은 “툴젠은 합병으로 산출된 5120억원의 가치보다 단독 상장시 주가 상승 여력이 더 높을 것이라는 기대감에 합병 반대 의견이 많았고, 그에 따른 주식매수청구가 많았던 것으로 파악된다”고 분석했다.

이어 이 연구원은 “R&D 시너지는 장기적인 관점에서 기대할 수 있다는 점과 최근 나타난 섹터내 투자심리 악화로 향후 주가 회복에 대한 신뢰를 얻지 못한 것이 이번 합병 실패 원인이라고 판단한다”고 봤다.

제넥신은 21.5%, 툴젠 19.3%%의 주주들이 주식매수청구를 하면서 합병이 무산됐다. 특히 제넥신은 2018년 5월 전환우선주 2000억원과 전환사채 500억원 발행 당시 주당 9만100원으로 유상증자에 참여한 기관들의 반대가 심한 것으로 나타났다. 보통주 16.7%, 우선주 66.0%가 주식매수청구권을 행사했다.

이 연구원은 “이번 합병으로 기업과 주주간의 간극을 확인하는 계기가 됐다. 연구개발 기업으로써의 신규 원천기술의 확보로 파이프라인 확대도 중요하나 주주들에게는 시기에 맞는 기업가치 창출도 중요하다는 것”이라고 강조했다.

이어 그는 “즉 제넥신은 파이프라인 개발에 집중해 기존 주주들의 기대치에 맞는 주가관리에 힘써야 하며, 툴젠은 빠른 시일내 서울대와의 분쟁과 특허 분쟁을 마무리하고 계속 실패한 코스닥 이전 상장을 추진하는 것이 중요하다”고 덧붙였다.

urim@newspim.com

영상

영상