[서울=뉴스핌] 백진규 기자 = 한국신용평가는 SK그룹에 대해 "신용도가 매우 우수하지만, 대규모 투자에 따른 재무부담과 일본 수출규제 영향 등은 지켜봐야 한다"고 했다.

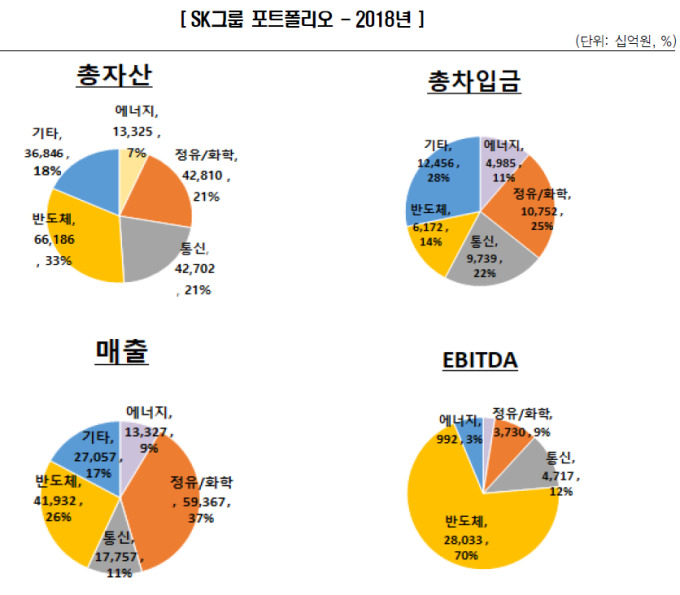

29일 한신평은 SK그룹 분석 보고서에서 "우리나라 기업집단 중 자산기준 3위 지위를 유지하고 있으며, 정유화학, 에너지, 통신, 반도체 등 다각화된 사업포트폴리오로 각 부문에서 최상위권 시장지위를 유지하고 있다"고 평가했다.

SK하이닉스 반도체 사업 실적호조는 SK그룹 전반의 외형과 이익규모를 크게 확대시켰다. SK하이닉스 영업이익은 2016년 3조3000억에서 2018년 20조8000억으로 빠르게 증가했고, 같은 기간 그룹합산 영업이익은 10조원에서 27조원으로 늘었다. 그 외에도 통신, 에너지, 화학, 기타부문이 안정적인 실적을 유지하고 있다.

하지만 올해 들어 반도체와 정유 부문에서 실적이 하락세로 전환했다. 전방 IT제품 판매 부진과 주문 감소, 메모리 가격 하락으로 SK이익규모가 크게 줄었고, 정유부문도 지난해 4분기 이후 유가 및 정제마진 약세로 수익성이 저하됐다.

한신평은 "미중 무역분쟁 장기화와 일본 수출규제, 글로벌 경기둔화 등이 실적 불확실성을 키우고 있으며, 지난해와 같은 높은 수익성(합산 영업이익률 17.1%)를 기대하긴 어려울 것"이라고 밝혔다.

특히 일본 수출규제는 영업상 불확실성을 증대시킬 수 있는 요인으로 꼽힌다. 송민준 한신평 실장은 "수출규제가 장기간 이루어질 경우 대일의존도가 높은 메모리반도체 부문에 부정적일 것"이라며 "안전재고 확보를 위한 운전자금 부담도 상승하게 된다"고 분석했다.

주력 사업부문에서 투자가 확대되면서 전체 투자규모가 영업현금 유입규모를 상회할 것으로 한신평은 내다봤다. 반도체부문은 생산 Capa확장이 진행 중이고, 정유화학에서도 연간 2~3조 투자가 이뤄지고 있다. 통신부문은 5G 네트워크 투자가 본격화하고 있다.

2018년 그룹 EBITDA는 40조원으로 확대 추세를 유지했다. 그러나 CAPEX 24조원, 지분투자 11조원 등 투자규모가 확대하고 운전자본 및 법인세 증가 등으로 그룹 합산 총 10조5000억원의 자금부족이 발생했다.

한신평은 "그룹 전반 영업현금흐름 약화가 예상되는 상황에서, 계획된 투자규모가 다소 과중하다"면서도 "과거 축적한 재무역량과 탄력적인 투자 조절 등을 바탕으로 안정적인 대응이 가능할 것"이라고 봤다. 지난해 말 기준 부채비율은 99.6%, 순차입금/EBITDA는 0.8배로 재무안정성 지표도 우수한 수준이다.

SK그룹은 SK이노베이션, SK E&S, SK하이닉스 등 주요 계열사에서 주주환원 정책을 강화하고 있다. 한신평은 "주요 계열사의 자기주식 취득이나 배당확대가 즉각적으로 신용등급에 영향을 주지는 않지만, 재무안정성 측면에서 부정적"이라고 평가했다.

한신평은 SK그룹 주요 계열사에 대해 각각 △SK AA+/안정적 △SK이노베이션 AA+/안정적 △SK 하이닉스 AA/안정적 △SK건설 A-/안정적 등의 등급을 부여하고 있다. 한신평은 "그룹의 지원능력과 지원의지를 고려해 계열사 신용등급은 대체적으로 1등급 상향해 평가하고 있다"고 밝혔다.

bjgchina@newspim.com

영상

영상