[뉴욕=뉴스핌] 황숙혜 특파원 = 미국 장단기 국채 수익률이 가파르게 하락한 틈을 타 투기등급 기업들 사이에 회사채 갈아타기가 봇물이다.

상대적으로 낮은 금리에 새로운 회사채를 발행해 기존의 채권을 상환, 이자 비용 부담을 줄이는 한편 재무건전성을 개선시킨다는 복안이다.

금리 하락에 고수익률 자산의 투자 수요가 맞물리면서 정크본드 발행 열기가 뜨겁게 달아 올랐다.

18일(현지시각) 회계 컨설팅 업체 딜로직에 따르면 이달 들어 정크본드 신규 발행이 100건을 웃돌았고, 발행 금액은 1200억달러에 달했다.

특히 4% 미만의 수익률에 발행되는 하이일드 본드가 봇물을 이루고 있다. 펜실베니아 소재 주택 업체인 톨 브러더스가 대표적인 사례.

내년 완공을 목표로 맨해튼 노른자위 지역에 아파트를 건설중인 업체는 자금의 상당 부분을 채권 발행을 통해 조달했다.

지난주 4억달러 규모로 10년 만기 투기등급 회사채를 3.8%의 수익률에 발행한 것. 채권시장에서 확보한 자금은 대부분 11월 만기 도래하는 수익률 6.75%의 기존 회사채 상환에 동원될 예정이다.

이 같은 움직임은 건설업부터 패스트푸드 업계까지 광범위하게 확산되고 있다. 버거킹과 팀 호튼을 보유한 레스토랑 브랜즈 인터내셔널도 4% 미만의 수익률에 7억5000만달러 규모의 투기등급 회사채를 발행했다.

상황은 투자등급 업체들도 마찬가지다. 통신업체 AT&T와 버라이존은 금리 하락을 틈타 각각 33억달러와 21억달러 규모로 회사채 차환 발행에 나설 예정이다.

지난달 미국과 중국의 무역 마찰 고조와 경기 침체 공포가 확산되면서 장단기 국채 수익률이 큰 폭으로 떨어진 데 따라 전개된 움직임이다.

이른바 서브제로 채권 물량이 8월 하순 16조달러를 넘어서는 등 수익률을 확보할 수 있는 기회가 크게 제한되자 정크본드로 자금이 몰려들면서 발행 시장의 열기를 부추겼다.

톨 브러더스의 그렉 지글러 재무 책임자는 파이낸셜타임스(FT)와 인터뷰에서 “회사채 차환 발행의 이자 비용 감축 효과가 상당히 크다”며 “금리가 바닥이라는 판단이 들 때 기회를 적극적으로 활용하는 것이 당연하다”고 말했다.

딜로직은 이달 6일까지 4거래일 사이 미국을 포함한 글로벌 회사채 시장이 쏟아낸 발행 물량이 최고치에 달했지만 시중 자금이 밀물을 이루면서 이를 거뜬히 소화해 냈다고 전했다.

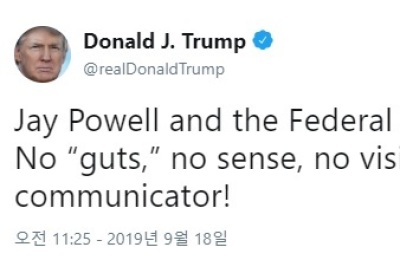

이날 미 연방준비제도(Fed)가 기준금리를 1.75~2.00%로 인하, 7월에 이어 두 번째 25bp(1bp=0.01%포인트) 금리인하를 단행한 가운데 시장 전문가들은 정크본드 시장의 활황이 당분간 지속될 것으로 내다보고 있다.

한편 ICE 데이터 서비스에 따르면 정크본드 평균 수익률은 이달 초 5.87%에서 최근 5.82%로 하락했다.

higrace@newspim.com

영상

영상