[서울=뉴스핌] 백진규 기자 = 한국은행은 파생결합증권(ELS·DLS) 발행과 투자가 빠르게 느는 가운데 중도환매 및 기초자산변동성 확대 여부를 모니터링해야 한다고 강조했다.

26일 한국은행은 금융통화위원회 정기회의(금융안정회의)에서 "금융위기 이후 저금리 하에서 파생결합증권 발행과 투자가 빠르게 증가한 가운데 최근 일부 상품의 원금 손실 우려가 커지고 있다"며 관련 리스크를 점검했다.

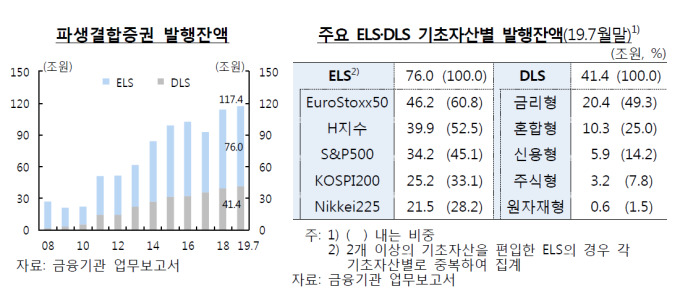

한국은행에 따르면, 올해 7월말 기준 파생결합증권 발행 잔액은 117조4000억원으로 2008년말(26조9000억원) 대비 90조5000억원 증가했다. 이는 연평균 19.6%씩 는 것이다.

종류별 발행잔액은 ELS(주가연계증권)가 76조원으로 전체의 64.7%를, DLS(파생결합증권)가 41조4000억원으로 35.3%를 차지했다. ELS는 주가지수형이 86.6%로 대부분을 차지했고 DLS는 금리형 49.3%, 신용형 14.2% 등의 비중이 높았다.

파생결합증권을 발행한 증권사는 원리금 상환에 대비해 발행자금을 헷지자산으로 운용한다. 7월말 기준 헷지자산 규모는 127조1000억원이며 채권 81조4000억원(64.0%), 예금현금 20조원(15.8%) 등이었다.

한국은행은 "주요국 금리 하락, 홍콩 시위 지속에 따른 H지수 하락 등으로 파생결합증권 투자자의 손실 발생 우려가 있다"면서도 "파생결합증권은 통상 레버리지를 수반하지 않는 상품이며, 금융기관의 연쇄적인 자산건전성 악화를 통해 시스템 리스크로 전이될 가능성은 낮다"고 분석했다.

파생결합증권의 대규모 중도환매가 발생하거나 기초자산 변동성이 확대될 경우 금융시장에 영향을 줄 가능성을 배제할 수 없다고 한국은행은 강조했다. 한은 관계자는 "대규모 중도환매가 발생할 경우 증권사는 회사채, 여전채 등 상대적으로 유동성이 낮은 신용물 채권 매도에 어려움을 겪을 수 있다"며 "기초자산 변동성이 급격하게 확대되면 자체 헷지를 하는 증권사는 헷지자산 운용과정에서 수익성이 악화할 수 있다"고 설명했다.

한국은행은 "중도환매 추이와 기초자산 가격변동성을 고려하면 잠재리스크가 현실화할 가능성은 낮으나, 시장 불확실성에 유의해 모니터링을 지속할 필요가 있다"고 밝혔다.

bjgchina@newspim.com

영상

영상