[서울=뉴스핌] 최유리 기자 = 시중은행들이 연말까지 원화 커버드본드(Covered Bond, 이중상환청구권부채권) 발행에 잇달아 나선다. 수급이나 금리 측면에서 시장 여건이 상반기보다 좋진 않지만, 내년부터 강화되는 예대율 규제를 맞추기 위해 추가 발행을 서두르는 분위기다.

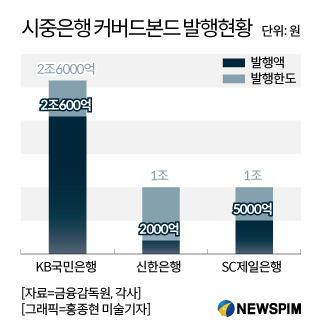

21일 금융권에 따르면 SC제일은행은 연내 원화 커버드본드 발행을 위해 투자자들과 논의를 진행중이다. 지난 6월 5000억원 규모의 커버드본드를 발행한 것에 이은 추가 발행이다.

커버드본드는 은행 등 금융회사가 주택담보대출, 국·공채 등 우량자산을 담보로 발행하는 5년 이상 장기 담보부채권이다.

SC제일은행 관계자는 "연내 한도까지 발행하는 것을 내부적으로 검토하고 있다"며 "구체적인 시기와 규모는 아직 정해지지 않았다"고 말했다.

이를 위해 최근 금융감독원에 커버드본드 발행계획 변경신청서를 제출했다. 올해 발행예정금액을 지난 6월 기준 6000억원에서 1조원으로 증액하는 내용이다. 발행예정금액을 신고하면 금융사는 신고없이 추가 발행할 수 있다.

금융당국은 발행예정금액의 80% 이상을 실제 발행하도록 지도하고 있다. SC제일은행의 경우 1조원의 80%인 8000억원을 발행해야 한다. 기존 발행한 5000억원을 제외하면 3000억원 가량을 추가 발행해야 한다.

시중은행 자본시장부 한 관계자는 "80%를 맞추지 못하면 일괄신고제를 활용할 수 없어 발행 때마다 건별로 신고를 해야 한다"며 "시장 상황에 따라 유동적으로 움직일 수 없기 때문에 80% 이상을 맞춰야 한다"고 설명했다.

신한은행도 연내 추가 발행에 나설 예정이다. 지난 10일 2000억원 규모의 원화 커버드본드를 처음 발행한 이후 시장 상황을 지켜보고 있다. 당국에 신고한 발행예정물량은 1조원으로 6000억원을 추가 발행할 것으로 전망된다. 이 외에 KEB하나은행, 우리은행 등도 원화 커버드본드 발행을 준비중이다.

은행권의 커버드본드 발행은 KB국민은행의 독주체제였으나, 연말이 가까워지면서 다른 은행들도 나서는 모습이다. KB국민은행은 지난 5월 은행권에선 처음으로 5000억원 규모의 원화 커버드본드 발행을 시작으로 거의 매달 발행에 나섰다. 지난달까지 총 2조600억원을 발행해 발행예정금액(2조6000억원)의 80% 수준에 다다랐다.

◆ "발행여건 부담이지만…예대율 규제가 발등의 불"

커버드본드를 발행하기에 시장 여건은 녹록치 않은 편이다. 상반기보다 수급 여건이 악화되고 금리 변동성도 커졌기 때문이다.

수급 측면에선 주택저당증권(MBS) 물량이 악재로 꼽힌다. 주택금융공사는 오는 12월부터 서민형 안심전환대출을 기초로 하는 20조원 규모의 MBS를 쏟아낼 예정이다. 커버드본드 발행 만기와 유사한 MBS가 쏟아지면, 공급 증가로 커버드본드에 대한 잠재 수요가 분산될 수 있다.

금융권 관계자는 "단기 5년물에 대한 목마름으로 커버드본드에 대한 니즈가 있었는데 대체 상품이 발행되고 있다"며 "연말로 갈수록 적자국채나 MBS 이슈들이 생기면서 공급이 많아져 상반기보다 발행 여건이 빡빡한 편"이라고 전했다.

채권 금리 변동성이 높은 것도 변수다. 기준금리 인하 기대감을 선반영하며 하락하던 채권금리는 지난 16일 한국은행 금융통화위원회 이후 급등해 롤러코스터를 타고 있다.

시중은행 관계자는 "채권 투자자들이 중요하게 보는 부분이 변동성인데 최근에 채권 시장이 출렁이고 있다"며 "이달 기준금리 인하는 기정사실화된 것이라 전략을 잡을 수 있었지만, 내년 금리 인하는 아직 지켜봐야 하고 대외 여건도 고려해야 한다"고 설명했다.

그럼에도 커버드본드 추가 발행에 나서는 것은 내년 예대율 규제 적용이 코앞으로 다가왔기 때문이다. 예대율은 은행 대출금을 예수금으로 나눈 비율이다. 대출금이 예수금의 100%를 넘으면 영업에 제한을 받는다. 내년 1월부터 신 예대율이 적용돼 가계 대출 가중치를 15% 올리고, 기업 대출 가중치는 15% 내린다. 은행 입장에선 기업 대출을 확대하거나, 예수금을 늘려야 한다.

이 같은 상황에서 커버드본드는 예대율을 개선할 수 있는 수단이다. 금융당국이 커버드본드로 조달한 자금은 예수금의 1%까지 인정키로 하면서, 은행 입장에서는 채권 1회 발행으로 수천억원에서 1조원에 달하는 정기예금을 유치하는 셈이 됐다.

특히 SC제일은행은 올 상반기 기준 원화대출금에서 가계대출이 차지하는 비중이 74.0%로 은행권에서 가장 높은 편이다. 예대율을 맞추려면 다른 은행보다 많은 예수금을 확보해야 한다는 의미다.

신한은행은 가계대출 비중이 이보다 낮지만, 안정권은 아니다. 신예대율을 적용하면 100%가 넘어가 최소 1조원 이상 예수금을 확보해야 한다.

금융권 관계자는 "내년 1월부터 바뀌는 예대율에 맞추기 위해 연말에 준비 중인 은행들이 많은 것으로 알고 있다"며 "커버드본드를 처음 발행할 때는 시스템 개발 등에 시간이 오래 걸리지만 추가 발행부터는 수월해지면서 발행 텀이 줄어드는 측면도 있다"고 풀이했다.

yrchoi@newspim.com

영상

영상