[서울=뉴스핌] 장봄이 기자= 라임자산운용의 환매 중단 펀드 유형 중 하나로 메자닌펀드가 떠오르면서 메자닌 채권시장에 대한 점검 요구 목소리가 나오고 있다. 발행 기업의 주가가 하락하면 전환가격을 조정하는 리픽싱(Refixing) 조항 등을 포함해 공시 기준을 보다 명확히 할 필요가 있다는 것이다.

24일 금융감독원 전자공시시스템에 따르면 지난달 회사 전환가액을 조정 공시한 경우가 119건에 달한다. 전년 같은 달 79건과 비교해 크게 증가했다.

그보다 앞선 지난 6월에는 95건, 7월 126건, 8월 159건을 기록하며 매달 100건 안팎의 리픽싱 공시가 나오고 있다.

리픽싱은 주가가 낮아질 경우 전환사채(CB)의 전환 가격이나 신주인수권부사채(BW)의 인수 가격을 낮춤으로써 가격을 재조정할 수 있는 조건을 말한다. 리픽싱이 이뤄진 다음에도 계속 주가가 하락하는 경우에는 추가 리픽싱을 하는 경우도 많다.

이에 리픽싱은 낮은 이자율에도 불구하고 투자자들이 메자닌 채권에 투자하도록 유인하는 계약으로 쓰여 왔다. 하지만, 기존 소액주주들에게는 부정적 영향을 미치기 때문에 개선을 요구하는 지적이 끊이지 않았다. 리픽싱은 국내 메자닌 채권에만 도입된 제도이기도 하다.

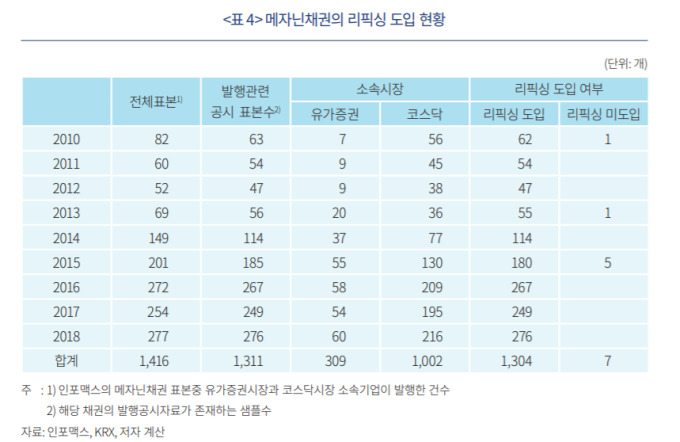

최근 몇 년간 국내 코스닥시장에선 상장기업의 절반 이상이 리픽싱을 시행했다. 자본시장연구원에 따르면 지난해 기준으로 최근 9년간 리픽싱 조건이 있는 메자닌 채권 중 64.8%가 리픽싱을 실시했다. 코스닥 시장 기업만 봤을 때는 67.0%가 리픽싱을 했는데, 최근 들어서는 리픽싱 조건을 포함한 발행이 더 늘고 있다.

김필규 자본시장연구원 연구위원은 "일부에서는 리픽싱을 전면 금지하는 경우에 메자닌 채권의 상품성이 크게 떨어져 시장 자체의 존립 위기가 발생할 가능성도 있다는 우려도 존재한다"며 "일정기간 리픽싱 제도를 유지하되 과도한 리픽싱이 발생하지 않도록 규제 수단을 마련할 필요가 있다"고 말했다.

예를 들어 리픽싱의 연간 횟수 등에 대한 규제를 도입하는 방안을 검토해 볼 수 있다는 것이다. 현재는 횟수 제한을 두고 있지 않다.

조달 기업에 대한 공시 강화도 중요하다. 메자닌채권은 신용도가 낮지만 성장성이 높은 기업이 낮은 조달비용으로 자금을 조달할 수 있도록 하고 있다. 이 때문에 성장성이 높은 기업의 메자닌 채권을 통한 조달을 활성화하기 위해 투자자 공시를 포함한 메자닌채권 공시 체계를 개선해야 한다는 주장이다.

김 연구위원은 "세부적으로는 메자닌채권의 발행 조건이나 투자자유형, 발행 이후에 대한 공시 기준을 보다 분명하게 정해야 할 것"이라고 언급했다.

그는 이어 "전문 투자자 위주의 (메자닌) 발행과 유통 시장을 구축해야 한다"면서 "전문가 위주의 발행 시장을 구축하고 준공모 방식으로 발행이 될 수 있는 시장을 마련해야 하고, 투자자들 역시 투자 능력과 리스크관리 능력을 향상시켜야 할 것"이라고 했다.

금융투자업계 관계자는 "최근 메자닌채권 시장 침체에 대한 우려가 커지면서 투자 유치를 위해 리픽싱이 필요하다는 주장이 힘을 받고 있지만, 기존 투자자들에게 피해가 크다는 이유로 찬반이 팽팽하다"며 "이번 일을 계기로 해외 사례 등을 고려해 국내 시장에 이로운 방향으로 검토할 필요가 있다"고 전했다.

bom224@newspim.com

영상

영상