[서울=뉴스핌] 백진규 기자 = 하위등급 미매각 등 회사채 양극화 현상이 심화하고 있다. 금리가 낮아지면서 하위등급 투자매력이 줄어든 가운데 장기물을 발행하는 상위등급 선호현상이 지속될 전망이다.

올해 9월까지 우리나라 회사채 발행규모는 54조7000억원 규모다. 역대 최대치를 기록했던 지난해 1~9월 발행액 48조1000억원을 재차 넘어섰다. 금리가 낮아지면서(채권 가격 상승) 회사채 시장으로의 자금 쏠림 현상이 심화한 영향이다.

AA등급 이상의 우량 기업들은 수요예측 흥행을 이어가고 있다. 이달 들어 SK텔레콤(AAA)은 2000억원어치 수요예측에 1조1300억원이 몰리자 발행액을 2배(4000억원)로 늘렸다. 한화케미칼(AA-)도 1500억원 모집에 3300억원이 몰려 2500억원어치를 발행했다.

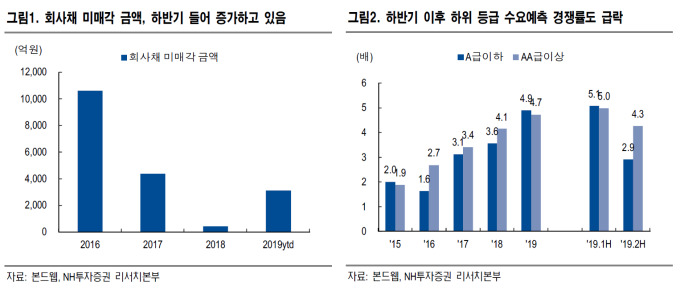

반면 하반기부터 투자등급(AAA~BBB등급) 중 A등급 이하 기업들을 중심으로 발행 미매각이 발생하고 있다. 대한항공(BBB+)은 7월 2500억원 수요예측에서 600억원을 확보하는데 그쳤고, 9월 파라다이스(A+)는 1000억원 수요예측에서 500억원만 확보했다. 그 외에도 한진(BBB+) 폴라리스쉬핑(BBB+) 군장에너지(A+) 롯데건설(A+) 등이 수요예측 흥행에서 실패했다.

전문가들은 회사채 양극화 현상이 내년까지 이어질 것으로 봤다. 기존 발행물량이 많았던 데다, 금리가 하락하면서 하위등급 회사채 매력이 줄었다는 분석이다. AA등급 위쪽은 여전히 수요예측에서 4배 가까운 물량을 확보하고 있지만, A등급 이하 경쟁률은 상반기 5.1배에서 하반기 3배 이하로 하락한 상태다.

김상훈 신한금융투자 연구원은 "BBB등급은 리테일 자금이 많은데, 리스크 분석보다는 보통 회사 브랜드와 금리수준을 보고 들어간다"며 "전 세계적으로 금리가 하락하면서 채권 가격이 높아졌는데, 개인 투자자 입장에선 투자할 이유가 줄었다"고 전했다.

한국은행은 올해 기준금리를 1.25%까지 두 차례 인하했고, 전 세계적으로도 채권 금리 하락이 이어졌다. 투자등급 회사채 중 가장 아랫단인 BBB- 평균금리는 지난해 말 5.84%에서 8월 5.07%까지 내렸고, 소폭 반등해 10월 29일 5.37%을 기록하고 있다.

수급 측면에서도 하위등급 회사채가 영향을 받을 수 있다는 분석이 나온다. 한광열 NH투자증권 연구원은 "부채비율 완화 및 규제 비율 충족을 위한 신종자본증권 발행이 늘어나면서, 캐리(이자수익) 목적 투자가 일반 채권에서 신종자본증권으로 이전됐다"고 설명했다. 올해 상반기에 발행된 신종자본증권만 2조5250억원어치로 지난해 전체 발행액(2조2560억원)을 넘어섰다.

이어 한 연구원은 "성장 둔화 기조에 기업 신용도 하락 추세가 가팔라지면서 하위 등급 기업에 대한 펀더멘탈 우려도 커졌다"며 "시장 금리가 낮아진 상황에서 과거처럼 4~5%대 수익률을 기대한다면 결국 그만큼 리스크를 부담해야 한다"고 설명했다.

하위등급에 비해 장기물 발행이 쉬운 상위등급 채권 매력은 더욱 커질 전망이다. 보험사 등을 중심으로 듀레이션(투자자금 평균회수기간) 관리를 위해 장기물 수요가 이어지기 때문이다. 국제금융센터는 "금리 하락으로 인해 전세계적으로 우량등급에 대한 선호도가 확대됐다"며 "채권 만기 장기화 현상이 이어지면서, 장기채를 발행할 수 있는 상위등급 쏠림 현상이 심화할 수 있다"고 분석했다.

bjgchina@newspim.com

영상

영상