[서울=뉴스핌] 김승동 기자 = 금융당국이 보험사에 대해 당근과 채찍을 동시에 구사한다. 보험사들의 내년 보험료 인상은 최소화시키면서 부채증가에 따른 보험사 부담은 제도 개선을 통해 완화시켜주겠다는 복안이다.

31일 금융당국 및 보험업계에 따르면 금융위원회는 최근 공동(금융)재보험 태스크포스(TF) 킥오프(Kick-off) 회의를 개최하고 법률검토에 들어갔다. 현행 보험업법에서는 공동재보험이 허용되지 않아 이를 개정하기 위해서다. 공동재보험이란 보험사가 보유하고 있는 확정고금리 계약의 금리위험을 재보험사에 웃돈을 주고 이전하는 것이다.

시장금리가 갈수록 낮아지는 상황에서 보험사는 이차역마진이 커진다. 가령 올해 상반기 기준 삼성생명이 보유한 계약(책임준비금) 부담이율은 4.41%인 반면 운용자산이익율은 3.48%다. 다시말해 0.93%포인트의 역마진이 발생한다. 220조원에 달하는 삼성생명 적립금 규모를 감안하면 연간 2조원의 이차손이 발생하게 된다. 이에 역마진 부담이 높은 보유계약의 금리위험을 재보험사에 넘기면, 보험사는 더 이상 금리하락에 따른 부채 증가를 고민하지 않아도 된다.

보험사는 공동재보험을 통해 건전성을 높이는 동시에 새로운 사업 전략 수립도 가능해진다. 즉 발목을 잡고 있던 위험을 떨쳐내고 새롭게 시작할 수 있다는 의미다.

지난 10일에 금융위는 내년 적용하려던 자본규제(부채적정성평가(LAT, Liability Adequacy Test) 강화 시행)를 1년 연기했다. 시중금리가 예상보다 급격히 떨어지면서 보험사의 이차손 확대 및 부채가 폭발적으로 증가한 탓이다.

다만 규제적용 시기만 미뤘다. 만약 1년 후에 시중금리가 지금과 비슷한 수준이거나 더 떨어지면 보험사는 확대된 이차손과 부채에 대응하지 못한다. 이에 금융위는 공동재보험 카드를 꺼내 보험사의 부채증가 부담을 줄여주려는 의도가 엿보인다.

한편 금융감독원은 최근 평균공시이율 동결을 홈페이지에 공시했다. 예정이율(보험료산출이율)을 낮춰 내년 신계약 수익성을 높이려는 보험사에 제동을 건 것이다.

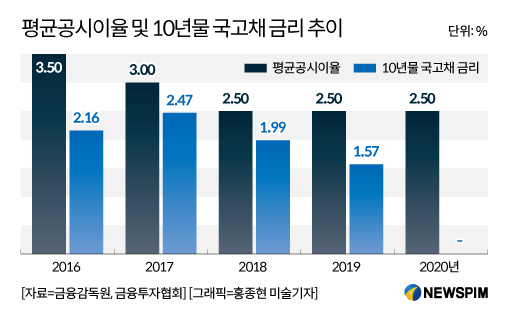

평균공시이율이란 지난 1년 적용한 공시이율을 각 보험사의 적립금 기준으로 가중 평균한 값으로 0.25% 단위로 변동, 적용한다. 지난 2016년 보험상품 자율화 시기 이후 표준이율을 대신해 금감원은 평균공시이율을 공시했다. △2016년 3.50% △'17년 3.00% △'18년 2.50%로 낮아졌지만 이후 2.50%로 3년째 동결했다.

예정이율은 보험사가 보험금 지급까지 보험료를 굴려 낼 수 있는 최소 예상 수익률을 의미한다. 예정이율이 0.25% 낮아지면 보장성보험을 중심으로 가격이 최대 10% 이상 인상되는 효과가 있다.

보험사들은 자본규제 적용이 1년 미뤄진 내년 예정이율을 현행 2.50%에서 2.00% 이하로 최대한 낮춰 신계약의 수익성을 높이려는 전략을 세웠다. 그런데 금감원이 평균공시이율을 동결함에 따라 예정이율 인하에 앞서 당국의 눈치를 봐야 하는 상황이 된 셈이다.

복수의 보험업계 고위 관계자는 "금감원은 예정이율 인하를 최소화하라는 신호를, 금융위는 공동재보험 도입을 본격화하겠다는 신호를 준 것"이라며 "부채 증가에 따른 부담을 경감시켜 줄테니 가격 인상 이외의 방법으로 경영전략을 세우라는 의미"라고 풀이했다.

0I087094891@newspim.com

영상

영상