[서울=뉴스핌] 김승동 기자 = 납입기간 중 해지하면 한푼의 해지환급금도 돌려받을 수 없는 무(저)해지환급형(이하 무해지) 보험상품 판매를 자제하자는 업계 공감대가 형성되고 있다. 무해지 상품은 여타 보험대비 20% 이상 가격이 낮아 수익성은 낮은 반면 리스크는 높다. 과거 외형확대를 위해 판매했던 확정고금리 상품처럼 역마진 후폭풍으로 이어질 수 있다는 우려가 나오는 이유다.

3일 보험업계 및 금융당국에 따르면 최근 금융감독원은 무해지 상품에 대해 '소비자 경보'를 발령하고, 보험개발원 생명보험협회와 함께 상품 구조개선 태스크포스(TF)를 구성했다. 해당 TF에선 예정해지율을 상품 특성에 맞게 현실화해야 한다는 의견이 모아진 것으로 전해졌다.

금감원 관계자는 "각 보험사에게 예정해지율을 현실에 맞게 재설정하라고 권고했다"면서 "현재 금융위원회 등과 협의해 상품에 대한 구조적인 문제점이 없는지 살펴보고 있다"고 전했다.

이 같은 움직임은 자칫 무해지상품이 보험사 경영에 막대한 악영향을 미칠 수 있다는 우려가 깊어지면서다. 과거 무해지 상품을 주로 판매한 미국과 캐나다의 보험사 상당수가 이로 인해 파산한 사례가 있다.

전통적인 보험상품은 예정이율(미래 현금흐름 현가를 계산)·예정위험률(보험사고 발생확률)·예정사업비(사업을 위한 비용) 등 3가지를 보험료 산출기초자료로 사용하는 반면 무해지는 3가지에 예정해지율(향후 가입자가 해지할 확률)까지 기초자료로 넣는다.

무해지 상품은 납입기간 중 해지하면 환급금이 전혀 없다. 반면 일반적인 상품 대비 보험료가 저렴한 것이 장점이다. 이는 조기해지하는 가입자의 환급금 재원을 납입만기까지 유지하는 가입자를 위해 지원하는 구조 영향이다.

보험사는 실제해지율이 예정해지율보다 높아 지급되지 않는 환급금이 많으면 이익이 증가한다. 장기유지하는 가입자에게 지원하고 남는 환급금을 보험사 수익으로 귀속시킬 수 있다. 또 보험료를 산출할 때 예정해지율을 높이면 보험료가 저렴해진다. 그만큼 보험사로 귀속되는 돈(환급금)이 많을 것으로 예상하는 탓이다.

그런데 문제는 예정해지율이 실제해지율보다 낮은 경우 생긴다. 보험사는 조기해지하는 가입자에게 지급하지 않는 돈보다 더 많은 돈을 만기까지 유지하는 가입자에게 지급해야 한다. 배(보험료 수입)보다 배꼽(환급금 지출)이 더 커질 수 있다.

현재 무해지 상품을 판매하는 대부분의 보험사는 예정해지율 4%를 적용한다. 매년 유지하는 사람 중 4%가 해지한다고 봤다. 이를 적용하면 해지율은 ▲1년 4% ▲3년 12% ▲5년 18% ▲10년 34%다. 즉 100명 중 5년 후에는 18명이, 10년 후에는 34명이 해지하는 것으로 봤다.

하지만 실제해지율은 통상 ▲1년 16% ▲3년 35% ▲5년 50%이며 이후에는 거의 변화가 없다. 가입 초기 실제해지율이 더 높지만 통상 7년 정도가 지나면 실제해지율이 급감한다. 보험에 제대로 가입한 고객만 남아 더 이상 해지가 발생하지 않는 것. 이에 시간이 지날수록 해지율은 낮아지며, 무해지 상품 판매에 집중한 보험사는 역마진 리스크가 확대된다.

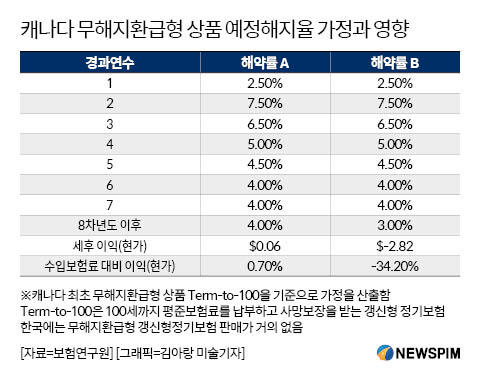

과거 보험연구원이 캐나다의 무해지 상품의 예정해지율을 각각 다르게 시뮬레이션했는데, 그 결과 위험도가 큰 것으로 나타났다. 이때 시뮬레이션 A와 B는 해지율 이 7년째까지 동일하며 8년째부터 A는 4%, B는 3%로 가정했다. 이 경우 해지율을 4%로 높게 적용한 상품은 수입보험료의 0.7% 수준으로 이익이 발생한 반면 3%의 해지율을 대입한 B의 경우 34.2% 손실을 봤다. 가령 보험료가 100만달러일 때 해지율 A는 7000달러 이익이 발생했지만, 해지율 B는 34만달러 손실이 발생한다는 계산이다. 즉 장기로 갈수록 수익성은 낮고 리스크만 커지는 셈이다.

보험업계 한 상품개발자는 "보험사 최고경영자(CEO)도 무해지 상품이 향후 역마진 리스크가 있다는 것을 보고 받았다"면서도 "일부 보험사가 해당 상품을 판매하면 위험을 알고도 어쩔 수 없이 파는 상황"이라고 전해왔다.

이 개발자는 "확정고금리 상품을 많이 판 보험사가 현재 저금리로 이차손실이 커지고 있는 것처럼 십수년 후 예정해지율로 비롯된 역마진 발생 우려가 매우 높다"면서 "특히 체력이 약한 중소형사가 이런 상품을 집중적으로 팔고 있다는 점도 우려를 높이는 요인"이라고 강조했다.

0I087094891@newspim.com

영상

영상