[서울=뉴스핌] 김세원 기자 = 현대차증권은 20일 스튜디오드래곤에 대해 지난해 4분기 실적은 시장 예상치를 밑돌았지만, 올해는 중국 한한령 해제 가능성과 글로벌 온라인동영상서비스(OTT) 매출 증가 등으로 성장 가능성이 크다고 분석했다. 투자의견 '매수'와 목표주가 10만원을 유지했다.

스튜디오드래곤의 지난해 4분기 매출액은 전년 동기 대비 4.5% 감소한 974억원, 영업손실은 40억원(적자전환)으로 시장의 예상치를 크게 하회하는 실적을 기록했다.

유성만 현대차증권 연구원은 "OCN 등의 편성이 일시적으로 축소됐고, 높은 시청률을 기록했던 '사랑의 불시착'(tvN 방영)이 6회분만 실적에 반영돼 이익 기여도가 낮았던 점이 전반적인 매출 볼륨을 감소시켰다"고 분석했다.

이어 "'날 녹여주오'와 '유령을 잡아라'도 약 2%의 시청률을 기록하며 PPL 등 추가적인 수익확보를 하지 못한 점도 실적 부진의 주요한 요인으로 작용했다"고 설명했다.

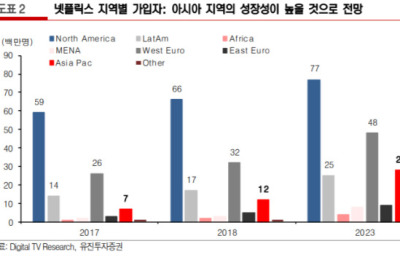

유 연구원은 "4분기 실적에 대한 실망감과 신종 코로나바이러스 감염증(코로나19)의 지속 등 단기적으로는 센티멘트가 좋지 않다"면서도 "올해부터 글로벌 OTT 매출 증가 및 중국 시장이 다시 열릴 가능성이 높은 상황에서 중장기적 센티멘트는 긍정적"이라고 전했다.

그는 그러면서 "올해 중국 한한령 해제 가능성이 높으며, 넷플릭스와 파트너쉽이 본격적으로 시작된다"며 "또 텐트폴 작품인 김은숙 작가의 '더 킹: 영원의 군주'를 포함해 총 30~35편의 라인업이 예상돼 작년 대비 성장 가능성이 크다"고 평가했다.

saewkim91@newspim.com

영상

영상