[서울=뉴스핌] 김형락 기자 = SK증권은 2018년 4월 코스닥 벤처펀드 출시 이후 발행했던 전환사채(CB)들이 전환청구권 행사로 주주가치 희석 및 오버행(대량 대기매물) 이슈가 우려된다고 진단했다.

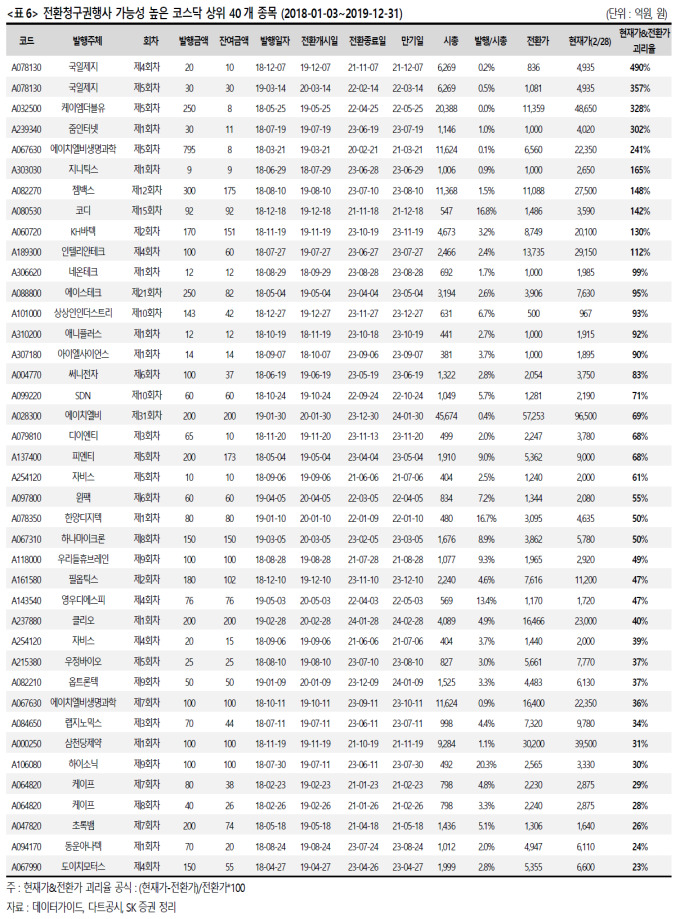

윤혁진, 이소중 SK증권 연구원은 5일 "주식으로 전환되지 않은 코스닥 CB 283개(지난달 28일 기준) 중 현재 주가가 전환가를 웃도는 CB는 93개로 약 33%"라며 "이들 CB는 주식 전환에 따른 주식수 증가와 전환 주식 오버행으로 주가에 하방 압력으로 작용하기도 한다"고 말했다.

CB는 일정 조건 아래 주식으로 전환할 수 있는 권리가 주어진 채권이다. 전환 전에는 사채로서의 확정이자를 받을 수 있고, 전환 후에는 주식으로서 이익을 노릴 수 있다.

주가가 떨어지면 이를 반영해 보다 싼 가격에 주식으로 전환할 수 있도록 전환가액 조정(리픽싱) 조항이 들어가기도 한다. CB를 발행한 회사가 지정한 제3자, 혹은 발행사 스스로 되사갈 수 있는 조건(콜옵션)을 붙여 발행하기도 한다.

주가가 전환가를 밑돌아 CB가 만기일까지 전환되지 않는 경우, 채무 기업은 채권자에게 CB를 상환을 해야 된다.

전환 청구권 행사 가능성이 높거나, 만기일이 다가와 상환 및 차환을 해야 하는 종목에 대한 주의가 필요하다고 조언했다.

윤 연구원은 "내부 유보자금으로 CB를 상환할 경우 채무 기업 재무에 부담이 될 가능성이 높다"며 "차환 발행을 통해 자금을 조달할 경우 기존에 발행했던 CB보다 낮은 전환가로 발행할 가능성이 높기 때문에 주식수 증가에 따른 희석요인이 커질 가능성이 높다(낮아진 전환가+리픽스 조건)"고 설명했다.

코스닥 종목 CB는 2018년 4월 '코스닥 벤처펀드' 출시 후 발행규모가 증가했다. 2018년 코스닥 CB 발행규모는 4조원으로 전년대비 20.3% 증가했다. 발행건수(스팩 발행 포함)는 총 324건으로 전년 대비 39건이 늘었다.

신주·구주 투자비중을 채우기 위한 코스닥 벤처펀드 관심이 CB로 기울면서다. 코스닥 벤처펀드는 펀드 신설 1년 동안 구주·신주 구분 없이 벤처기업으로 지정됐거나, 벤처기업 해제 후 7년 이내 코스닥 상장기업 신주 또는 구주 투자 비중 35%를 유지해야 된다.

rock@newspim.com

영상

영상