[서울=뉴스핌] 이영기 기자 = 코로나19(COVID-19)의 급속한 글로벌 확산에 따른 경기침체 우려에 석유수출국기구(OPEC)와 러시아의 석유 가격 전쟁이 불 붙으면서 시장불안감이 증폭되고 투자자들의 위기감을 나타내는 각종 리스크 지표가 급상승하는 형국이다.

글로벌 증시가 급락을 거듭하고 미국 장단기 일드커브가 모두 1%포인트 이내로 좁혀지는 사상 초유의 사태가 벌어지면서, 외환시장과 자금시장에서 각종 지표들이 유동성 확보를 위한 투자자들의 움직임을 반영하고 있지만 아직 위기 상황에 걸맞는 '적신호'는 켜지지 않은 것으로 분석된다.

9일(현지시간) 로이터 등에 따르면 글로벌 증시는 곤두박질 치면서 투자자들은 달러화 비축으로 돌아섰다. 외환시장 위기 양상을 방불케하는 상황이 달러화 자금시장에서 벌이지고 있는 것이다. 다행이도 아직은 단기자금시장의 패닉이 발생하는 정도는 아닌 것으로 풀이된다.

스테이트스트리트글로벌마켓츠의 선임전략가 마리야 베이트만은 "투자자들은 다가오는 시장불안에 대비해서 현금 확보에 나서지만, 아직은 단기 자금시장의 패닉이 발생하는 정도는 아니다"라고 분석했다.

지난 2008년의 자금시장과 유럽 은행들이 은행간 자금거래를 중단했던 2011년 유로존 위기의 악몽이 아직 채 가시기도 전에 이런 현상이 다시 재현되는 것이 아닌가 하는 우려가 고개를 드는 대목이다.

따라서 투자자들은 외환스왑(FX swap)과 미국자금시장 스트레스 지수, 금리선물계약, 시스템리스크지수, 변동성지수를 뚫어지게 지켜볼 수 밖에 없다.

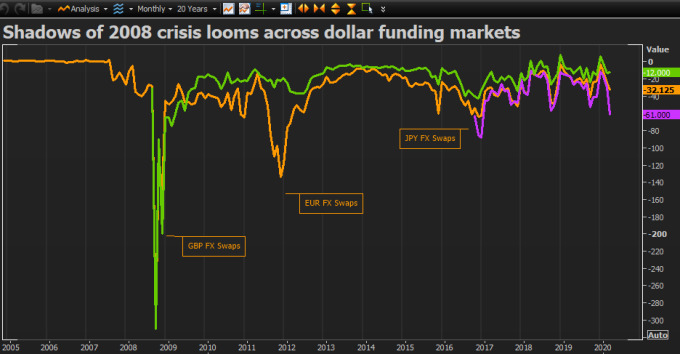

◆ FX스왑레이트 급등, 숨막히는 상황 아냐

미국 이외 은행들은 달러자금 조달선을 확보하기 위해 외환스왑시장에 뛰어들기 시작했다. 외환스왑 시장은 금융위기와 유로존 부채위기 때 금융당국들이 수십억 달러의 유동성을 얼어붙은 시장에 퍼부었던 위기 현장의 핵심이다.

유럽의 달러 자금 수요를 반영하는 유로/달러 통화스왑 3개월물의 스왑레이트는 이날 31bp(0.31%포인트) 급상승했다. 달러자금을 구하기 위해 값을 더 쳐 주겠다는 것으로, 2월말 값의 두 배 수준이다. 하지만 아직은 금융위기나 유로존 부채위기 때 수준까지는 못 미치고 있어 숨까지 막히지는 않는 시황이다.

글로벌 시장에서 달러만큼 유동성이 좋은 통화가 없다. 언제나 그렇듯이 위기의 조짐은 달러와의 스왑레이트에서 잘 나타나고 있다.

여기도 기저효과가 있다고 할 수 있는데, 최근 미 국채 수익률의 저하로 달러수요가 비교적 약한 상태에 있었기 때문이다.

◆ 머니마켓, 은행 스트레스에 연준 자금 공급

미국 은행간 자금시장에서 신용대출과 담보대출 금리차이를 나타내는 달러 'Libor-OIS 스프레드'다. Libor는 신용대출금리라면 OIS는 오버나이트인덱스스왑 레이트로 일종의 담보대출금리로 볼 수 있다. 이 지표는 자금시장의 경색 정도를 잘 나타낸다. 스프레드가 클수록 은행들이 자금을 빌려주는데서 신경이 날카로와졌다는 것을 보여준다.

미 연준은 이런 은행 스트레스가 더 이상 올라가지 않도록 이날 추가적인 단기 자금공급에 나섰다. 1개월 기준 스프레드가 이날 초반에는 42.78bp까지 올랐다. 3월초에만 해도 오히려 마이너스(-) 5.85bp였다.

바클레이즈의 애널리스트들은 "은행간 무담보 대출이 경색됐다기 보다는 최근 침체 및 신용 리스크가 높아짐에 따라 자금시장의 심리가 얼어붙자 연준이 자금을 추가로 공급한 것의 영향"이라고 입을 모았다.

ECB 부총재 출신인 비토르 콘스탄시오는 트위터에 "2008년과는 딜리사 자금시장은 얼어붙지 않았고 은행의 지급능력도 문제가 없다"고 적었다. 그는 다만 높아진 스프레드가 "금융시스템내에서 불신이 싹트고 있는 것은 사실"이라고 단서를 붙였다.

3개월 기준 금리선물과 오버나이트인덱스스왑 레이트의 차이 FRA-OIS도 자금시장의 경색을 나타낸다. 은행간 신용거래와 은행과 중앙은행의 거래의 금리차이를 나타내기 때문이다. 이 지표도 48bp까지 올랐다. 2011년 유럽국가들의 국채위기때 58bp까지 올라간 적이 있다.

TD증권의 선임 금리전략가 제나디 골드버그는 "월요일 FRA-OIS가 48bp로 벌어졌는데 자금조달이 어려워지거나 변동성이 커지는 것을 반영한다"고 설명했다.

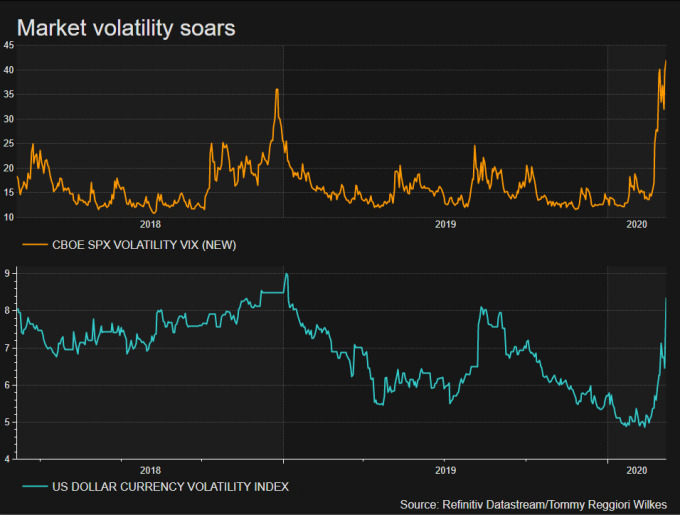

◆ 변동성지수, 바닥 수준에서 급상승

원자재 선물 등을 포함한 금융자산의 가격 변동성도 폭발하는 형국이다. 수익률이 낮은 자산을 팔아서 고수익 자산을 사들이는 투자전략이 허물어지는 것으로 관측된다.

우선 주식변동성지수(equity VIX index)가 이날 62를 기록했다. 불과 3주간 무려 300% 이상 폭발한 것.

S&P500을 기준으로 작성되는 이 변동성 지수는 '공포지수'로 불리는데 지난 2009년과 2009년 금융위기 이후 최고 수준이다.

통화의 경우 도이체방크에 따르면 변동성이 2017년래 최고 수준이다. 특히 달러/엔은 2009년 수준으로 현저하게 높아졌다.

하지만 이런 변동성 폭발의 배경에는 기저 효과가 있다는 점을 염두에 둬야 한다. 엄청난 매도세가 시작되기 전의 시장은 상당 기간 동안 이상하리 만큼 변동성이 낮았다.

◆ 시스템 리스크, 변동성 확대.. 작년 10월 수준

시스템 리스크도 절대적인 수준에서보다는 변동폭으로 보면 변동성 못지 않게 가파르게 상승했다. 스테이트스트리트마켓의 시스템리스크지수는 10% 아래에서 거의 100%까지 급등했다. 하지만 이날 급등에도 불구하고 지수의 절대적 수치는 작년 10월 수준에 도달한 것 뿐이다.

지난해 10월 이후 잠잠하던 것이 코로나19로 인한 매도세에 의해 촉발된 이후 석유전쟁의 기미에 이 수준까지 치달은 것으로 전문가는 분석했다.

007@newspim.com

영상

영상