[서울=뉴스핌] 이고은 기자 = 국제유가 폭락장 속에서 개인투자자들이 원유 관련 상장지수펀드(ETF)를 쓸어담고 있다. 위기를 투자 기회로 여긴 개인들이 기관들이 내놓은 매물을 모두 사들이는 것이다.

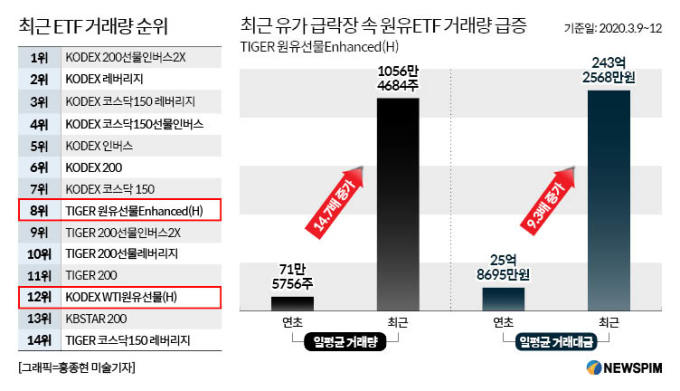

15일 한국거래소에 따르면 국내 원유ETF 중에서 시가총액과 거래량이 가장 큰 TIGER 원유선물Enhanced(H)는 최근 유가 급락장 속에서 거래량이 약 15배 늘었다.

연초부터 지난 9일 이전까지 집계된 'TIGER 원유선물Enhanced(H)'의 일평균 거래량은 71만5000주에 불과했다. 하지만 국제유가가 하루만에 24% 수직낙하한 지난 9일부터 지난 12일까지 4거래일간 일평균 거래량은 1056만5000주로 연초보다 15배가 늘어났다.

일평균 거래대금도 10배 가까이 급증했다. 해당 ETF의 일평균 거래대금은 연초 25억9000만원이었으나, 최근에는 일평균 243억3000만원 거래됐다.

거래량을 끌어올린 주역은 개인과 기관이었다. 개인 투자자들이 원유에 대한 조정 시 매수(Buy the Dips) 전략 투자에 나서며 하락하는 원유ETF를 사들이는 동안 기관은 내다팔았다. 지난 9일부터 지난 12일까지 개인은 'TIGER 원유선물Enhanced(H)'를 약 589억3000만원어치 순매수한 반면 기관은 623억4000만원어치 순매도했다.

증권사의 원유 관련 상장지수증권(ETN)은 물량이 동나는 초유의 사태까지 벌어졌다. 증권사가 발행하는 ETN은 자산운용사가 발행하는 ETF와 마찬가지로 지수 연동형 금융상품이다. 투자자가 상품을 매수하면 증권사 유동성공급자(LP)가 반대쪽에서 매도하면서 유동성을 공급한다. 다만 ETF의 경우에는 LP의 잔고가 없는 상태에서도 추가분을 설정신청을 하고 매도가 가능해 이론적으로 무한대로 매도 호가를 낼 수 있지만, ETN의 경우 매수가 몰리면 발행청구를 해 물량을 확보해야한다.

이같은 현상을 두고 전문가들은 저점에 매수하려는 개인 투자자들이 늘어났다고 분석하고 있다. 국제유가가 바닥을 다졌다고 보고 향후 유가 상승에 배팅을 거는 것이다.

한 투자업계 관계자는 "유가가 배럴당 30달러 선을 보이며 반년새 반토막 수준을 보인다"며 "개인투자자들은 이를 저점 수준으로 보고 투자에 뛰어든 것"이라고 말했다.

다만, 전문가들은 당분간 유가가 하방압력을 받을 것으로 전망하고 있다. 김광래 삼성선물 연구원은 "미국의 유럽발 입국 금지 조치와 코로나19 확산으로 주요국들의 도시간 이동이 금지되고 국가간의 하늘길이 막힘에 따라 향후 원유 관련 수요 부진 우려가 커졌고, 사우디아라비아와 러시아 간 치킨게임 양상 우려도 남아있어 하방 압력이 여전히 우세할 전망"이라고 내다봤다.

그러면서 투자자들에게 원유ETF에 대한 괴리율도 지켜봐야 한다고 조언했다. 괴리율은 ETF가격과 순자산가치의 차이로, 괴리율이 벌어지면 적정 가격에서 벗어난 가격에 산게 돼 추가 조정이 있을 수 있다. 한국거래소에 따르면 지난 10일 'TIGER 원유선물Enhanced(H)'의 괴리율은 -22.24%까지 벌어졌다. WTI 선물에 가격제한폭이 없는 반면 국내 ETF에는 ±30%의 가격제한폭이 있어 벌어진 차이였다. 이후 괴리율은 점차 줄어 지난 13일 기준 괴리율은 -3.75%다.

미래에셋자산운용 관계자는 "원유의 변동성이 워낙 큰 현재같은 상황에서는 괴리가 더 자주 발생한다"면서 "다만 LP가 유동성공급과 차익거래를 통해 괴리를 좁혀나갔고 현재는 상당히 좁혀진 상태기 때문에 큰 우려는 하지 않아도 된다"고 말했다.

goeun@newspim.com

영상

영상