[서울=뉴스핌] 김세원 기자 = NH투자증권은 16일 녹십자에 대해 신종 코로나 바이러스 감염증(코로나19) 사태로 올해 하반기 백신 부문의 매출 증가가 기대된다고 분석했다. 투자의견 '매수'를 유지하고, 목표주가는 기존의 14만원에서 15만원으로 상향 조정했다.

구완성 NH투자증권 연구원은 녹십자를 제약업종의 최선호주로 제시했다. 그는 "1분기 수두 백신 입찰 물량 공급에 따른 실적 회복이 기대된다"며 "코로나19 대유행으로 인한 소비자 인식 변화로 독감 백신, 대상포진 백신 등 백신 부문에서 매출 성장이 기대된다"고 설명했다.

구 연구원은 이어 "2분기 헌터라제(헌터증후군) 중국 허가 완료와 4분기 IVIG(면역글로블린) 10% 제제의 미국 허가신청 등 다수의 R&D 모멘텀이 기대된다"고 말했다.

그는 "올해 예상 상각전영업이익(EBITDA) 1064억원에 상위제약사 평균 EV/EBITDA 14.4배를 적용한 영업가치 1조5361억원, 성공확률을 80%로 적용한 IVIG의 미국 허가 가치 3961억원을 감안해 기업가치 1조7046억원으로 산정했다"고 설명했다.

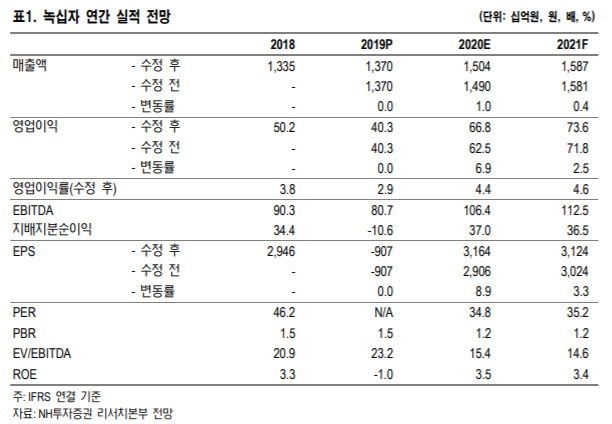

NH투자증권은 녹십자의 올해 연간 매출액이 전년 대비 9.8% 늘어난 1조5043억원, 영업이익은 65.9% 증가한 668억원을 기록할 것으로 추정했다. 매출액과 영업이익을 기존 추정치 대비 각각 1.0%, 6.9% 상향 조정했다.

이와 관련해 구 연구원은 "이는 코로나19 사태로 국내 및 글로벌 백신 수요 증가가 예상돼 백신 부문의 실적 추정치를 상향 조정했기 때문"이라며 "2009년 신종플루 사태 이후 2010년 글로벌 백신 빅4(GSK, 머크, 화이자, 사노피)의 합산 매출액이 30% 증가한 사례에 주목해야 한다"고 분석했다.

saewkim91@newspim.com

영상

영상