[서울=뉴스핌] 이윤애 기자 =태양광용 폴리실리콘 생산업체로 국내 1위, 세계 2위를 달리던 OCI가 체질개선에 나섰다.

업황이 악화된 태양광 산업을 접고 반도체 산업에 뛰어 들었는데 첫발부터 쉽지 않은 모양새다.

◆신용등급 A+→A, 목표주가 반토막

3일 신용평가업계 등에 따르면 신용등급이 강등되고 증권사의 목표주가도 절반수준으로 떨어졌다. 나이스신용평가와 한국기업평가는 최근 OCI의 신용등급을 A+에서 A로 하향 조정했다.

한기평은 이같은 하향 조정 이유에 대해 "폴리실리콘 사업 축소로 전반적인 사업 경쟁력이 약화하고 해당 사업의 대규모 영업 적자로 재무 안정성이 낮아졌다"며 "실적과 재무 안정성 회복도 제한적"이라고 설명했다.

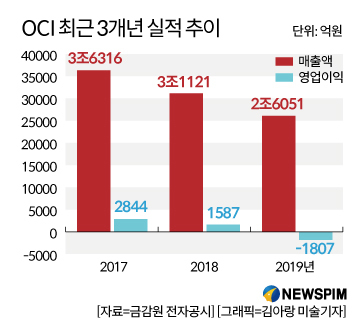

올해 1분기도 적자가 예상된다. KTB증권은 695억원, SK증권은 463억원의 적자를 예측했다. 2017년 영업이익 2844억원에서 2018년 1587억원으로 감소하다 지난해 1807억원의 손실을 본 OCI 입장에서는 큰 부담이다.

목표주가도 반토막났다. SK증권은 9만원에서 4만5000원으로, KTB투자증권은 4만5000원, KB증권도 4만1000원으로 낮췄다.

백영찬 KB증권 연구원은 "중국의 공격적인 태양광용 폴리실리콘 증설 계획을 고려하면 고육책이지만 맞는 방향으로 판단된다"면서도 "재배치 이슈 등 풀어야 할 과제가 여전히 남아있다"고 분석했다.

이희철 KTB투자증권 연구원은 "반도체용 폴리실리콘 생산 확대에는 시간 이 소요된다"며 "당분간 본격적인 실적 개선이 어려울 것"이라고 봤다.

◆ 인력감축‧반도체용 폴리실리콘 사업 안착 과제

인력감축 등 구조조정을 통한 비용 절감, 반도체용 폴리실리콘 사업에서 새로운 성장 가능성을 보여야 한다는 지적이다.

먼저 인력 구조조정에 속도를 내고 있다. 태양광용 폴리실리콘 생산 중단으로 멈춘 전북 군산공장 내 1~3공장 생산 인력을 포함해 전직원을 대상으로 희망퇴직을 진행 중이다. 지난달 말까지 신청 접수 후 심사를 진행중이다. 희망퇴직 규모와 위로금 등 결론을 낼 것으로 보인다.

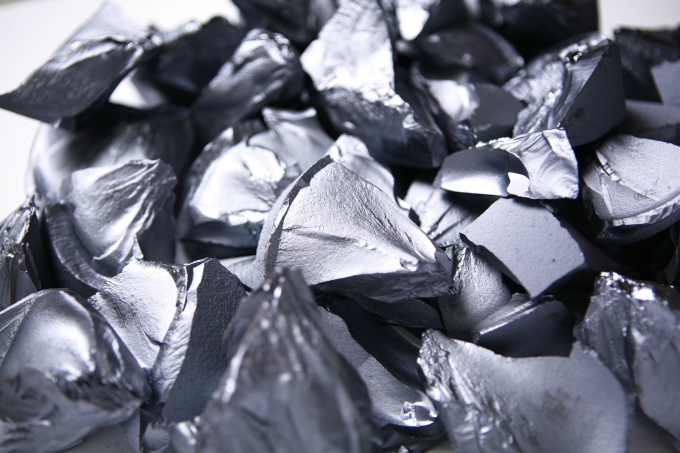

OCI는 군산공장에서 연 8만톤의 태양광 폴리실리콘을 생산했다. 반면 신사업으로 추진중인 반도체용 폴리실리콘은 올해 1000톤, 2022년 5000톤 판매가 목표다. 땅에 커다란 패널을 설치하는 태양광과 달리 반도체용 폴리실리콘은 반도체 웨이퍼의 원재료로 크기가 매우 작다. 시장 수요량도 태양광용 폴리실리콘은 올해 40~45만톤인 반면 반도체용 폴리실리콘은 3만톤에 불과하다. 1공장 만으로 충분하다는 결론이다.

업계는 군산공장 내 1000여의 명 직원 중 상당수가 구조조정 대상이 될 것 으로 보고 있다.

OCI 관계자는 "지난주까지 접수를 받고 이번주 심사를 진행중"이라며 "다음주 초에 결과가 나올 것"이라고 말했다.

남은 과제는 반도체용 폴리실리콘 시장 진입 여부다. 초고도의 기술이 필요할 뿐만 아니라 납품사 확보도 쉽지 않다.

현재 반도체 웨이퍼 제조사와 기술 테스트 작업을 진행중이다. 태양광용 폴리실리콘은 순도가 9나인급(99.9999999%) 이하인 반면 반도체용은 11나인급(99.999999999%) 이상이 요구된다.

OCI 관계자는 "현재 12나인급(99.9999999999%)의 기술을 보유해 반도체급 납품 기술력은 충분하다"고 자신하며 "국내외 반도체 웨이퍼 제조사와 실질적인 활용 여부에 대한 테스트를 진행중"이라고 말했다.

반도체용 폴리실리콘은 진입장벽이 높은 시장중 하나다. 업계 관계자는 "반도체는 기술 경쟁이기 때문에 까다로운 검증 과정을 통해 업체를 선정하고 유지하는 특성이 있다"며 "OCI가 선점된 시장을 뚫고 들어가는 과정이 만만치 않을 것"이라고 말했다.

이우현 부회장은 올해 정기 주주총회에서 "시장 경쟁이 심한 분야지만 기술력으로 어려움을 극복하겠다"고 말했다.

yunyun@newspim.com

영상

영상