[서울=뉴스핌] 남라다 기자 = 유통 대기업인 롯데와 신세계그룹이 이달 줄줄이 7000억원대 회사채 만기를 앞두고 있다. 자구책 마련에 나섰지만 코로나19에 실적이 악화되고 소비 절벽까지 맞아 극심한 자금난에 시달리고 있다. 투자심리 위축으로 회사채 시장까지 얼어붙으면서 차환 여건도 나빠져 시름이 깊다.

이들 기업은 회사채 차환 발행으로 급한 불을 끄겠다는 구상이다. 특히 정부의 지원도 적극 활용한다. 정부가 기업이 유동성 위기로 도산하는 것을 막기 위해 곳간을 열면서 유통 기업들의 자금 조달에도 숨통이 트이는 모양새다.

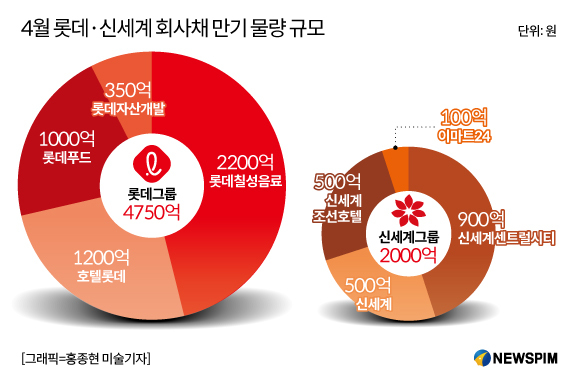

12일 금융감독원 전자공시시스템에 따르면 이달에 만기가 도래하는 롯데그룹의 회사채 규모는 4750억원이다.

계열사별로 보면 롯데칠성음료 2200억원, 호텔롯데 1200억원, 롯데푸드 1000억원, 롯데자산개발 350억원 등이다.

롯데푸드는 회사채를 발행해 1000억원을 조달할 예정이다. 보통 회사채 만기가 도래하면 새로운 회사채를 발행해 갚는 차환 방식을 쓴다.

당초 롯데푸드는 회사채를 1000억원 규모로 발행할 계획이었지만, 시장 상황이 악화되고 신용등급이 AA+(부정적)에서 AA0(안정적)으로 한 단계 낮아지면서 700억원으로 축소했었다.

지난해 롯데푸드의 수익성은 악화된 상태다. 지난해 영업이익은 전년 대비 27% 줄어든 495억원, 당기순이익도 375억원으로 전년 대비 50억원 감소했다.

롯데푸드는 우선 정부가 조성한 채권시장안정펀드(채안펀드)를 통해 자금 조달에 나선다. 채안펀드가 사들인 롯데푸드의 회사채 물량은 300억원이다. 앞서 정부는 금융사 84곳으로부터 출자를 받아 20조원 규모의 채안펀드를 조성했다. 자금난을 겪고 있는 기업을 우회 지원하기 위한 목적이다.

특히 롯데푸드는 채안펀드에 힘입어 3년 만기 회사채 수요예측 과정에서 참여 금액이 1400억원에 달하자 계획보다 증액한 1000억원을 발행할 예정이다. 채안펀드 외에도 우정사업본부, 일본 미즈호은행 등이 매수 주문을 한 것으로 알려졌다.

롯데칠성음료와 호텔롯데는 회사채 차환 발행으로 대응에 나선다. 롯데자산개발은 만기가 도래하는 회사채를 상환할 계획이다.

신세계그룹도 회사채 상환 부담을 안고 있다. 이달 만기가 도래하는 물량은 2000억원이다. 신세계센트럴시티는 900억원, 신세계 500억원, 신세계조선호텔 500억원, 이마트24는 100억원 등이다.

회사 측은 자금 조달 등 모두 문제가 없다는 입장이다. 특히 신세계는 사모채를 발행해 회사채를 갚는다는 복안이다. 이미 신세계는 지난달 20일 1000억원 규모의 사모채를 발행했다.

신세계가 사모채를 택한 것은 매우 이례적이다. 2012년부터 신세계는 공모 방식으로 자금을 조달해 왔다. 지난해에도 2000억원 규모의 공모채 만기가 돌아오자 차환이 아닌 상환을 택하기도 했다.

하지만 코로나19 여파로 실물 경제가 타격을 받으면서 회사채 시장도 냉각돼 있는 점을 고려했다는 분석이 나온다.

코로나19 확산으로 매출에 타격을 받은신세계조선호텔은 최대주주인 이마트의 지원 사격으로 자금 조달 부담을 덜었다. 신세계조선호텔은 지난달 25일 1000억원 유상증자를 한 만큼 자체 상환이 가능하다고 말했다.

이마트24도 회사채를 갚기 위해 지난달 이미 100억원 규모의 회사채 차환을 발행한 바 있다. 신세계 관계자는 "이미 회사채 발행을 마치는 곳도 있다"며 "자금 조달 등 모두 문제가 없다"고 말했다.

nrd8120@newspim.com

영상

영상