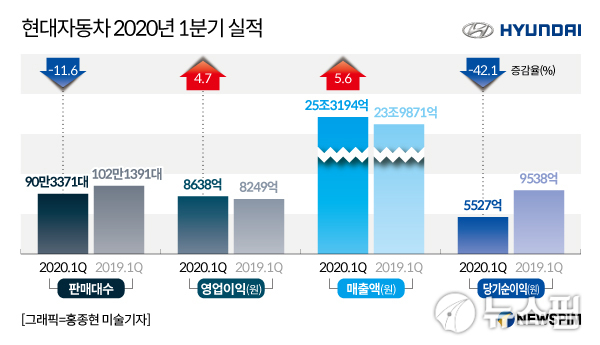

[서울=뉴스핌] 구윤모 기자 = 현대자동차는 연결 재무제표 기준 1분기 영업이익이 8538억원으로 잠정 집계됐다고 23일 공시 했다. 전년 동기대비 4.7% 증가한 수치다.

같은 기간 매출액은 전년 동기대비 5.6% 증가한 25조 3194억원, 당기순이익은 42.1% 감소한 5527억원을 기록했다.

현대차는 올해 1분기 글로벌 시장에서 90만 3371대를 판매했다. 이는 전년 동기와 비교해 11.6% 감소한 수치다.

국내 시장에서는 더 뉴 그랜저, GV80 등 신차 판매 호조에도 코로나19로 인한 국내공장 생산 중단, 투싼 등 일부 차종 노후화 등의 영향으로 전년 동기대비 13.5% 줄어든 15만 9061대를 판매했다. 해외 시장에서는 중국, 인도, 유럽 등의 수요 감소로 전년 동기대비 11.1% 감소한 74만 4310대를 판매했다.

글로벌 도매 판매 감소에도 ▲원화 약세의 우호적 환율 환경 작용 ▲신차 및 SUV 중심의 제품 믹스 개선 ▲미국 시장 인센티브 축소 등으로 인한 자동차 부문 매출 증가 ▲금융 및 기타 부문 매출 성장 ▲앱티브 합작법인 현물출자 관련 기타 매출 발생 등이 매출 증가를 이끌어냈다.

매출원가율은 글로벌 SUV 차급 비중 상승에 따른 믹스 개선 효과 지속과 전사적인 원가 혁신 노력, 여기에 원화 약세 등의 긍정적 영향이 더해지며 전년 동기대비 0.5%p 낮아진 83.2%를 나타냈다.

영업부문 비용은 잇따른 신차 출시에 따른 마케팅 비용 상승 등으로 전년 동기대비 10.2% 증가한 3조 4015억원을 기록했다.

경상이익은 관계기업 손익 악화 및 외화 관련 손익 감소 등의 영향으로 전년 동기대비 40.5% 줄어든 7243억 원을 기록했으며, 순이익은 5527억 원을 나타냈다.

현대차는 향후 경영환경 전망과 관련해, 코로나19 확산에 따른 부정적인 영향이 2분기부터 본격화되고 이에 따라 자동차 산업 환경의 불확실성이 더욱 확대될 것으로 전망했다. 자동차 수요 하락에 따른 수익성 악화도 불가피할 것으로 예상했다.

또한 국제 유가 변동성이 크게 확대되면서 선진국뿐 아니라 신흥국 판매 회복을 지연시킬 수 있어, 판매 회복에 대한 전망은 그 어느 때보다도 불투명하다고 설명했다.

이처럼 어려운 경영환경 속에서 현대차는 향후 수요 및 판매 전망과 관련해 내부적으로 다양한 시나리오를 검토하고 있다. 빠른 경영 안정화를 위한 위기대응 시스템을 구축하고 유동성 리스크 관리, 전략적 재고 및 판매 운영, 유연한 생산체계 구축, 안정적인 부품 공급을 위한 다양한 활동들을 추진할 계획이다.

현대차는 향후 수요 감소에 따른 수익성 하락을 최소화하기 위해 상대적으로 판매가 견조한 내수시장에서의 신차 판매 확대와 제품 믹스 개선을 지속 추진하고, 효율적 재고 관리와 인센티브 운영, 신차 및 SUV 위주의 공급 확대를 통해 해외시장에서의 실적 악화를 만회할 계획이다.

현대차 관계자는 "코로나19로 인한 글로벌 실물경제 침체 및 수요 하락 영향이 2분기부터 본격화될 것으로 전망돼 이에 따른 수익성 하락이 불가피할 것"이라며 "당사는 향후 글로벌 수요 회복 시점에 맞춰 빠른 회복이 가능하도록 유동성 관리 강화, 적정 재고 수준 유지 등 모든 역량을 집중할 계획"이라고 말했다.

iamkym@newspim.com

영상

영상