[서울=뉴스핌] 백지현 기자 = 국내 조선 3사의 대규모 LNG선 수주 소식에 외환시장이 술렁이고 있다. 조선업계 훈풍이 불면서 2000년대 조선업 호황시기 환율 하락이 재현될지에 관심이 쏠린다. 환율 하락 전망으로 환차익 거래를 노리는 투자자들이 늘어날 것으로 보인다.

4일 서울 외환시장에서 달러/원 환율은 장중 1214.8원까지 하락했다. 5월 11일(1214원 저점) 이후 25일만에 1214원선을 터치한 것이다. 달러/원 환율 종가는 이틀 연속 1210원대에 머물고 있다.

환율 하락을 이끌고 있는 재료는 경기반등 기대감과 함께 카타르 LNG선 수주 뉴스다. 최근 카타르 국영 석유회사인 카타르페트롤리엄(QP)은 홈페이지를 통해 한국조선해양 삼성중공업 대우조선해양 국내 조선 3사와 23조6000억원에 달하는 LNG선 수주 계약을 체결했다고 밝혔다. 계약 내용은 발주가 아닌 배를 만드는 공간을 확보하는 내용으로 발주물량은 100척 이상으로 예상된다.

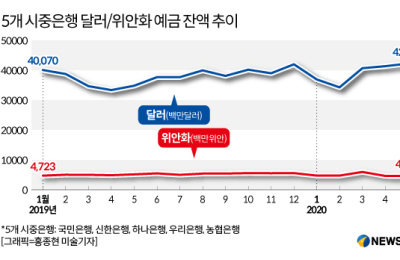

외환시장에선 200억달러 상당이 유입된다는 소식에 달러/원 환율 하방압력이 커질 것이라는 분석이 나온다. 오창섭 현대차증권 연구원은 "과거 2004년 당시와 같이 외환시장 수급에서 조선사 선물환 매도에 주목해야 한다"고 말했다.

2004년 조선업 호황 당시 조선사들은 선박 인도 시기까지 상당기간이 남아있는 만큼 환율 변동 리스크에 대비해 선물환 매도 물량을 대량으로 내놨다. 이에 따라 달러를 살 때 얹어주는 프리미엄 개념인 스왑레이트(선물환과 현물환 차이)는 마이너스로 급락했다. 스왑레이트의 마이너스 폭이 커질수록 달러 보유자가 얻는 프리미엄이 커진다.

현물환에도 영향을 미쳤다. 달러/원 환율은 2004년 초 1100원에서 2005~2007년에 걸쳐 900원대로 하락했다.

따라서 환차익 거래를 노리는 투자자가 늘어날 전망이다. 오 연구원은 "스왑레이트가 마이너스 폭이 커지면 투자자들이 환헤지 프리미엄을 먹고 들어갈 수 있다. 외국인들이 들어가기가 좋은 환경이 조성돼 국내로 자금이 들어오게 된다"고 설명했다.

일각에선 환율 방향성을 바꿀 뉴스는 아니라는 분석이다. 배 인도시까지 5~6년이 소요되기 때문에 200억달러가 분산돼 시장에 영향을 미칠 것이라는 이유다.

전승지 삼성선물 연구원은 "100척에 23조원이라는 헤드라인 때문에 물량부담이 큰 것처럼 보이지만 몇 년에 걸쳐 발주 주문이 나뉘어 나올 것"이라고 말했다.

전 연구원은 "조선업 호황기인 2007년 한해에만 900억달러 수주가 나오면서 선물환 매도규모가 700억달러에 달했다. 그러나 지금은 2027년까지 나눠서 발주를 넣겠다는 것이기 때문에 선물환 매도가 분산돼 나올 것"이라고 설명했다.

당시와 글로벌 경기가 다르다는 점도 지적된다. 민경원 우리은행 이코노미스트는 "2000년대 초반엔 글로벌 경기가 호조였기 때문에 신흥국이나 비달러 국가들의 성장속도가 가팔랐다. 그러나 지금은 글로벌 경기 상황이 악화된 상황에서 달러/원 환율이 1210원대만 가도 '사자'(달러 매수) 물량이 쏟아진다"고 설명했다.

lovus23@newspim.com

영상

영상