[서울=뉴스핌] 김지나 기자 = 매각 작업이 한창 진행 중인 현대HCN이 올해 11월을 목표로 물적 분할을 준비하고 있다. 24일 업계에 따르면 현대HCN은 이달 26일 임시 주주총회를 열고 물적 분할과 관련된 주주동의를 받을 계획이다.

물적 분할의 핵심은 현대HCN이 보유하고 있는 3587억원(작년 말 기준)의 현금을 물적분할의 존속법인 현대퓨처넷에 남기는 것이다. 업계에선 이 작업이 결국 현대 매각 대상이 되는 신설법인 현대HCN의 매각가를 낮추기 위한 포석으로 보고 있다.

지난해 SK텔레콤과 현대백화점은 현대HCN 매각을 두고 딜을 진행했지만 서로 요구하는 매각가가 맞지 않아 딜이 깨진 것으로 알려졌다. 이에 현대백화점이 현대HCN의 매각가를 낮추기 위한 목적으로 현대HCN과 현대퓨처넷을 물적 분할해 케이블TV 사업을 분리하고, 보유현금을 현대퓨처넷에 넘기기로 했을 가능성이 높다.

한 업계 관계자는 "SK텔레콤과 협상을 진행하던 현대백화점이 SK텔레콤이 계속 비싸다고 하니, 매각가를 낮출 방안을 고민했을 것"이라며 "그 일환으로 현대HCN이 보유하고 있는 현금을 물적 분할을 통해 현대퓨처넷에 넘기고, 매각가를 낮추는 방법을 선택한 것"이라고 설명했다.

현대HCN 측에 따르면 현대HCN과 현대퓨처넷이 물적 분할 할 경우 현대HCN이 보유하고 있는 현금 약 3600억원 중 200억원만 현대HCN에 남기고 나머지 3400억원 가량의 현금은 현대퓨처넷이 가져갈 계획이다. 현대HCN이 매각될 경우 200억원 현금만 인수자에 넘어가는 것이다.

현대퓨처넷은 방송사업을 제외하고 디지털 기술을 활용해 공공장소나 상업공간에 옥외광고를 하는 사업인 '디지털 사이니지' 사업과 안내·광고용 문제 메시지 대량 전송 대행 서비스인 '기업 매니징 서비스'를 하게 된다.

현대HCN 관계자는 "분할법인에 따라가는 현금 약 200억원은 케이블 산업 영위에 충분하다고 판단되는 금액이며, 기존 HCN의 현금창출 규모로 봤을 때 사업 유지에 전혀 문제가 없다"고 강조했다.

현대HCN 측은 현재 과학기술정보통신부에 물적 분할 신청서와 물적분할 계획서 초안을 과기부에 제출한 상태다. 회사 측의 계획대로라면 과기정통부의 검토와 승인을 거쳐 물적 분할을 11월까지 마무리할 예정이다.

현재 유료방송 M&A를 적극적으로 유도하는 과기정통부의 정책 방향을 봤을 때, 현대HCN의 물적 분할은 큰 무리 없이 승인될 것으로 보인다. 단, 공익사업의 성격이 있는 케이블TV로 벌어들인 돈을 다른 사업 군으로 물적분할되는 회사가 가져간다는 점에 있어선 논란의 소지는 남아있다.

지난 11월 미디어리더스포럼 주최로 열린 '유료방송 인수합병(M&A)을 통한 미디어 시장 혁신' 포럼에서 김정현 고려대학교 미디어학부 교수는 "케이블TV 사업은 정부 허가가 필요한 공익사업에 속한다는 점에 비춰볼 때, 기존 법인이 보유한 사내유보금 3530억원 중 단 200억원만 승계하는 물적 분할 방식에 대한 논란이 제기될 가능성이 있다"고 지적했다.

하지만 만약 물적 분할이 계획된 수순대로 진행될 경우, 현대HCN 유력 인수자인 통신업계 입장에선 긍정적일 수 있다.

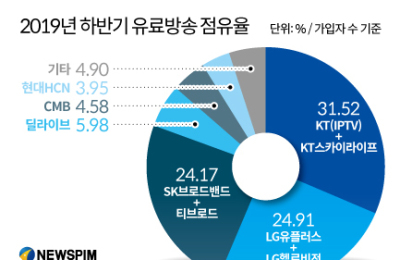

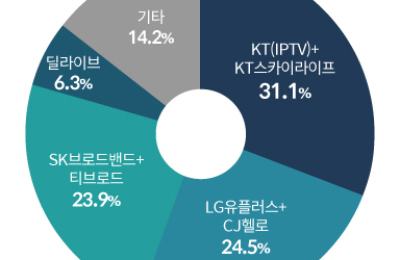

현대HCN의 경우 현재 매물로 나와 있는 딜라이브, CMB 등 타 케이블TV 사업자와 비교해 가입자당 평균매출(ARPU)가 가장 높고, 수익성이 높은 서울 강남 권역에 대한 사업권을 가지고 있다. 이에 이통3사 모두 현대HCN 매각 예비입찰에 인수의향서를 제출한 상황이다.

통신사 입장에선 현대HCN이 눈독들일 매력적인 매물이다. 하지만 무리를 하면서 까진 인수할 생각이 없다는 게 통신3사의 동일한 입장이다. 한 통신업계 관계자는 "SK텔레콤과 LG유플러스는 이미 각각 하나씩 케이블TV사를 인수한 상황이고, KT 역시 KT가 아닌 스카이라이프가 인수 의향을 밝히며 자금 여력이 제한적인 상황"이라며 "현재로선 SK텔레콤이 가장 인수가 유력하긴 하지만, 통신3사 모두 무리해서 인수를 할 의향은 없을 것"이라고 귀띔했다.

업계에선 현대HCN의 매각가가 4000억원에서 7000억원 사이로 이야기 되고 있는 데, 물적 분할을 통해 보유현금이 빠져나간다면 매각가는 낮아져 인수자 입장에선 인수부담이 줄 수 있다.

방송업계 관계자는 "현금을 보유한 회사를 더 높은 가격에 가져올 경우 보유현금으로 그 회사에 계속 투자할 수밖에 없는데, IPTV가 케이블TV를 인수해 가입자를 IPTV로 전환시킬 생각이라면 굳이 투자 할 필요성은 못 느낄 것"이라며 "오히려 보유현금을 낮추고 더 싼 값에 들여오는 것이 인수자 입장에선 부담을 덜 수 있을 것"이라고 말했다.

abc123@newspim.com

영상

영상