[서울=뉴스핌] 김지나 나은경 기자 = 현대HCN 우선협상대상자로 KT스카이라이프가 낙점되며 유료방송 업계에 매물로 남은 딜라이브와 CMB의 향후 매각 향방에 관심이 모아지고 있다.

현대HCN 본입찰에 이통3사 모두가 뛰어들어 딜 흥행에 성공하며 남은 매물의 매각 분위기는 일단 나쁘지 않다. 특히 막판까지 현대HCN 인수에 관심을 보였던 SK텔레콤이 우선협상대상자에서 탈락하며 향후 SK텔레콤의 남은 매물에 대한 인수합병(M&A) 가능성도 높게 점쳐지고 있다.

◆"스카이라이프 '반전'...SKT 추가인수 가능성 높아"

27일 현대HCN 우선협상대상자에 KT 스카이라이프가 결정된 것을 두고 업계는 전혀 예상치 못한 결과라는 반응이다. 현대HCN은 SK텔레콤이 오랫동안 눈독을 들였던 매물이었고, 실제로 작년 현대백화점그룹과 SK텔레콤이 딜을 추진한 것으로 알려졌던 만큼 SK텔레콤이 인수할 가능성에 무게가 쏠렸기 때문이다.

케이블TV업계 관계자는 "현대HCN 매각가가 6000억원이라고 가정했을 때 스카이라이프는 보유 현금 이외에 자금을 추가적으로 조달해야 하는 문제가 있었던 반면 SK텔레콤은 보다 여유가 있어 SK텔레콤에 인수될 가능성이 높아보였다"며서 "생각하지 못 한 결과"라고 했다.

KT스카이라이프가 현대HCN을 인수할 경우, 유료방송 업계에선 가입자 1위 자리를 굳건히 지키게 된다. 이에 SK텔레콤은 가입자를 추격하기 위한 목적으로 추가 M&A에 적극적으로 나설 가능성이 높은 상황이다.

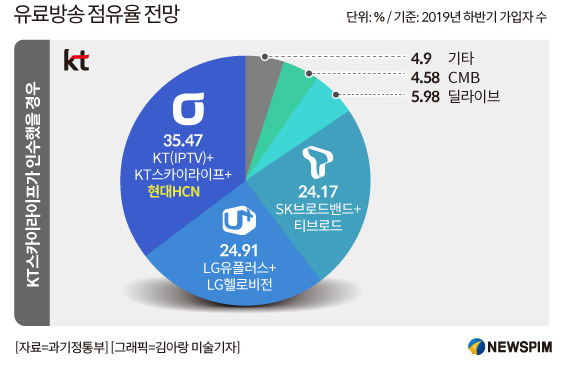

스카이라이프가 현대HCN을 인수할 경우 2019년 하반기 가입자수 기준으로 KT그룹(KT+KT스카이라이프+현대HCN)의 유료방송 시장 점유율은 35.47%에 달한다.

이어 LG유플러스(LG유플러스+LG헬로비전) 24.91%, SK텔레콤(SK브로드밴드+티브로드) 24.17% 순이다. SK텔레콤과 KT그룹의 점유율 격차는 11.3%포인트다.

또 다른 케이블TV업계 관계자는 "KT 인수가 마무리되면 SK텔레콤의 경우 KT와의 가입자 격차가 너무 멀어져 딜라이브가 됐건, CMB가 됐던 무조건 인수할 것"이라며 "LG유플러스 역시 관심이 없는 것은 아니지만 자금적으로 여력이 안 돼 추가 M&A 가능성은 낮아보인다"고 말했다.

통신업계는 딜라이브와 CMB 인수에 대해서 "가격이 맞지 않으면 무리해서 인수를 추진하지 않겠다"는 원론적인 입장을 고수하고 있지만, 유료방송 M&A 2차전의 첫 주자인 현대HCN이 본입찰 흥행에 성공한 만큼 향후 남은 M&A도 긍정적인 흐름을 탈 수 있다.

◆다음타자, 딜라이브? CMB? "중요한건 가격"

문제는 가격이다. 업계에선 딜라이브의 경우 채권단에서 매각가로 9000억원을 제시하고 있는 것으로 알려졌다. CMB의 경우 3000~4000억원대로 점쳐지고 있다.

딜라이브의 경우 통신3사를 제외하고 케이블TV업계에서 점유율 1위를 차지하며 5.98%의 가입자 점유율을 확보하고 있다. 특히 디지털 가입자 수는 77%에 달하고, 전체 방송사업 권역도 수도권 중심 권역을 확보해 가장 넓다.

하지만 높은 매각가와 부채비율, 강성노조 등은 단점으로 꼽힌다.

CMB의 경우 재무 안정성은 양호한 편이지만 가입자당월평균매출(ARPU)이 낮고 매출 규모가 적다. CMB의 ARPU가 낮은 이유는 아날로그TV에서 디지털 방송을 볼 수 있도록 돕는 방식인 '8VSB' 상품이 전체의 93%를 차지하고 있기 때문이다.

CMB 관계자는 "CMB는 대전·세종 등 충청, 충남, 광주 전남, 대구, 서울 영등포·동대문구 등 광역 기반이다 보니 지역 연계 사업 네트워크가 잘 형성돼 있다"면서 "2016년에 8VSB 통합 디지털 전환도 완료해 양방향 서비스도 가능하다"고 강조했다.

업계 관계자는 "CMB의 경우 오너기업이다 보니 오너의 결정으로 가격을 파격적으로 낮춰 딜을 추진하면 빨리 매각이 진행될 수 있다"면서 "딜라이브의 경우 채권단이 껴 있어 가격 프로세스가 하나 더 있는 만큼 가격 조정이 쉽지 않을 것이고 현재로선 양 사 중 누가 먼저 팔릴 진 알 수 없다"고 했다.

abc123@newspim.com

영상

영상