[서울=뉴스핌] 김세원 기자 = 유안타증권은 25일 제이콘텐트리에 대해 영화와 방송 부문 모두 지나치게 저평가 됐다고 분석했다. 투자의견 '매수'를 유지하고 목표주가는 기존의 3만8000원에서 4만7000원으로 상향 조정했다.

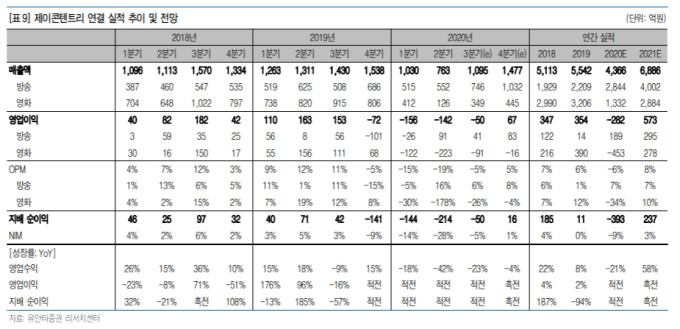

박성호 유안타증권 연구원은 "한국 박스오피스는 '테넷'과 '뮬란'을 필두로 할리우드 영화 개봉 재개 효과를 누리게 될 것"이라며 "이로 인해 메가박스 실적도 올해 2분기를 저점으로 뚜렷한 회복세가 예상된다"고 밝혔다.

이어 "신종 코로나바이러스 감염증(코로나19) 재확산에 따른 극장수요 위축은 단기적인 현상으로 봐야한다"며 "3분기까지는 메가박스 영업적자가 100억원 수준으로 크겠지만 4분기부터는 할리우드 영화 개봉효과가 온기로 작용하는만큼 분기 적자규모가 대폭 축소되거나 손익분기점(BEP) 근방까지 이익체력 회복이 기대된다"고 전했다.

제이콘텐트리의 방송부문은 한한령 해제의 수혜를 볼 수 있을 것으로 예상했다.

그는 "방송부문의 올해와 내년 예상 영업이익은 각각 189억원, 295억원"이라며 "2021년 기준으로 제이콘텐트리 방송부문 영업이익은 결코 작지 않은 수준"이라고 말했다.

그러면서 "최근 중국 온라인동영상서비스(OTT)들이 글로벌 시장진출을 시도하면서 한국 드라마 구매에 나서고 있는 상황에서 빠르면 올해 연중 시진핑 중국 국가주석의 방한 및 한한령 해제 이벤트가 발생할 수 있다"며 "스튜디오드래곤, 제이콘텐트리 등 국내 1~2위 드라마 제작사 주식에서 초과수익 창출기회가 생겨날 것"이라고 전망했다.

saewkim91@newspim.com

영상

영상