[뉴욕=뉴스핌] 황숙혜 특파원 = 미국 헬스케어 섹터의 상승 랠리가 본격화됐다는 주장이 나왔다.

생명공학과 제약 및 의료 기기, 보험사를 포괄하는 섹터의 주요 종목이 안정적인 이익 창출과 함께 추세적인 주가 상승을 연출할 것이라는 전망이다.

11월3일(현지시각) 치러진 미국 46대 대통령 선거 결과가 헬스케어 업계에 우호적인 방향으로 가려졌다는 것이 월가의 진단이다.

민주당 후보로 나선 조 바이든 전 부통령이 백악관을 차지한 한편 공화당이 상원을 지켜내면서 이른바 블루 웨이브가 사실상 불발되자 투자자들 사이에 헬스케어 섹터의 대대적인 구조 개혁 역시 좌절될 것이라는 의견이 힘을 얻고 있다.

민주당이 상하원을 모두 장악하게 될 경우 약값부터 보험사 비즈니스 구조까지 헬스케어 섹터의 대규모 개혁이 이뤄질 것으로 예상됐지만 블루 웨이브가 현실화되지 않은 데 따라 이 같은 리스크와 불확실성이 일단락됐다는 데 월가가 의견을 모으고 있다.

이와 함께 바이든 전 부통령이 승리하면서 도널드 트럼프 대통령이 폐지시킨 이른바 오바마 케어가 부활될 것이라는 전망도 보험을 포함한 관련 섹터에 커다란 호재로 작용하고 있다.

줄 파이낸셜의 퀸트 타트로 대표는 미국 투자 매체 CNBC와 인터뷰에서 "대선 결과가 아직 최종 확정되지 않았지만 정치적인 불확실성이 해소되면서 헬스케어 섹터의 주요 종목이 안도 랠리를 보이고 있다"며 "해당 종목의 강세 흐름은 이제 시작"이라고 주장했다.

그는 "민주당이 백악관은 물론이고 상하원을 모두 차지할 경우 메디케어의 전방위 확대를 포함한 매파 정책을 강행할 것이라는 우려가 상당했다"며 "헬스케어 섹터는 이번 대선 결과의 커다란 수혜 업종"이라고 주장했다.

그는 대형 제약사 화이자(PFE)와 머크(MRK)를 톱픽으로 제시했다. 재무건전성이 경쟁사에 비해 월등히 강하고, 밸류에이션 역시 매력적이라는 평가다.

화이자는 12개월 예상 실적을 기준으로 12배의 밸류에이션에 거래되고 있고, 머크의 주가수익률 역시 13배에 불과하다. 적극적인 매수 전략이 적절한 수준이라는 얘기다.

MKM 파트너스도 같은 의견을 내놓았다. 이번 대선 결과가 헬스케어 섹터에 우호적인 영업 환경을 형성할 것이라는 전망이다.

MKM은 보험주를 추천했다. 유나이티드헬스 그룹(UNH)과 시그나(CI), 앤섬(ANTM)이 유망하다는 주장이다.

MKM 이외에 월가의 애널리스트는 오바마 케어가 존속되면서 유나이티드헬스와 시그나가 특히 커다란 반사이익을 얻을 것으로 내다보고 있다.

MKM은 앤섬 주가가 강한 저항선이 위치한 310달러를 뚫고 오른 데 의미를 실었다. 저항선이 뚫린 만큼 400달러까지 추가 상승할 것이라는 전망이다.

스티펠 니콜라우스도 투자 보고서를 내고 민주당이 약값 조정에 대한 목소리를 높일 것으로 보이지만 업계의 수익성을 크게 위협할 만큼 끌어올리지는 못할 것이라고 내다봤다.

제프리스는 투자 보고서에서 생명공학 섹터가 이번 대선 결과로 인한 최악의 시나리오를 모면했다고 판단했다.

도이체방크는 보고서에서 "두 후보 가운데 누가 대통령에 당선되든 공화당이 상원을 장악하는 한 전폭적인 헬스케어 개혁은 현실화되기 어렵다"며 "특히 메디케어를 전국민을 대상으로 확대 적용하는 방안은 공화당이 지배하는 상원을 통과할 수 없다"고 주장했다.

이 밖에 씨티그룹이 보고서를 통해 "대선 결과의 윤곽이 거의 드러난 가운데 헬스케어의 정치적 리스크가 한풀 꺾였다"며 "정책적인 압박이 적어도 4년간 가시화될 가능성은 크게 낮아졌다"고 밝혔다.

앞서 트럼프 행정부도 약값 인하에 강한 의지를 보였던 것이 사실이지만 대선 이후 이를 둘러싼 논란이 한층 희석될 것이라는 예상이다.

레이몬드 제임스는 암젠을 포함한 10개 종목을 대선 수혜주로 제시했다. 상하원이 민주당과 공화당의 손에 양분된 상황에 이들 10개 종목이 특히 탄탄한 입지를 확보했다는 주장이다.

헬스케어 섹터를 집중 공략하는 상장지수펀드(ETF)를 추천하는 의견도 나왔다. 관련 종목의 강세 흐름에 ETF가 동반 상승 흐름을 탈 것이라는 전망이다.

투자자들이 톱픽으로 꼽은 ETF 가운데 한 가지는 스테이트 스테이트 SPDR이 1998년 12월 출시한 헬스케어 셀렉트 섹터 SPDR 펀드(XLV)다.

운용 보수가 0.13%로 저렴한 펀드는 총 운용 자산이 230억달러에 이르고, 월 평균 거래량이 875만주를 웃돌 만큼 손바뀜이 활발하다.

포트폴리오에는 존슨앤존슨이 8.90%로 가장 높은 비중을 차지했고, 유나이티드헬스와 화이자, 머크가 각각 8.17%와 5.03%, 4.95%씩 편입됐다.

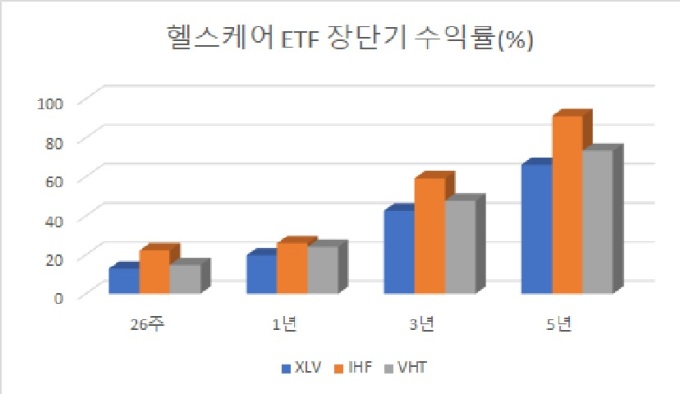

장단기 수익률은 안정적이다. 5년 누적 수익률이 66%로 집계됐고, 1년과 3년 수익률이 각각 19%와 42%를 나타냈다. 26주 단기 수익률도 12%로 양호했다.

아이셰어가 2006년 선보인 아이셰어 US 헬스케어 프로바이더스 ETF(IHF)도 유망하다는 평가다. 펀드의 총 운용 자산은 96억달러로, 0.43%의 운용 보수를 부과한다.

유나이티드헬스의 포트폴리오 편입 비중이 약 22%로 지배적이고, CVS 헬스와 앤섬이 각각 11.25%와 10.68%의 비중을 나타냈다.

5년 누적 수익률이 91%에 이른 가운데 1년과 3년 수익률이 각각 26%와 59%로 나타났다. 26주 수익률은 22%로 집계됐다.

이 밖에 뱅가드 헬스케어 ETF(VHT)도 이번 대선 결과에 따른 상승 모멘텀이 기대된다. 2004년 출시된 상품은 운용 보수가 0.10%로 저렴하고, 총 운용 자산은 114억달러에 이른다.

포트폴리오에는 존슨앤존슨의 비중이 8.18%로 1위에 랭크 됐고, 유나이티드헬스와 머크가 각각 6.17%와 4.37%의 비중을 나타냈다.

화이자가 4.25% 편입됐고, 애보트 연구소와 더모 피셔 사이언티픽이 각각 4.01%와 3.64%의 비중을 차지했다.

장단기 수익률은 탄탄하다. 5년 누적 수익률이 73%에 달했고, 1년과 3년 사이 각각 24%와 48%의 수익률을 기록했다. 26주 수익률은 약 15%로 집계됐다.

higrace5@newspim.com

영상

영상