[서울=뉴스핌] 백지현 기자 = 연내 국내 무위험지표금리(RFR) 선정 되더라도 당장 CD금리를 완전 대체하기는 어려울 것으로 보인다. RFR이 활성화되려면 이를 활용한 채권발행과 파생상품 개발과 당국의 정책 프로그램에서 활용하는 제도적 뒷받침이 필요하다는 제언이 나왔다.

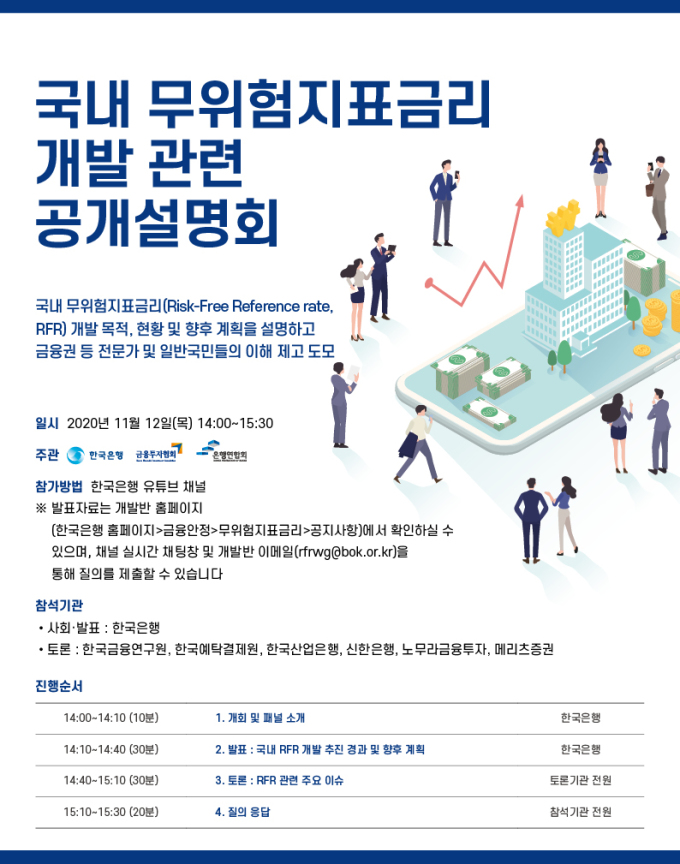

12일 한국은행과 금융투자협회, 전국은행연합회는 온라인 생중계 방식으로 '국내 무위험지표금리 개발 관련 공개설명회'를 개최했다. 이날 패널에는 한국은행과 한국예탁결제원, 한국금융연구원, 산업은행, 신한은행, 노무라금융투자, 메리츠증권 등이 참석했다.

이날 설명회에서는 RFR 도입 배경 및 필요성과 활성화 방안, 과제 등이 논의됐다.

RFR이 CD금리를 완전히 대체할 가능성은 현재로서는 낮게 평가됐다. 민지영 한은 과장은 "국내 지표금리 개선방안은 CD금리 개선과 동시에 신규금리를 개발하는 투트랙으로 되어있다. 본래 CD금리를 사용해오던 거래에 새로운 RFR을 활용하는 형태가 등장할 것으로 보이지만, CD금리가 계속 산출되는 한 완전히 대체한다고 말하기 어렵다"고 설명했다.

김효욱 메리츠증권 팀장은 RFR 도입시 과제로 유동성을 지적했다. 김 팀장은 "가장 큰 걱정은 신규지표에 기반한 파생시장의 유동성"이라며 "CD기반 IRS와 병행될 때 RFR을 기반한 IRS 거래(RFR-IRS)의 유동성이 우려된다. 그럴 경우, RFR-IRS의 다양한 이점에도 시장참여자들의 거래의지 제한될 수 있다"고 전했다.

김 팀장은 따라서 다양한 시장참가자들의 의견수렴이 필요하다고 제언했다. 그는 "마켓메이커들이 보는 시장이 있고 장기스왑 거래하는 보험사들이 보는 시장이 다르다. 이처럼 다양한 의견 수렴이 필요하다"고 전했다. 아울러 "CD금리 고시 지속할 경우, RFR-IRS 활성화를 위해 기존 CD-IRS 포지션 관리를 위해 CD 활용 IRS와 RFR 활용 IRS간 베이시스 스왑 시장을 활성화할 필요가 있다"고 덧붙였다.

강병국 신한은행 S&T 부부장은 RFR을 활용한 기초거래 활성화는 물론, 관련 자금 수요가 관건이라고 주장했다. 그는 "RFR 정당성과 성공여부는 시장활성화에 달려있다. 시장활성화 위해서는 기초거래 활성화되는 것은 물론 지표금리를 활용한 채권 발행, 대출 등 자금조달 및 실질 수요가 있어야 한다. 이럴 경우 자연스레 헷지수요 등 파생상품도 생기게된다"고 말했다.

강 부부장은 당국의 적극적인 제도적 지원도 뒷받침해야한다고 전했다. 그는 "미국 코로나19 팬데믹 사태에서 중소기업 지원을 위해 대출 프로그램 시행했다. 당국은 원래 SOFR(미국의 무위험지표금리)을 기준금리로 하려했다. 다만, 중소기업들이 여건이 안돼 리보를 적용하기로 했다"며 "그렇지만 정책지원에서 국내 RFR을 활용하면 정착에 큰 도움이 될 것으로 보인다"고 전했다.

시장참가자그룹(MPG)는 이번 공개설명회를 통한 의견수렴 결과 등을 참고해 올해 안에 RFR을 선정할 방침이다. 금리 산출을 맡을 기관은 내년 상반기 중에 공시된다.

이렇게 선정된 RFR은 금융거래지표의 관리에 관한 법률(11월 27일 시행)에 따라 중요지표 산출 중단시 적용할 금리로 활용될 가능성이 높다. 또한 금융상품의 신규 준거금리로도 활용할 수 있다.

지난 2012년 리보 조작사건 이후 주요국을 중심으로 리보금리를 대체하기 위한 RFR 개발이 추진되고 있다. 리보 은행의 신용위험이 포함된 기일물 금리인 것과 달리 RFR은 신용위험이 최소화 되어있는 익일물 금리라는 특징이 있다.

lovus23@newspim.com

영상

영상