[서울=뉴스핌] 김세원 기자 = 삼성증권은 22일 한화솔루션에 대해 유상증자 발표가 성장동력의 재원확보 측면에서는 긍정적이지만 주주가치 희석이 불가피하다고 평가했다. 이에 따라 투자의견 '매수'를 유지하고 목표주가를 기존의 6만원에서 5만5000원으로 하향 조정했다.

한화솔루션은 전날 이사회를 열고 1조2000억원(3141만4000주) 규모의 유상증자를 결의했다고 공시했다. 기존 주식수 1억5986만주 대비 19.7%에 해당하는 규모이며, 예정발행가는 3만8200원이다.

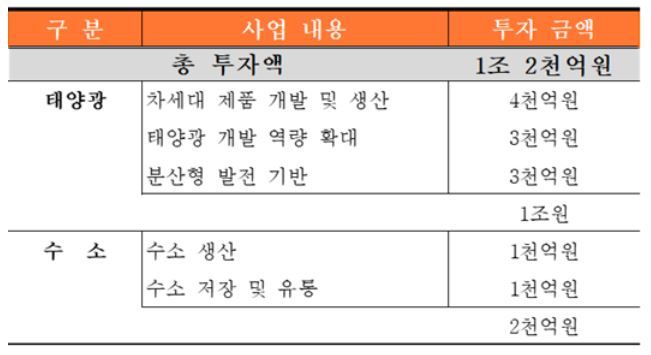

태양광 사업과 수소 부문에 각각 1조원, 2000억원의 투자가 집행될 전망이다. 태양광 내에서도 차세대 제품 개발·생산에 4000억원, 태양광 발전자산 취득·역량 강화에 3000억원, 분산형 발전 기반 에너지사업에 3000억원이 사용될 예정이다. 수소 부문에서는 수전해 사업에 1000억원, 저장·유통사업에 1000억원이 투자될 계획이다.

조현렬 삼성증권 연구원은 "성장동력인 태양광 및 수소에 대한 재원을 확보 가능하단 측면에서 긍정적이다. 즉 재무구조의 훼손 없이 중장기 경쟁력을 확보할 수 있다"며 "또 화학에서 창출한 현금흐름을 화학에 재투자할 수 있다"고 평가했다.

다만 증자규모에 따라 주주가치 희석은 불가피할 것으로 내다봤다. 증자 규모만으로 계산하면 16.7%의 주주가치 감소가 발생할 것이라는 분석이다.

조 연구원은 "최근 증자 이후 주가가 오히려 상승했던 포스코케미칼 및 씨에스윈드는 조달자금을 통한 신규 고객사 확보 또는 증설 등 성장모멘텀이 새로이 부각 받을 수 있었던 사례"라며 "하지만 한화솔루션의 증자는 이미 공개된 전략의 실행이란 점에서 자금확보를 통한 신규 사업부각이 되기 어렵기에 단기 주가 모멘텀이 상대적으로 부족하다"고 말했다.

그러면서 "예상치 못했던 증자가 단기 주가엔 부정적일 수 있겠으나 중장기적으로 수소 사업가치가 주가에 추가적으로 반영될 수 있는 점은 여전히 긍정적"이라며 "유상증자로 인한 주가조정기에 매수기회 포착을 권유한다"고 덧붙였다.

saewkim91@newspim.com

영상

영상