[편집자] 이 기사는 3월 25일 오전 11시13분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 무료로 보실 수 있습니다.

[서울=뉴스핌] 고인원 기자= 아무리 노련한 투자자라도 적당한 매매 타이밍을 잡기는 쉽지 않다. 오죽하면 '매도는 신의 영역'이라는 말이 있을 정도다.

특히 요즘처럼 심하게 요동치는 장에서는 섯부른 매매가 큰 손실로 이어질 수 있어 손실이 나도 반등을 기다리며 묵혀둔다는 투자자들도 있다. 이런 소위 '존버(버티기)' 투자가 잦은 매매보다 수익률 면에서도 나을 수 있다는 분석이 나와 눈길을 끈다.

24일자 CNBC에 따르면 글로벌 투자은행 뱅크오브아메리(BofA)는 매매 타이밍을 저울질 하다 투자자들이 놓친 기회비용이 얼마나 큰지를 알기 위해 지난 1930년대부터 최근의 데이터를 분석했다.

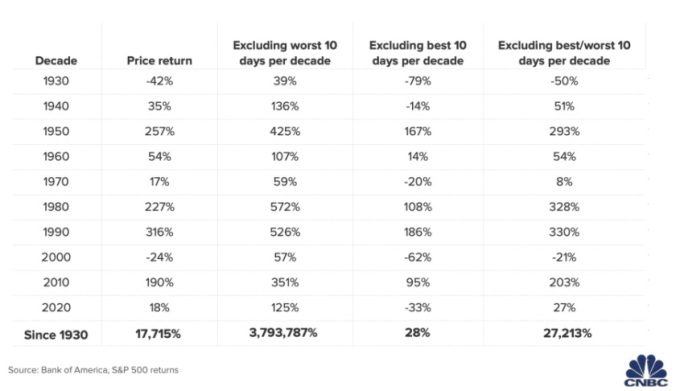

1930년 이후 매 10년 기준으로 시기를 세분화한 뒤, 각각 해당 기간 최고의 10일, 최악의 10일, 그리고 최고+최악의 10일 모두를 제외한 후 해당 기간의 수익률을 각각 구했다.

그 결과 1930년 이후 매 10년마다 스탠더드앤드푸어스(S&P)500 지수가 가장 강력한 랠리를 보였던 10일을 놓친 투자자의 경우 1930년부터 2020년까지의 누적 수익률이 28%에 불과했다.

반면 해당 기간 '존버'한 투자자의 경우 누적 수익률이 무려 1만7715%인걸로 분석됐다.

주가가 급락하며 계좌에 파란불이 켜지면 누구라도 '매도' 버튼을 누르고 싶은 충동을 억누르기 힘들다. 하지만 BofA는 최고의 랠리는 늘 최악의 급락기 이후에 찾아왔다며, 장기 투자자의 경우 패닉매도가 최고의 상승기를 놓치게 할 수 있어 수익률을 현저하게 깎아내릴 수 있다고 설명했다.

사비타 수브라마니안 BofA 시장 전략 책임자는 "폭풍의 시기에 흔들리지 않고 기다리면 베어마켓 때 입은 손실을 만회하는 데 도움이 된다"며 베어마켓에 따른 손실을 회복하는 데에는 평균 1100거래일이 걸린 걸로 분석했다.

물론 지난 2020년의 경우처럼 손실 회복에 걸리는 기간이 훨씬 짧았던 경우도 있다.

최근 월스트리트베츠나 로빈후드와 같은 개인 투자자들을 위한 주식거래 플랫폼과 포럼이 활성화되며 테슬라(TSLA)나 게임스탑(GME)과 같은 급등주를 좇거나, 가격이 오르는 종목을 추종하는 추세 전략이 월가에서도 인기를 얻고 있다.

하지만 BofA는 1929년 이후 S&P500 지수의 10년 수익률이 마이너스였던 적은 전체 기간의 6%에 불과했다며 장기간의 '존버'가 손실을 피할 수 있는 최고의 전략일 수 있다고 지적했다.

물론 최악의 시기를 피한 투자자의 수익률은 더욱 천문학적이었다.

분석한 매 10년마다 최악의 10일을 모두 피해간 투자자의 경우 누적 수익률은 무려 379만3787%였다. 최악의 10일과 최고의 10일을 모두 비껴간 투자자의 누적 수익률 2만7213%에 비해 100배가 넘는 셈이다.

하지만 말 그대로 '신의 영역'이라 할 수 있는 급등기와 급락기를 모두 맞추기는 힘든 만큼, 더 나은 투자 전략은 그냥 '존버'라는 게 BofA의 결론이다.

또 BofA는 "밸류에이션이 향후 1~2년의 수익률에 대해서는 크게 설명해주지 못할 수 있을지라도, 지난 10년 기준으로는 60~90%에 이르는 수익을 안겨줬다"며 장기적으로는 펀더멘털 분석이 포지션이나 모멘텀 등 다른 요소를 월등히 뛰어넘었다고 설명했다.

한편 수브라마니안 책임자는 향후 10년 S&P500지수의 수익률은 매년 2% 수준에 불과할 걸로 내다봤다. 배당 수익을 감안하면 이보다 약간 나은 4% 수준이 될 거라는 관측이다.

또 과거 비슷한 수익률을 안겨줬던 시기와 지금을 비교하면 (1964~1974년, 1998~2008년) 투자자들이 섣부른 매매로 손실을 입을 가능성이 높았던 시기라면서, 섣부른 매매보다 기존의 포지션을 유지하는 편이 수익률에 나을 수 있다고 조언했다.

koinwon@newspim.com

영상

영상