[서울=뉴스핌] 임성봉 기자 = 여러 증권사에 중복 청약할 수 있는 마지막 기업공개(IPO) 대어인 에스케이아이테크놀로지(SKIET)가 28일부터 공모주 청약에 들어간다. SK바이오사이언스를 뛰어넘는 공모주 청약 흥행을 기록할 것으로 점쳐지면서 투자자들의 관심도 높아지고 있다.

28일 금융투자업계에 따르면 SKIET는 이날 오전 10시부터 이틀 동안 일반 투자자 공모주 청약을 시작한다.

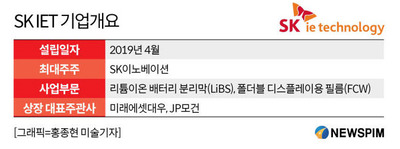

SKIET는 SK이노베이션 자회사로 미래 고성장 업종인 전기차 배터리의 핵심소재인 분리막(LiBS)을 생산하는 업체다.

이번 청약은 미래에셋·한국투자·SK·삼성·NH투자증권 등을 통해 가능하다. 이들 증권사 중 적어도 한 곳의 계좌를 가지고 있어야 한다. 다만 SK증권·삼성증권·NH투자증권의 경우, 전날까지 계좌 개설을 마쳤어야 청약이 가능하다. 미래에셋증권, 한국투자증권은 청약 마감일인 오는 29일까지 비대면 계좌 개설(영업점 개설은 불가)을 하면 청약에 참여할 수 있다.

이번 청약에서 일반 투자자에게 배정된 물량은 총 534만7500주다. 이 가운데 대표주관사인 미래에셋증권이 가장 많은 물량을 확보했다. 구체적으로 살펴보면 미래에셋대우가 248만2768주(46.43%), 한국투자증권 171만8840주(32.14%), SK증권 76만3928주(14.29%), 삼성증권과 NH투자증권 각각 19만982주(각 3.57%)다.

투자자는 52만5000원 넣어 균등배정 최소물량인 10주를 청약하면 1주를 받을 가능성이 크다. 단순히 계산해보면 2억원을 넣으면 10주가량의 공모주를 받을 수 있다. 만일 5개 증권사에 모두 청약을 넣는다면 최소 262만5000원의 현금이 필요하다.

만약 SKIET가 상장 후 거래 첫날 '따상'에 성공하면 1주당 약 17만원의 차익을 얻을 수 있을 것으로 보인다. 따상은 시초가가 공모가의 2배로 결정된 뒤 상장 첫날 상한가로 직행하는 것을 뜻하는 증권가 은어다.

금융투자업계는 SKIET가 기존 흥행기록을 보유하고 있는 SK바이오사이언스를 능가할 것으로 예상하고 있다. SK바이오사이언스는 일반청약 당시 63조 원이 넘는 증거금이 몰렸고 통합경쟁률은 335.4대 1을 기록했다.

앞서 SKIET는 지난 26일 공모가를 희망 공모가격 상단인 10만5000원으로 최종 확정했다. 총 공모금액은 약 2조2460억원이다. 기관 투자자 수요예측에서는 1883대 1의 경쟁률을 기록해 코스피, 코스닥시장을 통틀어 최고 기록을 갱신했다.

이번 청약은 SKIET 공모주 청약 주관사의 홈트레이딩시스템(HTS), 모바일트레이딩시스템(MTS) 등을 통해 신청할 수 있다. 청약 가능 시간은 오전 10시부터 4시까지다.

imbong@newspim.com

영상

영상