[서울=뉴스핌] 임성봉·황선중 기자 = 상반기 기업공개(IPO) 시장 대어로 손꼽히는 SK아이이테크놀로지(SKIET)가 청약 증거금으로 80조원을 끌어 모으면서 SK바이오사이언스의 기록을 갈아치웠다.

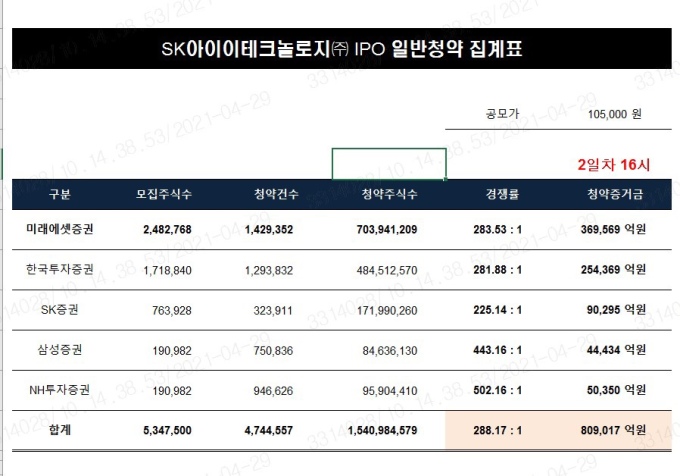

29일 금융투자업계에 따르면 SKIET는 전날부터 이틀 간 일반 공모주 청약을 진행한 결과, 청약 증거금은 80조9017억원인 것으로 잠정 집계됐다. 주관사 별로 살펴보면 가장 많은 청약 물량을 배정받은 대표주관사 미래에셋증권이 36조9569억원으로 가장 많았고 ▲한국투자증권 25조4369억원 ▲SK증권 9조295억원 ▲NH투자증권 5조350억원 ▲삼성증권 4조4434억원 순이다.

이번 청약 증거금은 앞선 IPO 대어들의 기록을 한참 뛰어넘는 수준이다. 공모주 열풍의 시작을 알린 SK바이오팜의 청약 증거금은 31조원 수준이었고 빅히트가 58조4236억원을 기록했다. 지난해 돌풍을 일으킨 카카오게임즈는 58조5543억원이다. 종전 기록을 보유하고 있던 SK바이오사이언스의 청약 증거금은 63조원 수준이다. SKIET의 청약 증거금 규모는 SK바이오사이언스보다 약 17조원이나 많은 수준이다.

앞서 SKIET는 청약 첫날에만 증거금 22조원을 기록해 저력을 보였으나 이날 2배가 넘는 58조원이 넘는 뭉칫돈이 밀려들면서 뒷심까지 발휘했다. 공모주 청약은 통상 첫날 눈치싸움을 벌이다가 마감 직전에 청약 신청이 집중되는 경향이 있다. SK바이오팜과 카카오게임즈, 빅히트, SK바이오사이언스 공모주 청약 당시에도 모두 비슷한 양상을 보였다.

SKIET의 청약 경쟁률은 288.17대 1을 기록했다. 주관사 별로는 NH투자증권이 502.16대 1로 가장 높았다. 뒤이어 ▲삼성증권 443.16대 1 ▲미래에셋증권 283.53대 1 한국투자증권 281.88대 1 SK증권 225.14대 1이다.

청약 증거금은 역대급 기록이지만, 경쟁률로는 SK바이오사이언스, 카카오게임즈 등과 비교해 한참 낮은 것으로 나타났다. 앞서 SK바이오사이언스의 청약경쟁률은 335대 1, 카카오게임즈는 1524대 1, 빅히트엔터테인먼트는 606대 1을 기록했다.

이번 SKIET 청약에 예상을 뛰어넘는 자금이 쏠리면서 단 1주도 받지 못하게 되는 투자자도 속출할 것으로 보인다. 특히 삼성증권과 NH투자증권은 모집 주식수보다 청약 건수가 크게 웃돌면서 추첨을 통해 공모주가 돌아갈 예정이다. 다만 균등배정에서 주식을 1주도 받지 못했더라도 비례배정을 통해 주식을 받을 가능성도 있다. 이 경우, 청약 결과를 바탕으로 계산해보면 1512만원 이상을 증거금으로 내야만 1주 배정이 가능하다.

SKIET가 상장 당일 공모가(10만5000원)의 2배인 21만원으로 상장한 뒤 상한가까지 간다면 최고 27만3000원까지 오를 수 있다. 이 경우 차익은 주당 16만8000원이다. SKIET는 오는 5월 11일 코스피에 상장할 예정이다.

주민우 메리츠증권 연구원은 "적정주가는 18만원으로 공모가인 10만5000 원 대비 상승여력이 71.4%에 달하는 것으로 보고있다"며 "유통주식 비중이 24%로 제한적이고 코스피 200 편입 가능성도 존재해 일시적인 오버슈팅 가능성도 열어둬야 한다"고 말했다.

imbong@newspim.com

영상

영상