[편집자] 이 기사는 4월 29일 오후 4시55분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 무료로 보실 수 있습니다.

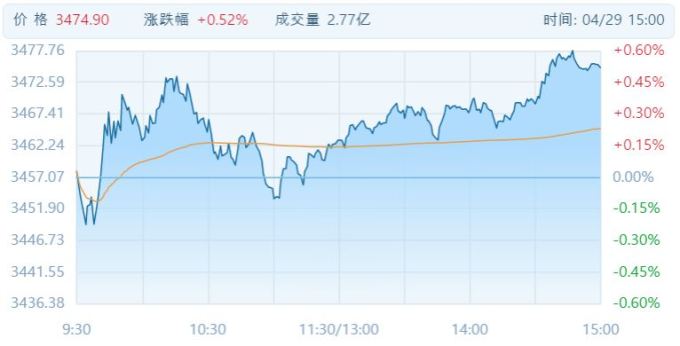

상하이종합지수 3474.90 (+17.83, +0.52%)

선전성분지수 14464.08 (+65.70, +0.46%)

창업판지수 3051.42 (+0.83, +0.03%)

[서울=뉴스핌] 권선아 기자 = 29일 중국 3대 지수는 상승 마감했다. 상하이종합지수는 전 거래일보다 0.52% 오른 3474.90포인트로 마감했다. 선전성분지수는 0.46% 상승한 14464.08포인트로, 창업판지수는 0.03% 오른 3051.42포인트로 장을 마쳤다.

이날 증권 섹터가 급등하며 증시를 떠받쳤다. 전날 장 마감 후 다수 증권사가 발표한 1분기 실적이 호조를 보인 게 투자 심리를 자극했다. 이들 매출과 순이익은 두 자릿수 상승했고, 순익이 10억 위안을 웃돈 업체들도 여럿 나왔다.

상하이와 선전 두 대표 증시 거래액은 각각 3716억 1200만 위안과 4505억 9500만 위안을, 창업판 거래액은 1638억 5400만 위안을 기록했다. 이로써 양대 증시 거래액은 8222억 700만 위안으로 1조 위안 선을 하회했다.

해외자금은 유입세를 보였다. 이날 순유입된 북향자금(北向資金, 홍콩을 통한 A주 투자금) 규모는 50억 8800만 위안으로, 그 중 후구퉁(滬股通, 홍콩 및 외국인 투자자의 상하이 증시 투자)을 통해서는 47억 400만 위안이 순유입 됐고, 선구퉁(深股通, 홍콩 및 외국인 투자자의 선전 증시 투자)을 통해서는 3억 8400만 위안이 순유입 됐다.

섹터별로는 이날 다수 종목이 강세를 보였다. 특히 은행, 비(非)은행 금융, 가전, 의료미용, 비철금속 등이 전 거래일 대비 급등했다.

반면 철강, 자동차, 난임치료 등은 약세였다. 이중 철강 업계는 최근 정부의 규제 강화로 큰 타격을 입었다. 앞서 26일 중국 정부는 145종 철강 제품의 수출증치세(부가가치세) 환급을 취소했다. 이틀 뒤에는 관세율도 조정했다. 정부는 주요 철강의 수입 관세는 0%로 낮춘 반면 수출 관세는 기존 대비 5%포인트 인상했다. 철강 수출을 제한해 자국 내 공급난을 해소하는 한편, 궁극적으로는 감산을 통해 철강산업을 축소하려는 정부의 의지다.

이날 중국 증시는 미국 연방준비제도(Fed)의 기준금리 동결 결정에 투자자들이 안도하며 강보합 출발했다.

다음 주 노동절 연휴(5월 1~5일)를 앞두고 소비 심리가 되살아나고 있는 점도 호재였다. 중국 교통운수부는 올해 노동절 연휴 기간 관광객 수가 2억6500만 명에 이를 것으로 추산했다. 이는 앞서 나온 예상치(2억 명)를 크게 웃돈 수치다. 연휴 첫날 이동 차량 수도 6000만대로 사상 최고치에 달할 전망이다. 렌터카 예약 건수는 2019년 대비 126% 늘어날 것으로 보인다.

반면 미중 간 갈등은 증시 상단을 제한했다. 28일(현지시간) 캐서린 타이 미국 무역대표부(USTR) 대표는 상원 세출위 소위원회 청문회에서 "미중 무역합의에 따라 중국이 미국 제품을 구매한다는 약속을 지키고 있는지 확인 중"이라며 "중국이 합의를 이해하도록 모든 옵션을 검토할 예정"이라고 말했다. 중국이 합의를 불이행할 경우 보복할 수 있다는 것을 시사한 것이다.

한편, 이날 달러 대비 위안화 기준환율은 전 거래일 대비 0.21% 내린(위안화 가치 절상) 6.4710위안으로 고시됐다.

suna.k@newspim.com

영상

영상