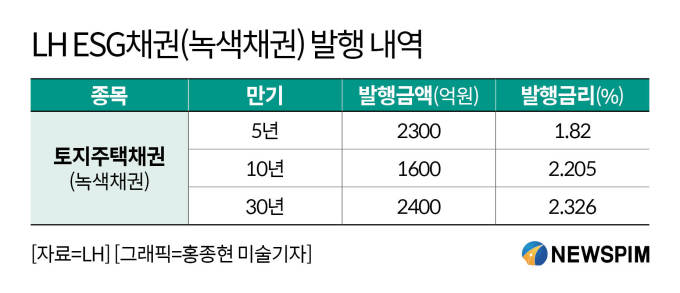

[서울=뉴스핌] 박우진 기자 = 한국토지주택공사(LH)는 6300억원 규모로 환경·사회·지배구조(ESG) 채권 중 하나인 녹색채권을 시중금리보다 0.01~0.02% 낮게 발행한다고 25일 밝혔다.

ESG채권은 발행자금이 ESG 관련 분야 투자에 사용되는 채권으로 ▲녹색채권 ▲사회적채권 ▲지속가능채권으로 구분된다.

LH는 2018년 국내 기업 최초로 해외투자자를 대상으로 사회적채권 발행에 성공했고 지난해까지 총 9억6000만 달러(한화 1조1000억원) 규모의 채권을 발행했다. 발행자금은 ▲임대주택 건설·공급 ▲매입임대·전세임대 공급 ▲임대주택 운영관리 등 주거복지사업에 쓰였다.

이번에 발행한 녹색채권은 LH가 국내채권으로 발행한 최초의 ESG채권이다. 환경부의 '녹색채권 가이드라인'에 따라 발행자금은 환경 개선을 목적으로 하는 녹색 프로젝트에 사용가능하며 ▲조달 자금의 사용 ▲프로젝트 평가와 선정과정 ▲조달 자금의 관리 ▲사후 보고 의무사항 등을 충족해야 한다.

LH는 발행액 전액을 노후 공공임대 그린리모델링 사업과 에너지효율등급 1+등급 이상의 에너지절약형 주택건설에 활용할 예정이다.

녹색채권 평가인증을 맡은 NICE신용평가는 LH 녹색채권의 투자 대상사업이 환경부문 분류체계상 에너지효율개선과 친환경 건축 및 건축물 사업에 맞는다고 평가하면서 녹색채권 인증 최고등급인 Green 1등급(매우 우량)을 부여했다.

LH는 이번 녹색채권 발행을 바탕으로 하반기에도 국내외에서 ESG채권을 추가 발행하고 2024년까지 ESG채권 비중을 전체 채권 발행액의 50%까지 확대한다는 방침이다.

LH 관계자는 "녹색채권 발행으로 국내 ESG채권 시장 활성화에 기여할 수 있을 것으로 기대한다"며 "앞으로 ESG 채권 발행을 통해 임대주택 그린리모델링과 에너지절약형 주택 건설 등 ESG 경영을 강화해 나갈 것"이라고 말했다.

krawjp@newspim.com

영상

영상