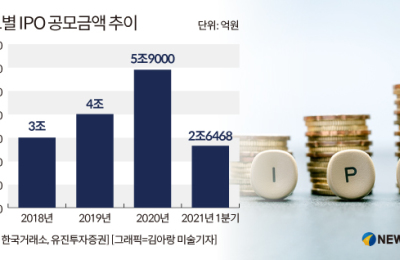

[서울=뉴스핌] 김세원 기자 = SK바이오팜, 하이브(구 빅히트엔터테인먼트), SK바이오사이언스. 지난해부터 국내 주식시장에 상장하며 '역대급'이라는 수식어를 달고 다닌 기업들이다. 특히 SK바이오팜은 2014년 제일모직이 세운 기록(청약증거금 30조원)을 6년 만에 갈아치우며 신종 코로나바이러스 감염증(코로나19)로 위축됐던 기업공개(IPO) 시장에 새 바람을 불러왔다.

이들의 성공적인 국내 주식시장 데뷔 뒤에는 전통 IPO 명가(名家)인 NH투자증권이 있었다는 평가다. SK바이오사이언스의 뒤를 이어 SD바이오센서, 카카오엔터테인먼트 등 굵직한 기업들의 상장 주관까지 맡은 NH투자증권은 이제 대형사를 넘어 스팩(기업인수목적회사) 합병을 통한 유니콘 기업의 증시 입성까지 돕겠다는 목표다.

NH투자증권 주식자본시장(ECM) 본부를 이끄는 김중곤 상무는 최근 뉴스핌과의 인터뷰에서 "유가증권시장에 1000억원 규모의 스팩을 상장시켰다"며 "시장에 새로운 변화를 만들고 싶다"고 포부를 드러냈다.

◆ "풍부한 경험·탄탄한 조직력이 강점"

NH투자증권은 지난해 SK바이오팜과 하이브, 올해 SK바이오사이언스 등 공모 규모가 1조원에 달하는 기업들의 성공적인 증시 입성을 이끌었다. 다수의 대형 빅 딜을 성사시킨 비결에 대해 김중곤 상무는 "시장의 흐름을 잘 읽고, 회사가 지닌 세일즈 포인트와 에쿼티 스토리(equity story·상장 청사진)에서 핵심적인 부분을 추려내 전달하는 능력 덕분"이라고 자평했다.

김 상무는 "SK바이오팜이 상장을 추진하던 당시 지금보다 코로나19 확진자 수는 적었지만 시장의 공포심리는 훨씬 더 높았다. 대면 미팅이 거의 진행되지 않고 있던 상황이었는데 발빠르게 온라인으로 마켓팅할 수 있는 플랫폼들을 개발해 유튜브 온라인, 비디오콜, 줌 등의 다양한 방식을 통해 무리 없이 많은 미팅을 소화했다"고 설명했다.

김 상무는 이어 "빅히트의 경우에도 당시 사람들은 방탄소년단(BTS) 밖에 생각하지 못했지만 저희는 위버스(글로벌 팬 커뮤니티 플랫폼)에 주목해 향후 강력한 플랫폼이 될 것이라고 판단했다. 통상 애널리스트를 대상으로는 간담회를 진행하지만 저희는 1대 1 미팅을 진행해 위버스에 대해 설명했다. 이외에도 빅히트가 지닌 경쟁력에 대해 성공적으로 설명했기 때문에 공모도 잘 되고, 상장 후 주가도 양호한 수준을 유지하고 있다"고 말했다.

NH투자증권 ECM 본부의 강점으로는 풍부한 경험으로 무장한 인력과 탄탄한 조직력, 구성원간의 협업을 꼽았다. NH투자증권의 ECM 본부는 3개의 부서로 나눠 IPO 업무를 담당하고 있으며, 한 부서는 16명으로 구성됐다. 여기에 IPO 세일즈 만을 담당하는 전담 세일즈 인력까지 포함하면 50여명이 넘는 인력이 IPO 관련 실무를 맡고 있는 셈이다.

김 상무는 "저는 2005년부터 IPO 업무를 맡고 있는데 부서장들 역시 저만큼, 혹은 저보다 더 많은 경험을 갖추고 있다. 영업을 전담하는 RM(Relationship Manager)들도 대체로 10년의 경험을 보유한 인력들이 많다"며 "제일모직, 넷마블, SK바이오팜, SK바이오사이언스 등 각 RM의 IPO 경험치가 다 다른데 이런 경험들이 효율적으로 공유되고 잘 받아들여지는 문화가 저희의 강점"이라고 강조했다.

◆ 카카오엔터 등 대어급 대기...500억 규모 스팩도 준비

NH투자증권은 올해 최대 20건의 IPO 딜을 수임한다는 목표다. 김 상무는 "지난해 하반기 이후 9명을 충원했기 때문에 15~20건을 수임하는 것이 희망사항"이라며 "현재 크래프톤과 SD바이오센서가 (상장 절차를) 진행하고 있으며, 마무리되면 바이오노트도 최소 5000억원 이상 공모할 계획이다. 그다음 예정된 카카오엔터테인먼트의 경우 아직 구체적인 날짜는 결정되지 않았지만 올해 말 혹은 내년 (본격적인 공모절차를) 수행하게 될 것 같다"고 설명했다.

최근 SK아이이테크놀로지(SKIET)의 따상(공모가 2배로 시초가 형성 후 상한가) 실패 이후 시장 상황에 대해서는 "SK IET 상장 이후 공모가를 밑도는 기업도 등장하기 시작했다. 이런 현상이 점점 심화되면 흥행이 안되는 국면으로 넘어갈 수도 있기 때문에 심각하게는 바라보고 있다"고 우려를 표했다.

다만 일부 새내기주가 부진하지만, 지난해부터 과열 현상을 보였던 IPO 시장이 제자리를 찾아가는 과정에 있다고 평가했다. 김 상무는 "SK바이오팜 이후 이례적으로 공모 시장이 좋았던 것"이라며 "공모가 가격보다 주가가 오르는 종목이 있는 반면 빠지는 종목이 나타나는 것은 자연스러운 현상이다. 다년간 IPO를 수행해본 입장에서 판단할 때 현 시장은 비정상적인 상태라고 할 수 없다"고 말했다.

NH투자증권은 올해 들어 스팩 상장도 추진하고 있다. 가장 최근에는 NH스팩19호를 유가증권시장(코스피)에 상장시켜 눈길을 끌었다. 스팩이 코스피 시장에 상장한 것은 2010년 이후 약 11년 만이다. 공모 금액도 1000억원에 달했다. 통상 스팩의 공모 규모가 100억원 안팎이라는 점을 고려할 때 매우 이례적이라는 평가다. NH투자증권은 향후 스팩과 유니콘 기업의 합병을 추진한다는 목표다.

김 상무는 "지금까지는 없었던 새로운 시장을 만들고 싶다. 대표적으로 최근 유가증권시장에 유니콘 기업을 상장시킨다는 큰 목표 하에 1000억원 규모의 스팩을 상장시켰다. 유니콘 기업은 밸류에이션 산정이 쉽지 않은 부분이 있는데 이들의 기업가치를 효율적으로 산정할 수 있는 효과적인 툴(tool)이 대형 스팩이라고 판단했다. 바이오, 인공지능(AI), e커머스, 자율주행, 2차전지 등의 업종 모두 (스팩합병) 대상이 될 수 있다"고 말했다.

NH투자증권은 코스피에 이어 코스닥 시장에도 500억원 규모의 스팩을 상장할 예정이다. 김 상무는 "500억원 이상의 대형 스팩을 준비해 코스닥으로 상장하려는 유니콘 기업을 담아보려는 생각을 하고 있다"며 "시장에 새로운 조류(潮流)를 형성해보고 싶다"고 덧붙였다.

saewkim91@newspim.com

영상

영상