[편집자주] 주식 뉴스는 많지만 주린이('주식+어린이'의 합성어)를 위한 맞춤 뉴스는 흔치 않습니다. 잘 몰라서, 물어보기 민망해서 그냥 넘어간 경우도 적지 않았을 텐데요. 코스피3000 시대를 맞아 '금융 투자'에 뛰어든 초보 투자자들을 위해 꼭 알아야 할 정보만을 모았습니다.

[서울=뉴스핌] 김준희 기자 = "한국에 삼성전자 있다면 미국엔 테슬라 있다." 주식투자자들 사이에선 '모르면 간첩' 소리가 나올 만한 기업입니다. 테슬라의 경우 지난해 8배 넘게 폭등하며 주목받았지요. 테슬라 주식을 사기 위해 해외주식을 시작했다는 이도 적지 않습니다.

해외주식을 매수해 본 이라면 뜬눈으로 밤을 지새워 본 경험도 있을 텐데요. 저 역시 연초에 '하늘 위의 테슬라'로 불리던 중국 드론 기업 주식을 샀다가 피곤한 하루를 시작한 적이 했습니다. 전날 나온 공매도 리포트 탓에 주가 변동성이 매우 컸기 때문입니다. 꿀잠 자다 하루 만에 60%를 날린 원죄로 사나흘은 토끼잠을 자며 MTS를 들여다봐야 했습니다.

해외주식 투자를 위해선 정녕 밤샘밖에 없는 걸까요. 아닙니다. 많은 전문가들은 상장지수펀드(ETF)를 통한 마음 편한 투자를 권합니다. ETF는 특정 주가지수의 흐름대로 수익률을 내는 지수 추종 펀드인데요. ETF 자체가 분산투자 효과가 있다 보니 변동성이 높지 않은 편입니다. 해외주식, 특정 테마가 유망하다고 본다면 여러 기업에 한 번에 투자할 수 있는 ETF가 대안입니다.

◆ ETF 투자는 어떻게 하나요?

해외주식형 ETF 투자방법은 간단합니다. 해외주식, 국내주식을 사듯 증권사 HTS·MTS를 통해 거래하면 됩니다. 종목명에 ETF를 검색하면 나오는 미국나스닥100, 미국S&P500, 중국본토CSI300 등이 대표적인 해외주식형 ETF입니다. 해외 국가명과 업종이 결합된 '차이나전기차SOLACTIVE', '미국필라델피아반도체나스닥' 등도 해외 종목으로 구성된 ETF 상품입니다.

여러 종목이 담긴 금융상품을 산다는 점에서 일반 펀드와도 비교해 볼 수도 있는데요. 펀드는 펀드매니저가 적극적으로 운용에 기여한다는 점에서 연 1~2% 정도의 보수를 내야 합니다. 여기에 일정 기간 이내 환매 시 환매수수료가 부과되고, 해외펀드의 경우 환매 기간이 4~8일 정도 소요됩니다. 반면 초보 투자자들이 많이 매수하는 미국S&P500 ETF의 총보수는 국내에서 0.02~0.07% 수준입니다. 환매수수료도 없지요. 주식처럼 언제든 매매할 수 있으니 자산을 현금화할 때도 편리합니다.

◆ 해외주식형 ETF에 투자하는 두 가지 방법

해외주식형 ETF에 투자하기로 마음먹었다면 고려할 것이 또 있습니다. 국내에 상장한 해외주식형 ETF에 투자할지, 해외에 상장한 ETF를 직구할지 택해야 하는데요. TIGER(미래에셋자산), KODEX(삼성) 등이 붙은 해외주식형 ETF는 국내 자산운용사에서 내놓은 상품이고, SPY나 QQQ처럼 티커(종목명 약어)로 불리는 ETF는 글로벌 자산운용사들이 출시해 미국 시장에 상장한 ETF입니다.

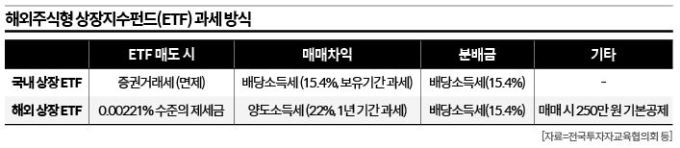

공통적으로 해외주식형 ETF는 국내주식형 ETF보다 세금이 높습니다. 국내주식형 ETF의 매매차익에 대해선 과세하지 않지만, 해외주식으로 벌어들인 금액에 대해선 배당소득세·양도소득세 등을 징수합니다. 또 해외지수를 추종하는 ETF라도 국내에 상장했느냐, 해외에 상장한 역외 ETF냐에 따라 과세 방법이 달라집니다.

◆ '국내 상장 vs 해외 상장' 과세 차이는요?

먼저 해외 상장 ETF에 대해선 다른 해외주식과 마찬가지로 22%의 양도소득세율을 매깁니다. 해외에 상장한 ETF는 '주식'으로 보기 때문인데요. 연간 매매 순이익이 250만 원을 초과하면, 그 이상의 수익에 대해 세금을 부과합니다. 예컨대 1년 새 해외 상장 ETF로 500만 원을 벌고, 테슬라로 100만 원을 잃었다면 해외주식으로 벌어들인 순수익은 총 400만 원입니다. 이 경우 250만 원을 초과한 수익, 즉 150만 원에 대해서만 22%의 세금을 내면 됩니다.

국내 상장 해외주식형 ETF의 경우는 매매 차익에 대해 15.4%의 배당소득세를 매깁니다. 한국거래소에 상장한 ETF는 투자 대상에 상관없이 세법상 신탁형 펀드로 보기 때문입니다. 배당소득세는 매도 건수마다 세금을 부과하는데요. 연간 수익을 합산하지 않고 개별적으로 세금을 부과하는 것이 특징입니다. 국내 상장 S&P500 ETF를 두 차례 매매했다고 가정해 보겠습니다. 첫 회에는 200만 원의 매도 수익을 냈고 두 번째는 100만 원 손해를 보고 팔았다면, 손해는 무시하고 수익금 200만 원에 대해서만 세금을 부과하는 식입니다.

세율로만 따지면 소액투자자는 해외 상장 ETF, 큰손은 국내 상장 ETF에 투자하는 것이 절세에 유리해보이는데요. 금융소득종합과세 대상이 되는지도 살펴봐야 할 것입니다. 국내에 상장한 해외주식형 ETF는 종합과세 대상입니다. ETF로 연간 벌어들인 배당소득이 다른 금융상품에서 발생한 수익과 합쳐 2000만 원을 넘긴다면, 초과분에 대해서는 추가 세금이 붙습니다. 이 때문에 전체 금융소득이 2000만 원 이상인 자산가에게는 해외 상장 ETF가 유리할 것입니다.

◆ 추가적인 절세 방법은요?

최근에는 연금계좌를 통한 해외주식형 ETF 투자도 인기입니다. 연금계좌로는 국내에 상장한 ETF만 투자할 수 있는데요. ETF로 수익을 내더라도 이를 꺼내 쓰기 전까진 과세하지 않습니다.

개인종합자산관리계좌(ISA)를 통해 투자해도 세제 혜택이 큽니다. ISA 의무가입 기간(3년) 이후에는 계좌 내 수익과 손실을 합산해 순수익에 대해서만 세금을 부과합니다. 또 과세 소득 중 200만 원(서민형 400만 원)은 비과세하고, 그 이상의 소득에 대해서는 9.9% 세율로 분리과세 혜택이 있습니다.

마지막으로 주린이들을 위한 ETF 투자 꿀팁인데요. ETF를 고를 때는 자산 규모가 크고 거래량이 많을수록 좋습니다. 아무리 수익률이 높은 ETF라도 원하는 시점에 매매할 수 없다면 낭패일 것입니다. 또 거래량이 너무 적으면 관리종목에서 상장폐지로까지 이어질 수 있어 유의해야 합니다.

zunii@newspim.com

영상

영상