[편집자] 이 기사는 8월 12일 오전 04시43분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[뉴욕=뉴스핌] 황숙혜 특파원 = 중국인 이민 2세 다이앤 웽(Diane Wang)은 10년 가까이 직장에 다니고 있지만 401K 이외에 이렇다 할 투자 자산을 보유하지 않은 상황이다.

취업 후 수 년간 월 소득 가운데 쓰고 남는 돈으로 학자금 대출 원리금을 갚기 바빴고, 빚을 청산한 뒤에는 외식부터 쇼핑, 여행 등 소위 '보복 소비'에 여윳돈을 대부분 쏟았다.

혹시나 모를 위기 상황에 대처하기 위해 일정 금액을 저축하고 있지만 금리가 바닥에 머물고 있어 자산을 불린다는 것은 생각조차 하기 힘들다.

최근 다이앤은 투자의 세계에 입문하기로 결정했다. 신종 코로나바이러스(코로나19) 팬데믹 사태에 직장 동료들이 일자리를 잃는 모습을 보면서 자산 증식과 투자의 필요성을 통감한 것.

첫 단추를 잘 끼워야 한다는 격언은 투자에도 예외가 아니다. 포트폴리오 설계가 처음부터 잘못되면 바로잡기 어렵기 때문.

미국 온라인 투자 매체 모틀리 풀은 다이앤과 같은 초보 투자자들에게 먼저 세 개 축을 세울 것을 권고한다.

뜬다는 특정 테마나 개별 종목에 올라타기 앞서 중장기적으로 안정적인 수익률을 내기 위한 얼개를 구축해야 한다는 얘기다.

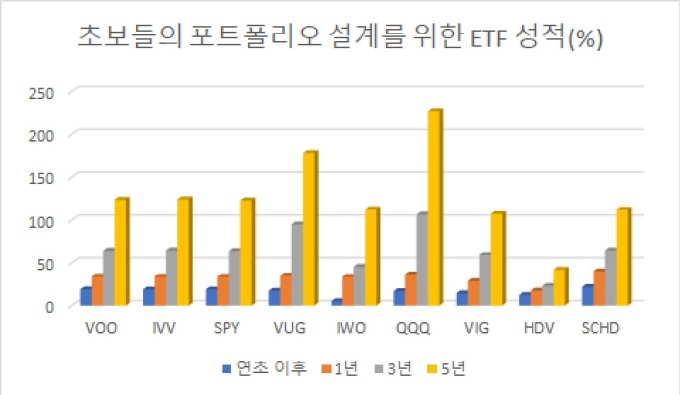

세 개 기둥에 해당하는 전략으로 모틀리 풀은 S&P500 지수를 벤치마크로 추종하는 상장지수펀드(ETF)와 성장주 ETF, 마지막으로 배당주 ETF를 추천했다.

증시 전반의 중장기 상승 흐름을 겨냥하는 동시에 성장주 편입을 통해 기대 수익률을 높이고, 배당주 투자로 포트폴리오 전반의 안정성을 확보한다는 전략이다.

업계에 따르면 S&P500 지수는 지난 수 십년간 연평균 10% 내외의 수익률을 기록했다. 과거 성적이 미래 수익률을 담보하지 못하지만 미국 경제 성장을 주도하는 대기업으로 지수를 구성하는 만큼 개별 종목에 비해 리스크를 제한하면서 쏠쏠한 수익률을 챙길 수 있다는 설명이다.

대표적인 인덱스 펀드로는 자산 규모가 2471억달러를 웃도는 뱅가드 S&P500 ETF(VOO)와 운용 자산 2976억달러의 아이셰어 코어 S&P500 ETF(IVV), 3852억달러 규모의 SPDR S&P500 ETF 트러스트(SPY)가 꼽힌다.

이들 3개 펀드는 연초 이후 일제히 19%를 웃도는 수익률을 냈고, 3년과 5년 사이 각각 64%와 123% 내외의 성적을 거뒀다.

성장주 펀드는 이른바 FAANG(페이스북, 아마존, 애플, 넷플릭스, 구글 모기업 알파벳)을 필두로 마이크로소프트와 엔비디아 등 IT 대형주를 중심으로 포트폴리오를 운용한다.

월가가 추천하는 펀드에는 뱅가드 그로스 ETF(VUG)와 아이셰어 러셀2000 그로스 ETF(IWO), 인베스코 QQQ ETF(QQQ) 등이 있다.

2004년 1월 출시된 VUG는 총 운용 자산 규모가 약 835억달러에 이른다. IT 대형주에 집중 투자하는 펀드는 올들어 수익률이 약 18%로 S&P500 지수와 어깨를 나란히 했고, 5년 장기 성적도 178%로 만족스럽다는 평가다.

닷컴 버블이 최고조에 이르렀던 2000년 출시된 IWO는 운용 자산이 약 1200억달러에 이르는 대형 상품이다.

소형 IT 종목을 겨냥하는 펀드는 연초 이후 5%의 완만한 수익률을 냈고, 지난 5년 사이 투자자들에게 112%의 성적을 제공했다.

나스닥100 지수를 벤치마크로 추종하는 QQQ는 운용 자산 규모가 1842억달러를 웃돌고, 1개월 평균 거래량이 3629만주에 이를 만큼 투자자들의 관심이 뜨겁다.

최근 1년간 36%를 웃도는 수익률을 냈고, 5년 장기 수익률은 227%로 합격점이라는 평가다.

마지막으로 배당주에 투자하는 상품으로는 자산 규모 626억달러의 뱅가드 디비덴드 어프리시에이션 ETF(VIG)가 대표적이다.

이와 함께 270억달러 규모의 슈왑 US 디비덴드 에퀴티 ETF(SCHD)와 71억달러의 아이셰어 코어 하이 디비덴드 ETF(HDV)도 월가가 추천하는 상품이다.

SCHD는 연초 이후 22%의 고수익률과 함께 5년간 112%에 달하는 운용 성적을 냈다.

higrace5@newspim.com

영상

영상