[서울=뉴스핌] 백지현 기자 = 케이카가 30일 금융위원회에 증권신고서를 제출하고 본격적인 코스피 상장 절차에 돌입했다고 밝혔다.

케이카는 2018년 4월 사모펀드(PEF) 한앤컴퍼니가 인수한 뒤 같은 해 10월 출범한 국내 최대 직영중고차 플랫폼 기업이다. 케이카는 20년간 쌓아온 노하우를 바탕으로 중고차 매입, 진단, 관리, 판매, 사후 책임까지 전 과정을 직접 운영하는 직영시스템을 바탕으로 업계 혁신을 이끌고 있다. 지난해 판매대수는 총 11만2909대로 집계되며 최근 3년간 판매대수 기준 연평균성장률(CAGR)은 39.5%를 기록했다.

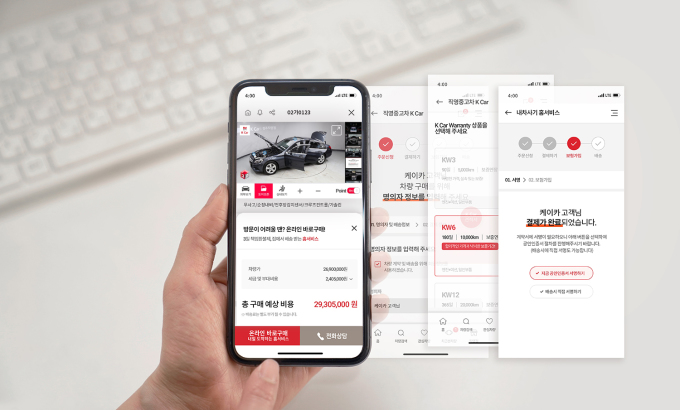

케이카는 전국 41개 직영 매장을 기반으로 100% 실매물을 판매하고 있다. 국내 최초로 온라인 비대면으로 중고차를 구매할 수 있는 '내차사기 홈서비스'를 선보였으며 해당 서비스엔 3일 책임환불제, 24시간 셀프 결제, 3D 라이브 뷰, 당일 배송 등을 포함하고 있다. 올해 상반기 케이카 전체 판매대수 중 내차사기 홈서비스 비중은 42.1%를 돌파했다.

케이카의 올해 상반기 매출액은 9106억원, 영업이익 385억원, EBITDA(상각전영업이익) 582억원으로 창립 이후 반기 기준 최대 실적을 기록했다. 전년 동기 대비 각각 39.8%, 131.8%, 138.5% 성장했다.

케이카는 이번 상장으로 총 1683만288주를 공모한다. 공모 예정가는 3만4300~4만3200원으로 총 공모 예정 금액은 5773억~7271억원이다. 케이카는 내달 27~28일 수요 예측을 실시해 공모가를 최종 확정한 다음 9월 30일~10월 1일까지 일반 청약을 진행해 10월 중 코스피에 상장할 예정이다. 대표 주관사는 NH투자증권, 골드만삭스다.

정인국 케이카 사장은 "케이카는 국내 중고차 시장을 주도하는 기업으로서 비대면 온라인 거래, 3일 환불제, 보증 서비스 등을 업계 선도적으로 선보이며 혁신적인 중고차 구매 환경을 제시하고 있다"며 "이번 IPO를 통해 중고차를 더욱 온라인으로 손쉽게 구매할 수 있도록 플랫폼을 고도화하고 국내 자동차 이커머스 시장을 선도하는 기업으로 거듭나겠다"고 밝혔다.

lovus23@newspim.com

영상

영상